VN-Index về mức thấp trong nhiều năm, dựa vào đâu để chọn cổ phiếu đáng đầu tư trong dài hạn?

Với mức giảm hơn 30% từ đỉnh 1.500 điểm, định giá của VN-Index đã đi về mức thấp trong nhiều năm, mở ra cơ hội mua và nắm giữ dài hạn.

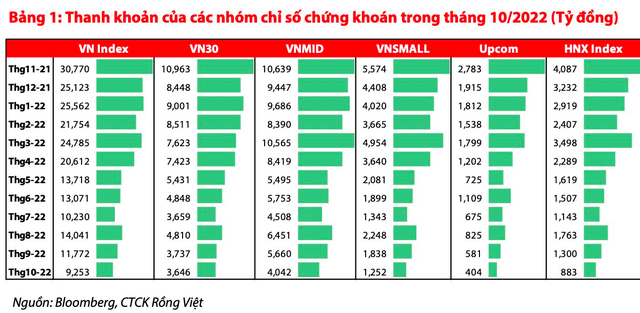

Trong thời gian gần đây, thanh khoản vẫn là tâm điểm của thị trường khi tiếp tục bị thu hẹp. Bên cạnh lo ngại về sự trượt giá của VNĐ và tăng lãi suất, các vấn đề về trái phiếu của các doanh nghiệp cũng ảnh hưởng đến tâm lý thị trường. Giá trị giao dịch khớp lệnh bình quân trên sàn HOSE trong tháng 10 giảm về mức 9.253 tỷ đồng/phiên, tương đương giảm 21,6%.

Theo thống kê của Chứng khoán Rồng Việt (VDSC), đợt giảm điểm trong tháng 10 đã khiến giá cổ phiếu về các mức đáy mới so với đầu năm. Phân phối lợi nhuận toàn thị trường có 90% cổ phiếu ghi nhận giảm giá và 40% cổ phiếu đã chiết khấu hơn 15%.

Thiếu động lực tăng điểm trong ngắn hạn

Nhận định thị trường trong tháng 11,VDSC cho rằng để khơi thông thanh khoản trên thị trường thì bài toán rủi ro trái phiếu doanh nghiệp cần được giải quyết để thị trường có động lực phục hồi trở lại.

Đội ngũ phân tích cho rằng ở chiều hướng tích cực, Hiệp hội Trái phiếu doanh nghiệp đã có các buổi hội thảo cùng các quỹ trái phiếu, CTCK và đã có một số đề xuất một số phương án để trình lên Bộ Công Thương.

Tuy nhiên, vấn đề này sẽ cần nhiều thời gian để các cơ quan ban ngành có thể đưa ra phương án xử lý cuối cùng. Vì vậy, trong khoảng thời gian này hoạt động giao dịch trên thị trường sẽ vẫn diễn biến khá thận trọng.

Ngoài ra, trong những ngày cuối tháng 10, tỷ giá có xu hướng hạ nhiệt đã giúp NHNN có một ít dư địa hỗ trợ thanh khoản trên thị trường mở, giải tỏa một phần áp lực vốn toàn thị trường đang bị tắc nghẽn. Mặc dù việc hỗ trợ này của NHNN cũng là một điểm sáng, song vẫn chưa đủ mạnh mẽ để khơi thông dòng vốn hiện tại.

Do đó, trong ngắn hạn, VDSC cho rằng những vướng mắc trên của thị trường sẽ chưa thể cởi bỏ, và sự giới hạn dòng tiền khó tạo nên sự tăng điểm đồng loạt của các ngành hay cổ phiếu. Vì vậy, sẽ có sự luân chuyển nhanh hơn và ngắn hơn giữa các nhóm ngành và cổ phiếu.

Trong kịch bản cơ sở, VDSC kỳ vọng VN-Index trong tháng 11 sẽ dao động trong khoảng 940- 1.050.

Với diễn biến này, nhóm phân tích cho rằng sẽ rất khó để các NĐT ngắn hạn tìm kiếm lợi nhuận. Chiến lược phòng thủ với tỷ lệ cân bằng giữa tiền mặt và cổ phiếu vẫn được ưu tiên trong giai đoạn này.

Tuy vậy, NĐT ngắn hạn vẫn có thể tận dụng vị thế tiền mặt sẵn có để lướt sóng cổ phiếu có sẵn trong danh mục nhằm tận dụng lợi thế T+. Nếu kiên nhẫn chờ mua thấp, hiệu suất sinh lời của NĐT sẽ tốt hơn mua đuổi trong phiên.

Định giá hấp dẫn trong dài hạn

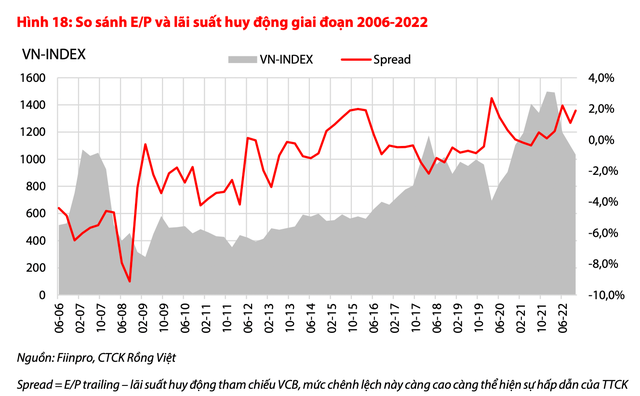

Theo VDSC, tỷ suất E/P (tỷ số tổng LNST của cổ đông mẹ/tổng vốn hóa thị trường) của VN-Index hiện tại ước tính ở mức 9,8%, cao hơn lãi suất huy động khoảng 1,9 điểm phần trăm.

Đồng thời, mức chênh lệch hiện nay cũng đang ở mức khá hấp dẫn so với dữ liệu lịch sử. Với mức giảm hơn 30% từ đỉnh 1.500 điểm, định giá của VN-Index đã đi về mức thấp trong nhiều năm. Do vậy, thị trường đang hấp dẫn cho chiến lược đầu tư mua và nắm giữ dài hạn.

Đối với những nhà đầu tư đang nắm giữ tiền mặt/tỷ trọng tiền mặt cao vẫn có thể phân bổ một phần danh mục để tích lũy những cổ phiếu có nền tảng cơ bản tốt.

Trong bối cảnh hiện tại, những doanh nghiệp sử dụng đòn bẩy cao và ngành kinh doanh mang tính chu kỳ sẽ bị ảnh hưởng nặng nề hơn sẽ với phần còn lại. Bên cạnh đó, sau đại dịch, nền kinh tế tiếp tục cho thấy sự phân hóa về sức khỏe giữa các ngành, và các doanh nghiệp trong cùng ngành.

Do vậy, để lựa chọn cổ phiếu với mục tiêu dài hạn, nhà đầu tư cần lưu ý một số tiêu chí: (1) Định giá P/E, P/B thấp hơn trung bình 3 năm (2017 – 2019). VDSC không sử dụng dữ liệu của năm 2020 – 21 để loại bỏ tác động của yếu tố “Covid”;

(2) Là những doanh nghiệp tốt trong ngành khỏe và doanh nghiệp khỏe trong ngành kém khả quan; (3) Sử dụng đòn bẩy tài chính thấp và hiệu quả hoạt động cao hơn chi phí lãi vay; (4) Hiệu quả sinh lời trên vốn cao và khả năng trả cổ tức.

Nhịp sống thị trường