VNDirect: Áp lực đáo hạn trái phiếu vẫn còn, nhưng sức khỏe doanh nghiệp BĐS tốt hơn chu kỳ 2011-2013

Đội ngũ phân tích ước tính khối lượng trái phiếu doanh nghiệp BĐS đáo hạn trong quý 2 khoảng 37.642 tỷ đồng, tăng 306% so với cùng kỳ.

Áp lực đáo hạn trái phiếu doanh nghiệp BĐS vẫn khá lớn

Trong báo cáo mới đây, Chứng khoán VNDirect cho rằng thanh khoản của các doanh nghiệp BĐS còn nhiều áp lực trong 3-6 tháng tới vào giai đoạn cao điểm của trái phiếu đáo hạn. Ngay từ đầu năm 2023, VNDirect nhận thấy ngày càng gia tăng DN BĐS gặp khó khăn trong nghĩa vụ thanh toán nợ và đối diện nguy cơ mất khả năng thanh khoản, trong bối cảnh hoạt động tái cơ cấu nợ, tiếp cận nguồn vốn khó khăn và bán hàng ảm đạm.

Đội ngũ phân tích ước tính khối lượng trái phiếu doanh nghiệp BĐS đáo hạn trong quý 2 khoảng 37.642 tỷ đồng, tăng 306,4% so với cùng kỳ và 65.905 tỷ đồng trong nửa cuối 2023, tăng 13,3% so với cùng kỳ. Bên cạnh đó, vào giữa tháng 2/2023, 54 tổ chức phát hành TPDN đã thông báo chậm trả lãi, làm dấy lên lo ngại về thanh khoản.

VNDirect ước tính khoảng 23.000 tỷ đồng trái phiếu từ các tổ chức này sẽ đáo hạn trong 2023 (~90% đến từ doanh nghiệp BĐS). Ngoài ra, tỷ số thanh toán hiện thời và hệ số thanh toán lãi vay của các DN BĐS niêm yết hiện tại đã giảm mạnh xuống mức thấp nhất của giai đoạn 2011-2013.

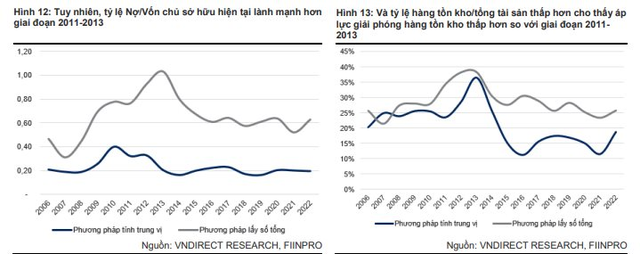

Dù sức khỏe tài chính của các DN BĐS không thực sự tích cực, song VNDirect đánh giá vẫn tốt hơn so với chu kỳ “đóng băng” 2011-2013. Dựa trên báo cáo tài chính của 210 doanh nghiệp BĐS (bao gồm 118 công ty niêm yết và 92 công ty chưa niêm yết) có thể thấy tỷ lệ Nợ/Vốn chủ sở hữu hiện tại lành mạnh hơn giai đoạn 2011-2013. Và tỷ lệ hàng tồn kho/tổng tài sản thấp hơn cho thấy áp lực giải phóng hàng tồn kho thấp hơn so với giai đoạn 2011- 2013.

Bên cạnh đó, dự thảo mới nhất về sửa đổi Nghị định 65 đề xuất cho phép các trái phiếu đã phát hành được đàm phán gia hạn thêm thời gian và nới lỏng một số điều kiện phát hành. Nếu những chính sách này nếu được triển khai sẽ giúp giảm áp lực thanh khoản cho DN BĐS trong ngắn hạn. Bên cạnh giúp DN BĐS tháo gỡ khó khăn về thanh khoản trong thời gian tới, việc khôi phục niềm tin của người mua nhà cũng là một vấn đề cấp thiết để thị trường BĐS có thể “đảo chiều”.

Tháo gỡ nút thắt pháp lý cho các dự án nhà ở có thể sẽ đánh dấu “bước ngoặt” cho doanh nghiệp BĐS

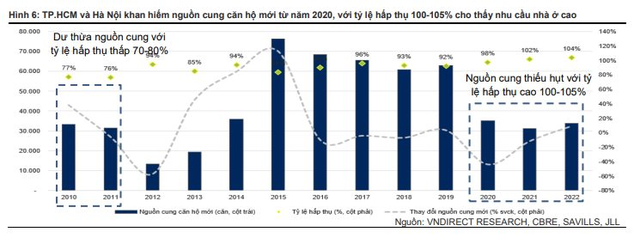

Chuyên gia phân tích cho rằng chu kỳ “đóng băng” hiện tại sẽ diễn ra ngắn hơn so với giai đoạn trước. Theo quan sát của VNDirect, TP.HCM và Hà Nội đã xảy ra tình trạng thiếu hụt nguồn cung căn hộ mới từ năm 2020, tuy nhiên tỷ lệ hấp thụ vẫn đạt ở mức cao cho thấy nhu cầu mua nhà vẫn khả quan.

Do đó, nếu Luật Đất đai sửa đổi 2023 được ban hành và có hiệu lực kịp thời như kế hoạch vào nửa cuối 2024 sẽ là bước ngoặt lớn cho ngành BĐS, khi tháo gỡ các nút thắt pháp lý trong việc phê duyệt dự án nhà ở mới, từ đó giúp nguồn cung nhà ở dần phục hồi từ 2024-2025.

Bên cạnh đó, trên quan sát một số chủ đầu tư cũng đã thông báo sẽ đồng hành tham gia phát triển các dự án nhà ở xã hội, như Vinhomes có kế hoạch triển khai 500.000 căn trong 5 năm tới, Him Lam, Hưng Thịnh cũng có kế hoạch phát triển phân khúc này trong thời gian tới.

Theo Nghị định 100/2015/NĐ-CP về phát triển và quản lý nhà ở xã hội, lợi nhuận định mức của các dự án này không vượt quá 10% tổng mức đầu tư, VNDirect tin rằng các chủ đầu tư trên khi thực hiện dự án nhà ở xã hội nhằm duy trì dòng tiền hoạt động hơn là mục tiêu lợi nhuận.

Định giá cổ phiếu khá rẻ, song vẫn còn nhiều áp lực

Hiện tại định giá ngành BĐS Việt Nam đang khá rẻ, giao dịch ở mức P/B chỉ 1,5 lần, thấp hơn 44% so với trung bình 3 năm là 2,7 lần. Tuy nhiên, giá cổ phiếu các DN BĐS có thể sẽ còn nhiều áp lực trong 3-6 tháng tới vào giai đoạn cao điểm của trái phiếu đáo hạn.

Mặc dù các cơ quan quản lý hiện đang khẩn trương rà soát tháo gỡ các vướng mắc trên thị trường BĐS, tuy nhiên thời điểm thực thi các chính sách này vẫn còn đang bỏ ngõ.

Bên cạnh đó, các giải pháp về vấn đề tiếp cận nguồn vốn như đã đề cập ở trên nếu được thực hiện, sẽ tác động đến các DN BĐS lớn, có sức khỏe tài chính lành mạnh hơn là những DN nhỏ với xếp hạng tín dụng yếu sẽ khó tiếp cận được nguồn vốn trong tương lai gần.

Trong khi đó, hoạt động bán hàng sẽ khó khởi sắc ít nhất đến cuối năm 2023, trong bối cảnh tâm lý của nhà đầu tư chưa được cải thiện, môi trường lãi suất cao và nguồn cung mới ảm đạm do quá trình phê duyệt pháp lý chờ được khai thông với Luật đất đai sửa đổi.

Nhịp sống thị trường

CÙNG CHUYÊN MỤC