VPBS dự báo lợi nhuận BSR năm 2019 đạt gần 7.600 tỷ đồng, tăng mạnh so với năm 2018

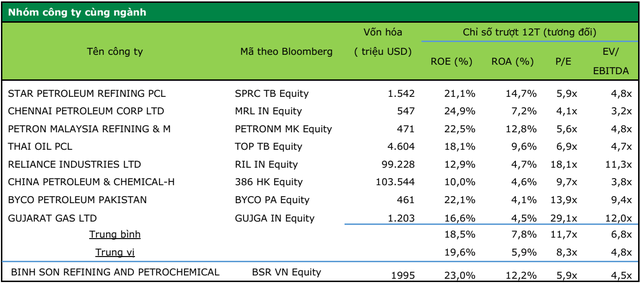

Với những giả định trên, VPBS dự báo giá mục tiêu năm 2019 của BSR là 19.100 đồng/cp, cao hơn gần 30% so với hiện tại. P/E và EV/EBITDA mục tiêu là 8,3 lần và 4,8 lần, tương đương trung vị P/E và EV/EBITDA của các cổ phiếu lọc hóa dầu khu vực Châu Á – Thái Bình Dương.

Công ty chứng khoán VPBS vừa đưa ra báo cáo đánh giá triển vọng năm 2019 với CTCP Lọc hóa dầu Bình Sơn (BSR).

Theo dự phóng của VPBS, trong năm 2019, doanh thu hợp nhất BSR ở mức 114.029 tỷ đồng, tăng 1,7% so với năm 2018 và lợi nhuận sau thuế dành cho cổ đông công ty mẹ là 7.557 tỷ đồng, tăng 21,5% so với năm 2018. Các giả định được VPBS đưa ra gồm có:

Giá dầu Brent cơ sở dự đạt 75 USD/thùng, giảm 1,3% so với cùng kỳ năm trước. OPEC và Mỹ muốn giữ vững giá dầu thô ở mức 75 USD/thùng, nhằm có lợi cho 2 bên và thỏa cung cầu thế giới. Crack spread 3:2:1 năm 2019 khu vực Châu Á – Thái Bình Dương dự đạt 10,5 USD/thùng, tăng 11,7% so với cùng kỳ 2018. Nhu cầu cho các sản phẩm lọc hóa dầu tại châu Á – Thái Bình Dương, đặc biệt là Trung Quốc và Ấn Độ, tăng với tốc độ tăng trưởng thường niên là 5,5% cho đến năm 2040.

Theo BMI, nhu cầu xăng dầu đến từ phương tiện giao thông chiếm 60% tại Việt Nam và đang tăng lên với tốc độ trung bình 14,4% hằng năm đến năm 2022. Theo World Bank, 70% hộ dân Việt Nam đang sử dụng LPG là nguồn năng lượng nấu nướng chính, đặc biệt tại các vùng nông thôn ngoại ô.

Năm 2019, NMLD Dung Quất hoạt động 108% công suất tiêu thụ và tạo ra khoảng 6.871 nghìn tấn sản phẩm, giữ nguyên so với năm trước. Giá các sản phẩm lọc hóa dầu cải thiện do nhu cầu gia tăng và giá dầu thô ổn định.

Lợi nhuận gộp đạt 9.545 tỷ đồng, tương đương biên lợi nhuận gộp là 8,4%, tăng 1,1 điểm % so với năm 2018. Crack spread 3:2:1 tăng và giá dầu thô ổn định khiến biên lợi nhuận cải thiện.

Doanh thu tài chính đạt 513 tỷ đồng, giảm 9% so với cùng kỳ 2018 do BSR triển khai dự án nâng cấp mở rộng NMLD Dung Quất. Chi phí tài chính đạt 609 tỷ đồng, giảm 23,4% so với năm 2018 vì lỗ chênh lệch tỉ giá năm 2019 đạt 45 tỷ đồng, giảm 84,5% so với 2018 do giả định USD/VND 2019 chỉ trượt 0,4%. BSR hoàn thành việc mượn nợ để tài trợ chi phí cho dự án nâng cấp mở rộng NMLD Dung Quất.

Chi phí bán hàng dự đạt 798 tỷ đồng, tăng 9,4% so với cùng kỳ với sự cạnh tranh từ NMLD Nghi Sơn. Chi phí quản lý doanh nghiệp 570 tỷ đồng, tăng 1,7% so với năm 2018.

Diễn biến cổ phiếu BSR từ khi lên sàn tới nay

Với những giả định trên, VPBS dự báo giá mục tiêu năm 2019 của BSR là 19.100 đồng/cp, cao hơn gần 30% so với hiện tại. P/E và EV/EBITDA mục tiêu là 8,3 lần và 4,8 lần, tương đương trung vị P/E và EV/EBITDA của các cổ phiếu lọc hóa dầu khu vực Châu Á – Thái Bình Dương.

Hiện nay, BSR đang giao dịch tại P/E và EV/EBITDA là 5,9x và 4,5x, thấp hơn trung bình và trung vị ngành cũng như VNIndex.

Những điều cần lưu ý khi đầu tư vào BSR

Mặc dù được dự báo khả quan nhưng vẫn có không ít rủi ro VPBS lưu ý khi đầu tư vào BSR. Đầu tiên là rủi ro từ crack spread. Lợi nhuận của BSR phụ thuộc khá nhiều vào crack spread của các sản phẩm lọc hóa dầu tại Singapore khiến doanh nghiệp không thể chủ động kiểm soát tình hình.

Bên cạnh đó, còn rủi ro từ dự án nâng cấp mở rộng NMLD Dung Quất. Hiện nay, do nhiều vướng mắc với Bộ Tài Nguyên và Môi Trường, tiến độ dự án nâng cấp mở rộng đang khá chậm. Dự án nâng cấp mở rộng đang khá quan trọng với BSR vì nó đáp ứng được chuẩn sản phẩm xăng dầu vào năm 2022 cũng như cạnh tranh với NMLD Nghi Sơn.

Cuối cùng là rủi ro từ cạnh tranh với NMLD Nghi Sơn. Năm 2019, NMLD Nghi Sơn sẽ hoạt động thương mại với 100% công suất. Vị thế độc quyền của BSR đã mất khiến doanh nghiệp phải tăng chi phí bán hàng để cạnh tranh với NSR.

Trí Thức Trẻ