Xu thế dòng tiền: Chốt NAV có là động lực đỡ thị trường?

Còn đúng 1 tuần giao dịch nữa là kết thúc năm 2018 và các chuyên gia đều kỳ vọng diễn biến khởi sắc hơn...

Tuần áp chót tháng 12 đã chứng kiến mức sụt giảm lớn nhất trong 8 tuần gần nhất nhưng đồng thời cũng đưa VN-Index xuống gần sát đáy cũ. Các chuyên gia nhận định áp lực giảm điểm tuần qua là tổng thể của hoạt động tái cân bằng danh mục từ các quỹ ETF tới hiệu ứng giảm chung của các thị trường chứng khoán trên thế giới khi FED tăng lãi suất.

Tuy nhiên cũng có một vài điểm sáng được chỉ ra: Áp lực giảm chủ yếu đến từ hiệu ứng tâm lý tiêu cực chung; Các yếu tố tác động mạnh nhất đã xảy ra và thị trường đã phản ứng đầy đủ. Điểm chung mà các chuyên gia đều chỉ ra là hiệu ứng hỗ trợ giá cổ phiếu blue-chips trong tuần cuối năm có thể được thực hiện, từ đó giúp thị trường khởi sắc trong ngắn hạn.

Các chuyên gia cũng nhìn nhận khá tương đồng rằng nếu thị trường đi lên thì cũng chỉ là nhịp phục hồi kỹ thuật ngắn. Ngưỡng đạt tới của VN-Index sẽ trong khoảng 930-960 điểm.

Các chuyên gia cũng đã giảm tỷ trọng cổ phiếu đáng kể và chủ yếu duy trì danh mục dài hạn hoặc đứng ngoài.

Nguyễn Hoàng, VnEconomy

Thị trường đã chịu áp lực rất lớn trong tuần và VN-Index có mức giảm mạnh nhất trong 8 tuần trở lại đây. Cuối cùng thì ETF đã cơ cấu xong, FED cũng đã tăng lãi suất, thị trường thì quay lại đáy cũ. Anh chị có cho rằng tuần cuối năm thị trường sẽ "tươi sáng' hơn không?

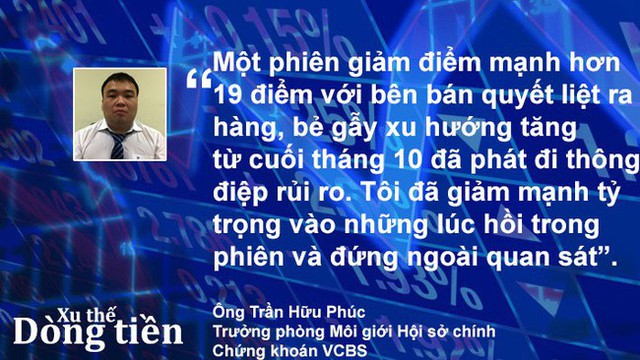

Ông Trần Hữu Phúc, Trưởng phòng Môi giới Hội sở chính, Chứng khoán VCBS

VN-Index bước vào một nhịp điều chỉnh giảm khá mạnh trong tuần áp chót năm 2018 với lực bán áp đảo trên thị trường, trong bối cảnh diễn biến chứng khoán trên toàn thế giới cũng khá tiêu cực sau khi FED công bố tăng lãi suất sau cuộc họp ngày 20/12.

Những nhóm cổ phiếu vốn giữ vai trò dẫn dắt đà hồi phục của thị trưường trong những tuần trước như ngân hàng (VCB, BID, TCB), xăng dầu - dầu khí (GAS, PLX) đều quay đầu giảm khá mạnh trong tuần này. Tuy nhiên tính trong cả tuần thì thanh khoản của thị trường không thay đổi nhiều so với tuần trước, cho thấy lực cung phần nhiều vẫn do hiệu ứng tâm lý tiêu cực từ những biến động trên thị trường tài chính quốc tế.

Hoạt động cơ cấu danh mục định kỳ của hai quỹ ETF ngoại lớn là FTSE và MVIS cũng có ảnh hưởng lớn đến giao dịch của khối ngoại trong tuần này và khiến cho tổng giá trị mua ròng của khối ngoại tăng khá đột biến và đạt gần 190 tỷ trên cả ba sàn.

Như vậy thị trường đã chứng kiến một tuần lao dốc do ảnh hưởng từ những diễn biến tiêu cực đến của nhiều thị trường chứng khoán lớn trên thế giới sau động thái tăng lãi suất lần thứ tư trong năm nay của FED. Bên cạnh đó, những số liệu vừa được công bố liên quan đến tăng trưởng kinh tế của Trung Quốc và châu Âu cũng làm dấy lên quan ngại về triển vọng tăng trưởng kinh tế suy yếu trên toàn cầu.

Lực cầu bắt đáy trong tuần vừa qua tuy vẫn có nhưng là không đủ để khiến VN-Index đi ngược lại xu hướng chung trên thế giới. Tuần sau cũng là tuần cuối cùng giao dịch của năm 2018, do đó chúng tôi kỳ vọng thị trường sẽ được kéo NAV và VN-Index giữ được trên ngưỡng 900 điểm.

Ông Lê Hoàng Tân, Giám đốc chi nhánh Sài Gòn - Chứng khoán MBS

Hiện tại các sự kiện được cho là có tác động mạnh đến thị trường đã xảy ra và thị trường đã phản ứng một cách đầy đủ nhất. Chỉ còn một tuần nữa là hết năm 2018, tôi cho rằng rất khó có những đột phá về mặt điểm số từ đây tới cuối năm.

Xác suất cao là thị trường sẽ giằng co và tích lũy trong vùng 900-920 điểm và các quỹ đầu tư chốt NAV sẽ là bệ đỡ cho thị trường trong tuần này.

Ông Trần Xuân Bách, Bộ phận Chiến lược thị trường, Chứng khoán Bảo Việt

Cá nhân tôi hy vọng rằng thị trường sẽ có diễn biến khởi sắc hơn và có thể hồi phục nhẹ trong tuần cuối cùng của năm 2018. Tuần tới là thời điểm các quỹ chốt NAV, có thể sẽ có các động thái hỗ trợ giá cho các cổ phiếu blue-chips trong danh mục, qua đó sẽ gián tiếp hỗ trợ cho diễn biến của thị trường.

Ông Nguyễn Việt Quang, Giám đốc chi nhánh Hà Nội, Chứng khoán Yuanta Việt Nam

Thị trường đã không có nhịp hồi phục vào phiên cuối tuần và biến động khá tiêu cực nhất là ở cuối phiên giao dịch. Tôi cho rằng trong tuần sau thị trường vẫn có khả năng sẽ bước vào giai đoạn hồi phục kỹ thuật trong vài phiên tới, nhưng thị trường vẫn đang trong giai đoạn biến động mạnh theo chiều hướng tiêu cực cho nên rủi ro ngắn hạn vẫn còn rất lớn, đặc biệt thị trường vẫn chưa có dấu hiệu đảo chiều chắc chắn.

Ngoài ra, tỷ trọng cổ phiếu tiếp tục giảm cho thấy chiến lược ngắn hạn vẫn là hạ tỷ trọng cổ phiếu. Hệ thống chỉ báo xu hướng của tôi vẫn duy trì mức giảm xu hướng ngắn hạn của chỉ số VN-Index với mức kháng cự ở mức 944.02 điểm và mức tăng xu hướng ngắn hạn của chỉ số HNX-Index với mức cắt lỗ ở mức 103.86 điểm.

Do đó, tôi khuyến nghị các nhà đầu tư ngắn hạn có thể tận dụng nhịp hồi phục ở những phiên tới để hạ tỷ trọng cổ phiếu về mức an toàn.

Ông Nguyễn Nhật Cường, Phó phòng Nghiên cứu phân tích, Chứng khoán Vietinbank

Tôi nhận định rằng thị trường trong tuần giao dịch cuối năm 2018 sẽ tương đối "tươi sáng" hơn trong bối cảnh hiệu ứng bán tháo sẽ bị suy yếu đi một cách đáng kể. Ảnh hưởng tiêu cực đã phần nào được giải tỏa bớt khi các quỹ ETF đã cơ cấu xong danh mục đầu tư và FED cũng đã hạ số lần dự định sẽ tăng lãi suất trong năm 2019 từ 3 xuống 2 lần.

Tuy vậy, nhà đầu tư vẫn nên thận trọng trong thời gian này do dòng tiền tham gia vào thị trường vẫn chưa được thực sự thuyết phục do lo ngại khủng hoảng tài chính có thể nhen nhóm trong năm 2019.

Nguyễn Hoàng, VnEconomy

Nếu tổng kết lại năm 2018 thì trừ những giao dịch mua vốn cổ phần lớn qua thỏa thuận, nhà đầu tư nước ngoài bán ròng khá mạnh. Liệu đó có phải là biểu hiện của dòng vốn ngắn hạn đang rút ra không? Lúc này lãi suất USD đang lên cao và sẽ còn lên cao nữa trong năm 2019. Theo anh chị dòng vốn ngắn hạn nước ngoài có bị xáo trộn và thu hẹp lại trong năm tới?

Ông Nguyễn Việt Quang, Giám đốc chi nhánh Hà Nội, Chứng khoán Yuanta Việt Nam

Tôi cho rằng việc FED tăng lãi suất USD lên cao hiên đã không còn quá tiêu cực với các thị trường mới nổi trong đó có Việt Nam.

Minh chứng là chỉ số USD giảm mạnh và giảm dưới mức 97 điểm sau khi kết thúc cuộc họp Fed. Đồng thời, đồ thị giá của chỉ số USD có dấu hiệu bước vào giai đoạn biến động mạn theo chiều hướng tiêu cực cho thấy khả năng xuyên thủng mức 96 điểm là rất cao. Điều này sẽ hỗ trợ đáng kể đến xu hướng của nhóm thị trường mới nổi khi đồng USD đã tác động rất tiêu cực lên nhóm thị trường này.

Theo quan điểm cá nhân tôi cho rằng dòng tiền của khối ngoại có thể nhạy cảm đối với các thông tin vĩ mô từ đó dẫn tới tác động xấu với thị trường của chung ta. Tuy nhiên tôi cho rằng trong trung và dài hạn thị trường Việt Nam vẫn rất hấp dẫn đối với các quỹ đầu tư nước ngoài.

Ông Nguyễn Nhật Cường, Phó phòng Nghiên cứu phân tích, Chứng khoán Vietinbank

Đúng là việc FED tăng lãi suất sẽ gây ra một số xáo trộn nhất định về dòng vốn ngoại nhưng ảnh hưởng này chỉ mang tính ngắn hạn nhất thời. Trong dài hạn, Việt Nam vẫn hứa hẹn sẽ là điểm đến hấp dẫn của cả dòng vốn FDI & FII nhờ nội tại vĩ mô khá ổn định với tăng trưởng GDP cao trong khi mức tăng lạm phát vẫn còn thấp hơn đáng kể so với tăng trưởng GDP. Ngoài ra, câu chuyện về các FTA như CP TPP & EVFTA cũng khá thú vị, kỳ vọng sẽ giúp thu hút thêm dòng vốn đầu tư vào Việt Nam trong thời gian tới.

Chưa dừng lại ở đó, năm 2019 cũng được kỳ vọng sẽ là một năm "khá sáng" với thị trường chứng khoán khi dòng tiền lớn sẽ quay lại một cách mạnh mẽ nhờ (1) nhiều doanh nghiệp lớn tiếp tục niêm yết lần đầu; (2) thị trường chứng khoán phái sinh đón nhận thêm một số sản phẩm mới như chứng quyền có đảm bảo - covered warrant & hợp đồng tương lai trái phiếu chính phủ - bond futures; (3) nhiều doanh nghiệp đã được phép "nới room" lên tới 100%.

Ông Trần Hữu Phúc, Trưởng phòng Môi giới Hội sở chính, Chứng khoán VCBS

Động thái tăng lãi suất lần này của FED sau cuộc họp ngày 20/12 diễn ra như kỳ vọng của phần đông giới đầu tư. Tuy nhiên cho năm 2019, đúng như chúng tôi đã kỳ vọng, lộ trình tăng lãi suất của FED dự kiến sẽ chỉ còn hai lần thay vì ba lần như trước và mức tăng dự kiến sẽ vào khoảng 50 điểm cơ bản. Kèm theo đó, FED cũng điều chỉnh giảm nhẹ triển vọng tăng trưởng của nền kinh tế Mỹ.

Trong bối cảnh thị trường trong nước vẫn đang thiếu vắng thông tin hỗ trợ như hiện tại, những biến động mạnh trên thị trường tài chính quốc tế sẽ tác động tiêu cực đến tâm lý giao dịch chung trên thị trường trong ngắn hạn. Nhìn xa hơn, xu hướng tăng lãi suất của FED vẫn là không thể đảo ngược và sẽ là một yếu tố rất cần quan tâm, đặc biệt là ở những thị trường thuộc nhóm cận biên như Việt Nam trong trung và dài hạn.

Lo ngại triển vọng kinh tế và cuộc chiến thương mại, chúng tôi nhận thấy dòng vốn ngoại vẫn đang rút ròng tại thị trường châu Á và Việt nam. Chúng tôi e ngại rằng sự chuyển dịch vốn sẽ vẫn tiếp tục khi yếu tố bên ngoài vẫn là yếu tố gây rủi ro và ảnh hưởng đến thị trường chứng khoán Việt Nam trong năm 2019.

Ông Lê Hoàng Tân, Giám đốc chi nhánh Sài Gòn - Chứng khoán MBS

Theo số liệu của cơ quan quản lý thì trong 11 tháng đầu năm 2018 nhà đầu tư nước ngoài vẫn có xu hướng mua ròng trên thị trường chứng khoán. Tuy nhiên dòng tiền có sự dịch chuyển khá rõ nét, cụ thể: dòng tiền vào có xu hướng tập trung vào các deal M&A hoặc mua block deal lớn và chủ yếu đến từ Hà Quốc, Nhật Bản, Thái Lan…trong khi đó, dòng tiền ra chủ yếu bị hút ròng thông qua các quỹ đầu tư, quỹ ETF hoặc các hình thức khác như P-Notes, các dòng vốn này có tính "lướt sóng" cao hơn nên về mặt lý thuyết thị trường sẽ bị tác động tiêu cực trong ngắn hạn.

Trong năm 2019, theo dự báo của các chuyên gia đầu ngành thì khả năng dòng tiền sẽ quay trở lại các thị trường mới nổi vào khoảng quý 2, khi đó Việt Nam sẽ là điểm đến hấp dẫn cho các nhà đầu tư quốc tế.

Ông Trần Xuân Bách, Bộ phận Chiến lược thị trường, Chứng khoán Bảo Việt

Xu hướng bán ròng thông qua khớp lệnh tại thị trường Việt Nam chịu nhiều tác động bởi xu hướng rút vốn khỏi các thị trường mới nổi khi FED tăng lãi suất.

Năm 2019, khi FED tiếp tục lộ trình tăng lãi suất sẽ khiến cho quá trình dịch chuyển của dòng vốn ngắn hạn ở các thị trường mới nổi bị xáo trộn mạnh. Các quỹ đầu tư theo chỉ số, các quỹ đầu tư DR, hay P-notes sẽ gặp phải áp lực rút vốn nhanh (cùng xu hướng dòng tiền lớn trên thế giới).

Thêm vào đó, khi các ngân hàng trung ương thực hiện thắt chặt, dừng QE, việc huy động vốn sẽ khó khăn hơn, hoạt động mua ròng của các quỹ chỉ số, DR, P-Notes sẽ khó tăng trưởng mạnh. Nhưng thị trường Việt Nam vẫn có thể thu hút được dòng vốn từ Hàn Quốc và Nhật Bản thông qua các deal thoái vốn, deal thỏa thuận lô lớn. Bên cạnh đó, các quỹ đầu cơ nâng hạng sẽ sớm tham gia vào thị trường ở các cổ phiếu vốn hóa lớn.

Nguyễn Hoàng, VnEconomy

Điều được mong chờ nhất trong ngắn hạn có lẽ là một niềm vui an ủi về thị trường trong vài tuần tới. Nếu anh chị nghiêng về cơ hội đi lên, từ góc độ kỹ thuật, thị trường sẽ khả quan đến mức nào? Liệu mốc 1000 điểm dự kiến cách đây 2 tuần có được làm sống lại?

Ông Nguyễn Nhật Cường, Phó phòng Nghiên Cứu Phân Tích, Chứng khoán Vietinbank

Về mặt kỹ thuật thì đường xu hướng ngắn hạn đang đi ngang với dải Bollinger cũng đang đi ngang một cách khá ổn định. Do đó, nhà đầu tư có thể kỳ vọng thị trường sẽ đi ngang tích lũy trong ngắn hạn với biên độ giao động ở mức trung bình 6 - 10 điểm/phiên. Ngưỡng hỗ trợ ngắn hạn là 905 điểm và dài hạn là 880 điểm.

Trái lại, các ngưỡng kháng cự hiện nay lần lượt là ở các mức 925 - 930 điểm; 970 điểm và 995 - 1.000 điểm (MA 200). Do mức 1,000 điểm hiện nay (mức kháng cự dài hạn) đã tương đương với đường MA 200 trong bối cảnh đường này đang trong trạng thái downtrend nên tôi không sẽ không quá kỳ vọng vào việc chỉ số VN-Index có thể đạt mức điểm này trong ngắn hạn.

Tôi cho rằng trong trường hợp tích cực nhất thì chỉ số VN-Index sẽ kết thúc năm 2018 ở mức 945 - 955 điểm.

Ông Lê Hoàng Tân, Giám đốc chi nhánh Sài Gòn - Chứng khoán MBS

Với những tín hiệu gần đây cho thấy dòng tiền vào thị trường đang rất hạn chế nên mốc 1.000 trong ngắn hạn là khó khả thi. Tuy nhiên về dài hạn (trong năm 2019) tôi vẫn cho rằng mốc 1.000 điểm chắc chắn sẽ đạt được nhờ vào sự ổn định kinh tế vĩ mô của Việt Nam mặc dù bối cảnh thế giới là đang rất phức tạp.

Ông Trần Hữu Phúc, Trưởng phòng Môi giới Hội sở chính, Chứng khoán VCBS

Phiên ngày 17/12 với mức giảm mạnh đã bẻ gẫy xu hướng tăng ngắn hạn từ cuối tháng 10. Do đó, trước khi nghĩ đến khả năng chinh phục ngưỡng 1000 điểm theo tôi, VN-Index cần tích lũy. Tuy nhiên, khả năng tăng điểm này hiện vẫn đang gặp khó khăn với thị trường chứng khoán Việt nam khi mà VN-Index chưa thoát ly khỏi xu hướng giảm điểm của thế giới.

Ông Nguyễn Việt Quang, Giám đốc chi nhánh Hà Nội, Chứng khoán Yuanta Việt Nam

Hệ thống chỉ báo xu hướng của tôi vẫn duy trì mức giảm cho xu hướng ngắn hạn của chỉ số VN-Index với mức kháng cự ở mức 944,02 điểm và mức tăng cho xu hướng ngắn hạn của chỉ số HNX-Index với mức cắt lỗ ở mức 103.86 điểm.

Trong kịch bản tích cực theo tôi khi dòng tiền quay trở lại thị trường sẽ tiếp tục bị thử thách ở mốc 960 điểm trước khi thử thách mốc 1000 điểm.

Ông Trần Xuân Bách, Bộ phận Chiến lược thị trường, Chứng khoán Bảo Việt

Trong kịch bản tích cực thị trường hồi phục tăng điểm trở lại trong một vài tuần tới, tôi cho rằng thị trường có thể tiến đến thử thách vùng kháng cự 930-940 điểm.

Nguyễn Hoàng, VnEconomy

Giá đa số cổ phiếu điều chỉnh khá mạnh trong tuần, anh chị có tăng mua hay không, tỷ lệ hiện tại như thế nào?

Ông Nguyễn Việt Quang, Giám đốc chi nhánh Hà Nội, Chứng khoán Yuanta Việt Nam

Tỷ trọng danh mục ngắn hạn của tôi đang là 27% cổ phiếu và 73% tiền mặt tôi đã hạ tỉ trọng cổ phiếu xuống khá nhiều để đảm bảo an toàn cho danh mục. Tỷ trọng danh mục đâu tư trung hạn tôi nắm giữ 31% cổ phiếu và 69% tiền mặt.

Ông Trần Hữu Phúc, Trưởng phòng Môi giới Hội sở chính, Chứng khoán VCBS

Thị trường sụt giảm mạnh ngay từ phiên đầu tuần ngày 17/12 đã khiến chúng tôi giảm tỷ trọng cổ phiếu trong danh mục. Một phiên giảm điểm mạnh hơn 19 điểm với bên bán quyết liệt ra hàng đã bẻ gẫy xu hướng tăng ngắn hạn từ cuối tháng 10 đã phát đi thông điệp rủi ro khi tham gia thị trường. Do đó chúng tôi đã giảm mạnh tỷ trọng vào những lúc hồi trong phiên và đứng ngoài quan sát.

Ông Trần Xuân Bách, Bộ phận Chiến lược thị trường, Chứng khoán Bảo Việt

Tỷ trọng danh mục tổng của tôi hiện được duy trì ở mức 30% cổ phiếu.

Ông Nguyễn Nhật Cường, Phó phòng Nghiên cứu phân tích, Chứng khoán Vietinbank

Trong tuần giao dịch vừa qua, tôi đã tăng tỷ trọng danh mục đầu tư trung dài hạn lên 55%; chủ yếu vẫn tập trung vào các cổ phiếu cơ bản hiện có trong danh mục.

Ông Lê Hoàng Tân, Giám đốc chi nhánh Sài Gòn - Chứng khoán MBS

Tôi vẫn giữ nguyên tỷ trọng nắm cổ phiếu bằng tiền, trong đó danh mục tập trung vào các cổ phiếu thuộc các ngành được đánh giá cao trong năm 2019 như bán lẻ, tiêu dùng, các ngành được hưởng lợi từ giá đầu thấp như ngành nhựa, vận tải. Giai đoạn này tôi ưa thích các cổ phiếu có hoạt động ổn định, PE thấp và tỷ suất cổ tức cao.

VnEconomy