ACB tăng lãi suất tiết kiệm từ hôm nay (31/7), 5 ngân hàng tư nhân lớn gia nhập cuộc đua lãi suất huy động tháng 7

Từ đầu tháng 7 đến nay, đã có khoảng 20 ngân hàng điều chỉnh tăng lãi suất huy động, gồm: NCB, Eximbank, SeABank, VIB, BaoViet Bank, Saigonbank, VietBank, MB, BVBank, KienLong Bank, VPBank, PVCombank, PGBank, Sacombank, BIDV, ABBank, Bac A Bank, SHB, ACB và Cake by VPBank.

- 30-07-2024SHB tăng lãi suất tiết kiệm từ hôm nay (30/7), đã có 18 ngân hàng gia nhập cuộc đua lãi suất tháng 7

- 23-07-2024Một ngân hàng số vừa tăng lãi suất tiết kiệm, dẫn đầu thị trường tại kỳ hạn 6 - 11 tháng

- 22-07-2024Một ngân hàng vừa tăng lãi suất tiết kiệm lên mức cao nhất hệ thống

Ảnh minh họa

Ngân hàng TMCP Á Châu (ACB) vừa áp dụng biểu lãi suất huy động mới từ ngày hôm nay (31/7). Đây là lần đầu tiên ACB tăng lãi suất huy động trong tháng 7.

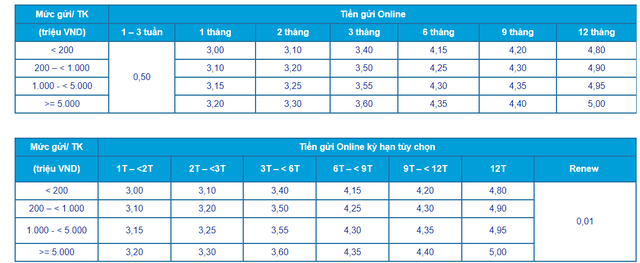

Theo sản phẩm gửi tiền trực tuyến, lĩnh lãi cuối kỳ dành cho khách hàng cá nhân - sản phẩm có lãi suất cao nhất, ACB chia biểu lãi suất theo mức tiền gửi, lần lượt là: dưới 200 triệu đồng, từ 200 triệu đồng đến dưới 1 tỷ đồng, từ 1 tỷ đồng đến dưới 5 tỷ đồng và từ 5 tỷ đồng trở lên.

Trong đó, lãi suất kỳ hạn 1 tháng đã tăng thêm 0,2%/năm, lên dao động trong khoảng 3,0 – 3,2%/năm tùy vào mức tiền gửi;

Kỳ hạn 2 tháng cùng tăng 0,2%/năm lên dao động trong khoảng 3,1 – 3,3%/năm;

Kỳ hạn 3 tháng tăng 0,3%/năm lên dao động trong khoảng 3,4 – 3,6%/năm;

Lãi suất huy động kỳ hạn 6 tháng tăng 0,25%/năm lên khoảng 4,5 – 4,35%/năm;

Lãi suất các kỳ hạn 9 tháng được ACB tăng thêm 0,2%/năm, hiện dao động trong vùng 4,2 – 4,4%/năm;

Với kỳ hạn 12 tháng, ACB tăng thêm 0,1%/năm so với trước đó, hiện nằm trong khoảng 4,8 – 5,0%/năm.

Như vậy, mức lãi suất huy động cao nhất hiện nay theo biểu lãi suất huy động trực tuyến tại ACB là 5,0%/năm, áp dụng cho tài khoản tiền gửi từ 5 tỷ đồng tại kỳ hạn 12 tháng. Với số tiền gửi ít hơn, lãi suất cao nhất khách hàng được nhận nằm trong khoảng 4,8 – 4,95%.

ACB là ngân hàng tư nhân lớn tiếp theo gia nhập cuộc đua lãi suất huy động trong tháng 7. Trước đó, SHB, MB, VPBank và Sacombank cũng có động thái tương tự. Mới nhất, SHB tăng lãi suất huy động các kỳ hạn ngắn từ 1-5 tháng thêm 0,2 %/năm kể từ ngày hôm qua 30/7

Sau khi giảm xuống vùng thấp lịch sử, lãi suất huy động đã rục rịch tăng trở lại từ cuối tháng 3 và diễn ra trên diện rộng vào tháng 4, tháng 5 và tháng 6.

Bước sang tháng 7, đã có khoảng 20 ngân hàng điều chỉnh tăng lãi suất huy động, gồm: NCB, Eximbank, SeABank, VIB, BaoViet Bank, Saigonbank, VietBank, MB, BVBank, KienLong Bank, VPBank, PVCombank, PGBank, Sacombank, BIDV, ABBank, Bac A Bank, SHB, ACB và Cake by VPBank. Trong đó, nhiều ngân hàng đã tăng lãi suất huy động 2 - 3 lần.

Theo giới phân tích, tiền gửi của người dân và doanh nghiệp tăng trưởng thấp trong những tháng đầu năm đi cùng tăng trưởng tín dụng hồi phục khiến nhiều nhà băng phải tăng lãi suất huy động nhằm đảm bảo cân đối nguồn vốn. Bên cạnh đó, hoạt động can thiệp của Ngân hàng Nhà nước (NHNN) thông qua các công cụ tín phiếu và bán ngoại tệ cũng ảnh hưởng tới thanh khoản tiền Đồng của các ngân hàng.

Chuyên gia của Công ty cổ phần Chứng khoán Rồng Việt (VDSC) cho rằng, lãi suất huy động tăng trở lại là một kịch bản phù hợp dựa trên biến động của kỳ vọng tỷ giá và chính sách lãi suất.

Thực tế, từ đầu quý II, mặt bằng lãi suất VND bắt đầu tăng và đến giữa năm, mức lãi suất huy động VND từ các ngân hàng đã tăng khoảng 0,5% đến 1% cho các kỳ hạn khác nhau. Lãi suất giao dịch trên thị trường tiền tệ liên ngân hàng cũng tăng. Các mức lãi suất can thiệp thị trường từ cơ quan quản lý như lãi suất thị trường mở (OMO), lãi suất phát hành tín phiếu cũng được điều chỉnh cao hơn.

Tuy vậy, mức lãi suất huy động hiện nay vẫn thấp hơn trong những năm trước dịch bệnh. VDSC đưa ra dự báo, mặt bằng lãi suất VND trong 6 tháng cuối năm có thể tiếp tục tăng nhẹ 0,25 - 0,75%.

Chứng khoán KB Việt Nam (KBSV) cũng đưa ra nhận định: “lãi suất huy động sẽ tiếp tục tăng thêm 50 điểm cơ bản từ nay cho tới cuối năm, lên mức quanh vùng đáy COVID-19 giai đoạn 2020-2021”.

Theo các chuyên gia của KBSV, các yếu tố trọng yếu tác động tới mặt bằng lãi suất huy động từ nay đến cuối năm bao gồm:

Thứ nhất, tỷ giá trong quý III/2024 vẫn sẽ có các biến động trồi sụt, mặc dù rủi ro tăng mạnh trở lại không còn đáng ngại. Theo đó, NHNN vẫn sẽ duy trì định hướng giữ nền lãi suất liên ngân hàng ở mức cao vừa đủ để hạn chế carry trade, song song với nghiệp vụ bán USD để đáp ứng nhu cầu của doanh nghiệp trong bối cảnh nhập khẩu được dự báo sẽ tiếp tục gia tăng trong thời gian tới. Những điều này sẽ tác động trực tiếp đến thanh khoản hệ thống và làm tăng lãi suất huy động ở thị trường 1, đặc biệt là ở nhóm NHTM tư nhân vừa và nhỏ có nguồn huy động kém linh hoạt và các ngân hàng ghi nhận tăng trưởng tín dụng tốt.

Thứ hai, cầu tín dụng kỳ vọng hồi phục kéo theo nhu cầu huy động vốn, từ đó khiến đà tăng của lãi suất huy động tiếp diễn vào cuối năm. Cụ thể, tăng trưởng tín dụng được dự báo sẽ phục hồi rõ nét hơn theo sự ấm lên của nền kinh tế trong nửa cuối năm 2024 trước những động lực chính bao gồm: (i) Kim ngạch nhập khẩu tăng mạnh trong những tháng gần đây là dấu hiệu cho thấy triển vọng tích cực của ngành sản xuất và hoạt động xuất khẩu trong thời gian tới; (ii) sự thẩm thấu của chính sách tiền tệ và tài khóa khiến nhu cầu nội địa cải thiện; (iii) thị trường bất động sản khởi sắc. Trên thực tế, tín dụng trong quý II/2024 đã ghi nhận sự cải thiện, tính đến ngày 30/6 đạt 6% (xét riêng quý II/2024 tín dụng tăng thêm 4,6 điểm %), chủ yếu được dẫn dắt bởi nhóm bất động sản và cho vay phát triển cơ sở hạ tầng.

Cùng với xu hướng tăng của lãi suất huy động, giới chuyên môn cũng dự báo, lãi suất cho vay đã tạo đáy, dự báo sẽ đi ngang hoặc nhích nhẹ vào cuối năm. Thực tế cho thấy, lãi suất cho vay đã giảm xuống thấp tương đối so với mức đỉnh cuối năm 2022 theo chủ trương hạ lãi suất hỗ trợ phát triển kinh tế của Chính Phủ và NHNN. Tuy nhiên với diễn biến tăng trở lại của chi phí huy động vốn, các chuyên gia của KBSV cho rằng, lãi suất cho vay đã tạo đáy và nhiều khả năng sẽ đi ngang hoặc nhích nhẹ vào cuối năm.

Dẫu vậy, KBSV cho rằng, mức tăng cụ thể sẽ phụ thuộc vào từng ngân hàng. Nhóm ngân hàng quốc doanh do có vai trò hỗ trợ kinh tế sẽ giữ lãi suất cho vay thấp tương đối, trong khi các ngân hàng tư nhân có xu hướng tăng lãi suất để điều chỉnh phù hợp với sự tăng của lãi suất đầu vào. Bên cạnh đó, nợ xấu vẫn là một vấn đề cần lưu tâm khi bộ đệm dự phòng của các ngân hàng đã bị thu hẹp đáng kể, trong khi Thông tư 02 sẽ hết hiệu lực vào cuối năm 2024 có thể khiến nhiều khách hàng bị nhảy nhóm nợ, khiến lãi suất cho vay phải được điều chỉnh hợp lý để cân đối với rủi ro của khách hàng.

An ninh Tiền tệ

Sự kiện: Lãi suất hôm nay

Xem tất cả >>- Ngân hàng Xây dựng vừa tăng lãi suất tiết kiệm lên vùng 6%, lần thứ hai nâng lãi suất kể từ khi chuyển giao về Vietcombank

- Eximbank tăng mạnh lãi suất tiết kiệm ngay đầu tháng 12, tiếp tục áp dụng mức cao nhất hệ thống cho tiền gửi vào cuối tuần

- Lãi suất tiết kiệm ngày 10/12: Thêm nhiều ngân hàng tăng lãi suất, đâu là nguyên nhân?

- Thêm một ngân hàng bị kiểm soát đặc biệt vừa tăng lãi suất tiết kiệm, tiếp tục cao hàng đầu hệ thống

- Gửi tiết kiệm online tại Agribank, BIDV, VPBank, TPBank,… hưởng lãi cao hơn gửi tại quầy

CÙNG CHUYÊN MỤC

Làm thế nào để gửi tiết kiệm an toàn tại quầy và online?

11:30 , 15/12/2024