Các doanh nghiệp vận tải tiếp tục bội thu, ngành cảng phân hóa trong quý II

Một số doanh nghiệp cảng biển tăng trưởng ba chữ số trong khi nhiều doanh nghiệp ghi nhận lợi nhuận giảm. Còn các doanh nghiệp vận tải biển đã có nửa đầu năm bội thu nhờ giá cước tàu biển neo cao.

Ngay từ đầu năm, nhiều doanh nghiệp vận tải biển, cảng biển dự kiến có thêm một năm lợi nhuận cao tiếp nối thành công của năm 2021 trong bối cảnh giá cước vận tải chưa hạ nhiệt và nền sản xuất đang phục hồi.

Theo số liệu thống kê của Cục Hàng Hải Việt Nam, 6 tháng đầu năm sản lượng hàng hóa thông qua hệ thống cảng biển Việt Nam ước đạt gần 371 triệu tấn, tăng 2% so với cùng kỳ năm 2021. Trong đó, hàng xuất khẩu ước khoảng 94 triệu tấn, tăng 2%. Hàng nhập khẩu là 105 triệu tấn, giảm 8%. Hàng nội địa ước đạt hơn 171 triệu tấn, tăng 9%. Riêng khối lượng hàng container khoảng 12,8 triệu TEUs, tăng 1% so với năm 2021.

Việc hàng hóa thông qua các cảng tăng ở mức thấp và phân hóa giữa các cụm cảng khiến lợi nhuận các doanh nghiệp ngành này phân hóa trong quý II. Còn đối với những công ty vận tải biển, việc giá cước tăng cùng căng thẳng chính trị Nga - Ukraine đang tạo ra nhiều thuận lợi cho sự phát triển của nhóm này. Điều này đã được thể hiện qua những khoản lợi nhuận mà các doanh nghiệp trong ngành đã công bố trong quý II cũng như nửa đầu năm nay.

Lợi nhuận doanh nghiệp cảng phân hóa theo từng cụm cảng

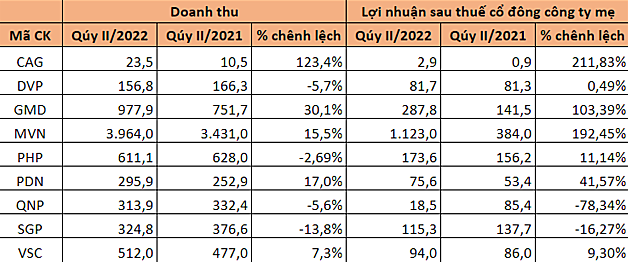

KQKD các công ty cảng biển

Theo đánh giá của SSI Research, ngành cảng biển gặp nhiều thuận lợi và có triển vọng tăng trưởng dài hạn nhờ hoạt động xuất khẩu của Việt Nam. Việc dịch chuyển chuỗi cung ứng từ Trung Quốc sang các nước lân cận khiến một số công ty chuyển hoạt động sản xuất sang Việt Nam. Tuy nhiên, nhiều nhà máy vẫn phụ thuộc vào linh kiện nhập khẩu từ chuỗi cung ứng Trung Quốc, làm gia tăng việc luân chuyển hàng hóa ra vào Việt Nam trong dài hạn.

Cảng Cái Mép và Hải Phòng, đặc biệt là các cảng nước sâu sẽ được hưởng lợi chính, do cảng khu vực TP HCM (cảng Cát Lái) đã hoạt động hết công suất. Tuy nhiên, cảng Hải Phòng vẫn thừa cung với sản lượng qua cảng mới đạt 75% tổng nguồn cung năm 2022, dẫn đến cạnh tranh gay gắt. Các cảng tại Cái Mép có lợi thế tốt nhất để tăng trưởng vượt trội trong giai đoạn khó khăn này.

Gemadept ( HoSE:GMD ) - đơn vị đang nắm giữ cổ phần tại cảng Gemalink, cảng có quy mô lớn nhất trong cụm cảng nước sâu Cái Mép - Thị Vải công bố BCTC hợp nhất quý II với doanh thu thuần tăng 30% lên 978 tỷ đồng. Giá vốn hàng bán tăng ít hơn với 25,3% lên gần 542 tỷ đồng. Lợi nhuận gộp tăng 36,7% lên 436 tỷ đồng. Kết quả, lợi nhuận sau thuế cổ đông công ty mẹ tăng 103,4% lên gần 288 tỷ đồng, mức lợi nhuận cao nhất kể từ quý I/2018.

Lũy kế 6 tháng, doanh thu thuần tăng 29% lên gần 1.857,8 tỷ đồng. Trong cơ cấu doanh thu bán hàng và cung cấp dịch vụ, nguồn thu từ hoạt động khai thác cảng chiếm 82,7% với 1.535,6 tỷ đồng, tăng 24% so với cùng kỳ. Lợi nhuận sau thuế cổ đông công ty mẹ tăng gần 95% lên 561,6 tỷ đồng.

Lợi nhuận của các Cảng Đồng Nai ( HoSE: PDN ), Cảng An Giang ( HNX: CAG ) đều ghi nhận sự tăng trưởng cao trong quý này. Trong đó, Cảng An Giang là đơn vị ghi nhận kết quả tăng mạnh nhất, gấp 3,1 lần từ mức nền thấp của năm trước.

Trong khi đó nhiều công ty khác lại ghi nhận mức tăng trưởng một chữ số hoặc giảm. Container Việt Nam (Viconship, HoSE: VSC ) ghi nhận doanh thu tăng 7% đạt 512 tỷ đồng, lợi nhuận sau thuế cổ đông công ty mẹ tăng 9% lên 94 tỷ đồng. Lũy kế 6 tháng, doanh thu đạt 981 tỷ đồng, tăng 8%; lãi sau thuế 184 tỷ đồng, tăng 23% so với cùng kỳ năm trước.

Cảng Sài Gòn ( UPCoM: SGP ) ghi nhận lãi ròng quý II giảm 16,3% còn 137,7 tỷ đồng. Theo giải trình, lợi nhuận quý này giảm do doanh thu dịch vụ khai thác cảng đi xuống trong khi giá vốn giảm với mức thấp hơn. Trên thực tế, khu vực cảng biển lớn tại miền Nam như Vũng Tàu, TP HCM đều ghi nhận mức hàng hóa qua cảng giảm từ 3-8% so với cùng kỳ. Trong đó, sản lượng hàng qua cảng tại TP HCM đạt 67,2 triệu tấn giảm 8%; còn Vũng Tàu là gần 47 triệu tấn giảm 3% so với cùng kỳ.

Giá vận tải neo cao, các doanh nghiệp vận tải biển có nửa đầu năm bội thu

Có thể nói, các doanh nghiệp vận tải biển đã gặp nhiều thuận lợi trong nửa đầu năm 2022. Ông Phạm Việt Anh, Chủ tịch PV Trans ( HoSE: PVT ) đã từng nhận định thị trường vận tải biển quốc tế diễn biến thuận lợi trong ngắn hạn với giá cước tăng ở hầu hết các phân khúc tàu kể từ khi xung đột Nga - Ukraine khiến đội tàu biển của Nga bị cấm vận giúp nhu cầu vận tải biển ở các khu vực khác tăng lên. Bên cạnh đó, sự thay đổi nguồn cung làm cho nhu cầu tàu, lượng hàng luân chuyển bằng đường biển thay đổi, tạo ra các tuyến giao thương đường biển thay thế, gia tăng cơ hội tham gia vận chuyển của các đội tàu quốc gia khác.

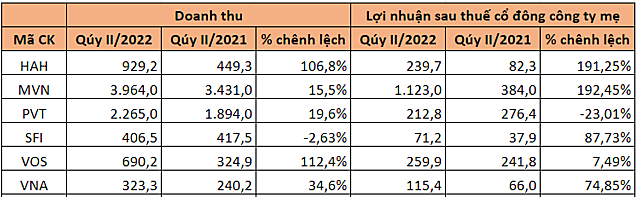

KQKD các công ty vận tải biển.

Cụ thể về kết quả kinh doanh của các công ty, ông lớn của ngành hàng hải là Tổng công ty Hàng Hải Việt Nam (VIMC, UPCoM: MVN ) đã ghi nhận khoản lợi nhuận kỷ lục. Đơn vị này đã báo cáo doanh thu thuần quý II đạt 3.964 tỷ đồng, tăng 15,5% so với cùng kỳ năm trước. Trong đó, doanh thu vận tải biển đạt 1.699 tỷ đồng, tăng 58,4%, doanh thu khai thác cảmg biển và dịch vụ hàng hải là 2.017 tỷ đồng, giảm 7,3%.

Đặc biệt, VIMC đã ghi nhận lợi nhuận khác 588,5 tỷ đồng, gấp 11 lần cùng kỳ. Khoản mục này tăng đột biến nhờ việc cơ cấu nợ của công ty Vận tải biển Việt Nam là 90,1 tỷ đồng và nợ của CTCP Vận tải biển Vinaship là 61,3 tỷ đồng. Ngoài ra, công ty còn ghi nhận thu nhập khác nhờ xử lý nợ qua DATC tại công ty TNHH MTV Vận tải Biển Đông là 449,2 tỷ đồng. Kết quả, doanh nghiệp thu về lãi sau thuế cổ đông công ty mẹ là 1.123 tỷ đồng, gấp gần 3 lần so với cùng kỳ.

Lũy kế 6 tháng đầu năm, VIMC ghi nhận doanh thu 7.228 tỷ đồng, tăng 19,2% so với nửa đầu năm 2021. Lợi nhuận sau thuế cổ đông công ty mẹ đạt 1,678 tỷ đồng, tăng gần 150%. Công ty hiện vẫn ghi nhận mức lỗ lũy kế là 928,7 tỷ đồng, giảm hơn một nửa so với đầu năm.

Hai đơn vị thành viên của VIMC là CTCP Vận tải biển Việt Nam (Vosco, HoSE: VOS ) và Vận tải biển Vinaship ( UPCoM: VNA ) nhờ việc tái cơ cấu các khoản nợ vay với công ty mẹ nên cũng có những khoản lợi nhuận khác trong quý vừa rồi lần lượt là 73,5 tỷ đồng và 61,5 tỷ đồng. Nhờ đó, lợi nhuận của 2 đơn vị này cũng tăng trưởng lần lượt 7,5% và 75% trong quý vừa rồi.

Vận tải và Xếp dở Hải An ( HoSE: HAH ) vừa công bố kết quả kinh doanh quý II với tổng doanh thu 1.105 tỷ đồng, tăng 92,2% so với quý II/2021. Trong đó, doanh thu khai thác tàu đạt 930,5 tỷ đồng, gấp 2 lần cùng kỳ. Lợi nhuận sau thuế công ty mẹ là 240 tỷ đồng, gấp 2,9 lần cùng kỳ. Đây cũng là mức lợi nhuận kỷ lục đơn vị này ghi nhận trong một quý.

Theo giải trình của lãnh đạo Hải An, tháng 4, 5 năm 2021, công ty đã đầu tư thêm tàu HA East và HA West giúp tăng số lượng đội tàu. Song song đó, giá cước vận tải nội địa tăng, giá cho thuê tàu tăng mạnh so với cùng kỳ cũng là yếu tố giúp lợi nhuận công ty tăng trong quý này. Cùng với đó, các công ty con và công ty liên kết cũng có kết quả tăng mạnh cũng đóng góp và sự tăng trưởng của Hải An.

Lũy kế 6 tháng đầu năm, doanh thu thuần của Hải An đạt 1.581 tỷ đồng, lợi nhuận sau thuế cổ đông công ty mẹ đạt 439,6 tỷ, lần lượt tăng 95% và gấp 2,9 lần cùng kỳ.

Tuy nhiên, Tổng công ty Vận tải Dầu khí Việt Nam (PV Trans, HoSE: PVT ) lại ghi nhận khoản lợi nhuận sau thuế cổ đông công ty mẹ đạt 213 tỷ đồng, giảm 23% so với cùng kỳ dù doanh thu tăng. Theo giải trình, lợi nhuận quý này giảm chủ yếu do PV Trans tăng chi phí lãi vay để đầu tư tàu mới.

Triển vọng ngành hàng hải

Nhận định về thị trường vận tải trong thời gian tới, ông Phạm Việt Anh, Chủ tịch PV Trans cho rằng đến 2023 có thể xảy ra suy thoái kinh tế, nhưng thị trường vận tải biển sẽ không bị ảnh hưởng đáng kể. Việc Nga - Ukraine căng thẳng chính trị cũng như Trung Quốc áp dụng chính sách "Zero - Covid" khiến tàu phải đi nhiều hải lý hơn.

Trước đây, Nga xuất khẩu trực tiếp dầu sang châu Âu, giờ xuất sang Trung Quốc và Ấn Độ. Hay việc xuất khẩu ngũ cốc, đạm, kim loại của Nga không còn đi sang châu Âu mà đi nơi khác với tuyến vận tải dài hơn. Điều này khiến giá cước tàu đang tăng mạnh, gấp đôi so với đầu năm. Các năm tiếp theo, mức cước giảm nhưng chỉ giảm 2-3% so với mức cao hiện nay. Ngoài ra, việc tàu đóng mới hạn chế, do giá sắt thép tăng và nhiều đơn vị tập trung đóng tàu container khiến lượng cung tàu hóa dầu ít.

Còn SSI Research cho rằng giá cước vận tải container trên thị trường quốc tế sẽ dần bình thường trở lại, nhưng quá trình bình thường hóa sẽ phụ thuộc lớn vào tình trạng tắc nghẽn chuỗi cung ứng, ước tính chưa thể khắc phục cho đến nửa cuối năm 2023, khi các biện pháp phòng chống dịch Covid-19 được gỡ bỏ tại hầu hết các thị trường (bao gồm Trung Quốc). Tuy nhiên, SSI Research nhận định mức giá cân bằng sẽ cao hơn mức trước dịch Covid do các hãng vận chuyển phải chịu chi phí đầu tư và chi phí vận hành cao hơn nhiều so với trước đây.

Giá cước vận tải trong nước duy trì ở mức đỉnh trong 2023 do thị trường vẫn thiếu cung với phần lớn đội tàu Việt Nam được cho thuê tại thị trường nước ngoài với hợp đồng dài hạn. Phụ phí nhiên liệu cũng được thêm vào giá cước để phản ánh giá nhiên liệu tăng, hỗ trợ các hãng vận chuyển trước biến động giá dầu. Nhu cầu trên thị trường Nội Á vẫn mạnh, do khu vực này hưởng lợi từ chuyển dịch chuỗi cung ứng từ Trung Quốc sang các quốc gia lân cận, điều này giúp hỗ trợ phân khúc tàu feeder.

Giá thuê tàu có thể duy trì ở quanh mức đỉnh trong nửa cuối 2022, sau đó giảm dần trong 2023 khi cung tàu đóng mới gia nhập thị trường. Tuy nhiên, kỳ hạn hợp đồng có thể rút ngắn lại do rủi ro giảm giá trên thị trường.

Đối với mảng vận chuyển tàu tanker, giá cước tàu giao ngay và giá thuê tàu định hạn được thúc đẩy bởi nhu cầu vận chuyển dầu khí tăng, do các lệnh trừng phạt của phương Tây đối với dầu mỏ của Nga và Nga chuyển hướng xuất khẩu dầu mỏ sang các quốc gia trong nhóm BRICS (Brazil, Nga, Ấn Độ, Trung Quốc, Nam Phi). Tình hình hiện tại khiến cả hai bên (Nga và phương Tây) đều vận chuyển dầu khí đến những điểm đến xa hơn – làm tăng nhu cầu vận chuyển. Các lệnh trừng phạt với Nga được cho rằng vẫn sẽ tiếp diễn sau chiến tranh và giá cước sẽ vẫn ở mức cao trong 2023.

Giá tàu tanker cũng có xu hướng tăng do giá cước tăng trên thị trường tàu đóng mới và tàu cũ. Điều này sẽ có lợi cho các hoạt động thanh lý tàu cũ. Đối với việc đầu tư mới, các hãng tảu có xu hướng chờ đến khi giá cước ổn định ở mức cao hơn – tương tự như những gì đã xảy ra với ngành vận tải container trong hai năm trước.

Về triển vọng nửa cuối năm 2022 và năm 2023, SSI Research ước tính các công ty vận tải dầu khí có thể đạt tăng trưởng lợi nhuận khả quan. Tăng trưởng lợi nhuận các công ty vận tải container có thể chậm lại nhưng lợi nhuận duy trì mạnh mẽ đến năm 2023 nhờ các hợp đồng cho thuê tàu được gia hạn với giá cao hơn và thị trường nội địa duy trì ổn định. Về các công ty cảng, tăng trưởng lợi nhuận ổn định đối với các cảng nước sâu (Gemalink, HICT) trong khi các cảng khác đối mặt với áp lực giảm.

Người đồng hành

CÙNG CHUYÊN MỤC

FPT Shop chính thức mở bán độc quyền HONOR MAGIC V3 tại hệ thống cửa hàng

19:30 , 14/12/2024