Chênh lệch tỷ giá mua - bán cao "ngất ngưởng", ngân hàng lãi lớn từ kinh doanh ngoại hối

Với giá bán niêm yết thường xuyên cao hơn giá mua 350 - 400 đồng/USD, các ngân hàng lãi lớn từ hoạt động kinh doanh ngoại hối giao ngay trong nửa đầu năm.

- 02-09-2023Dự báo thị trường tiền tệ: Tỷ giá có thể kiểm định ngưỡng 24.500 đồng, lãi suất liên ngân hàng tăng trở lại

- 29-08-2023Tỷ giá USD tăng mạnh sáng 29/8, vượt mốc 24.300 đồng

- 28-08-2023Tỷ giá chợ đen tăng mạnh, Vietcombank nâng giá USD lên mức 24.200 đồng

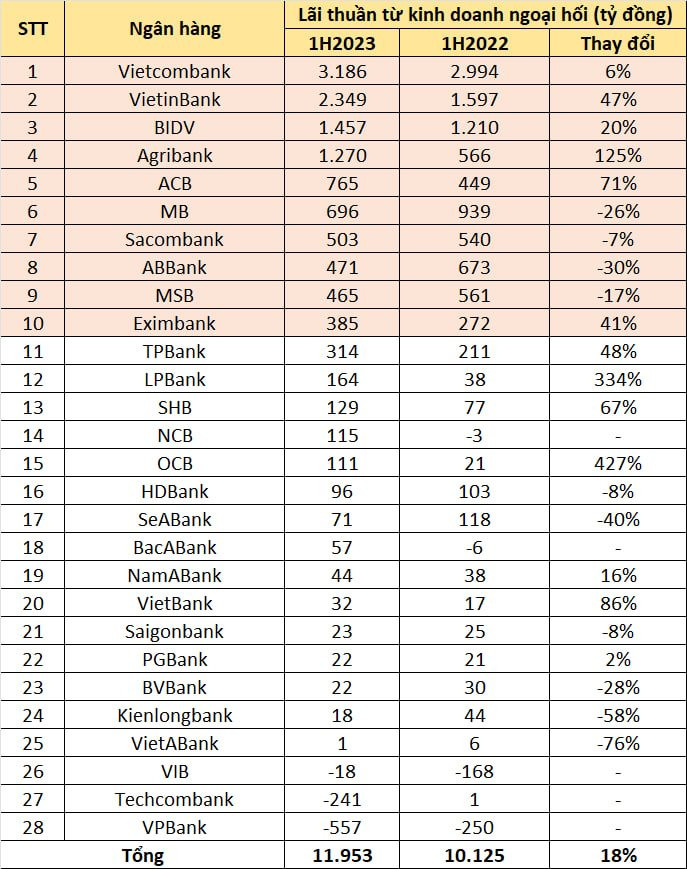

Thống kê từ báo cáo tài chính quý II của 27 ngân hàng trên sàn chứng khoán và Agribank cho thấy, tổng lãi thuần từ kinh doanh ngoại hối trong 6 tháng đầu năm 2023 đạt gần 12.000 tỷ đồng, tăng 18% so với cùng kỳ năm trước - gấp hơn 7 lần tốc độ tăng trưởng của tổng thu nhập hoạt động.

Chiếm phần lớn lợi nhuận và là động lực tăng trưởng chính của mảng này vẫn đến từ nhóm Big4 (VietinBank, Vietcombank, BIDV và Agribank). Theo đó, nhóm này ghi nhận gần 8.300 tỷ đồng lãi thuần từ kinh doanh ngoại hối trong nửa đầu năm, tăng 30% so với cùng kỳ và chiếm 69% tổng lãi thuần toàn ngành.

Cụ thể, Vietcombank tiếp tục dẫn đầu toàn ngành về lợi nhuận kinh doanh ngoại hối khi thu về 3.186 tỷ đồng, tăng 6% và chiếm gần 27% tổng lãi thuần toàn ngành; VietinBank đạt 2.349 tỷ đồng, tăng 47% và chiếm gần 20% tổng lãi thuần toàn ngành; BIDV đạt 1.457 tỷ đồng, tăng 20% và chiếm 12% lãi thuần toàn ngành; Agribank đạt 1.270 tỷ đồng, tăng 125% và chiếm hơn 10% lãi thuần toàn ngành.

Việc khối ngân hàng thương mại nhà nước áp đảo về nguồn thu từ kinh doanh ngoại hối không phải là chuyện mới. Trong năm 2022, nhóm Big4 (Vietcombank, VietinBank, BIDV và Agribank) đã thu về hơn 15.300 tỷ đồng lãi thuần từ mảng kinh doanh ngoại hối, tăng trưởng 59% và chiếm trên 72% tổng lợi nhuận toàn ngành. Tương tự, năm 2021 và 2020, nhóm này cũng ghi nhận khoản lãi thuần lần lượt 9.600 tỷ và 8.600 tỷ từ kinh doanh ngoại hối, chiếm 63,6% và 67,4% tổng lãi thuần toàn ngành.

Sự vượt trội của Vietcombank, VietinBank, BIDV và Agribank là điều có thể hiểu được khi nhóm này sở hữu thế mạnh vốn có trong mảng kinh doanh đối ngoại với mạng lưới giao dịch bao phủ rộng ở cả trong nước và nước ngoài, đi cùng yếu tố “nhà nước” trong hoạt động kinh doanh.

Đi sâu vào cấu trúc nguồn thu, toàn bộ lợi nhuận kinh doanh ngoại hối tại nhóm Big4 đến từ hoạt động mua bán ngoại tệ giao ngay. Đây là hoạt động có lợi nhuận ổn định, khi nguồn thu nhập đến từ chênh lệch giữa giá mua – giá bán giao ngay luôn được duy trì ở một mức biên xác định.

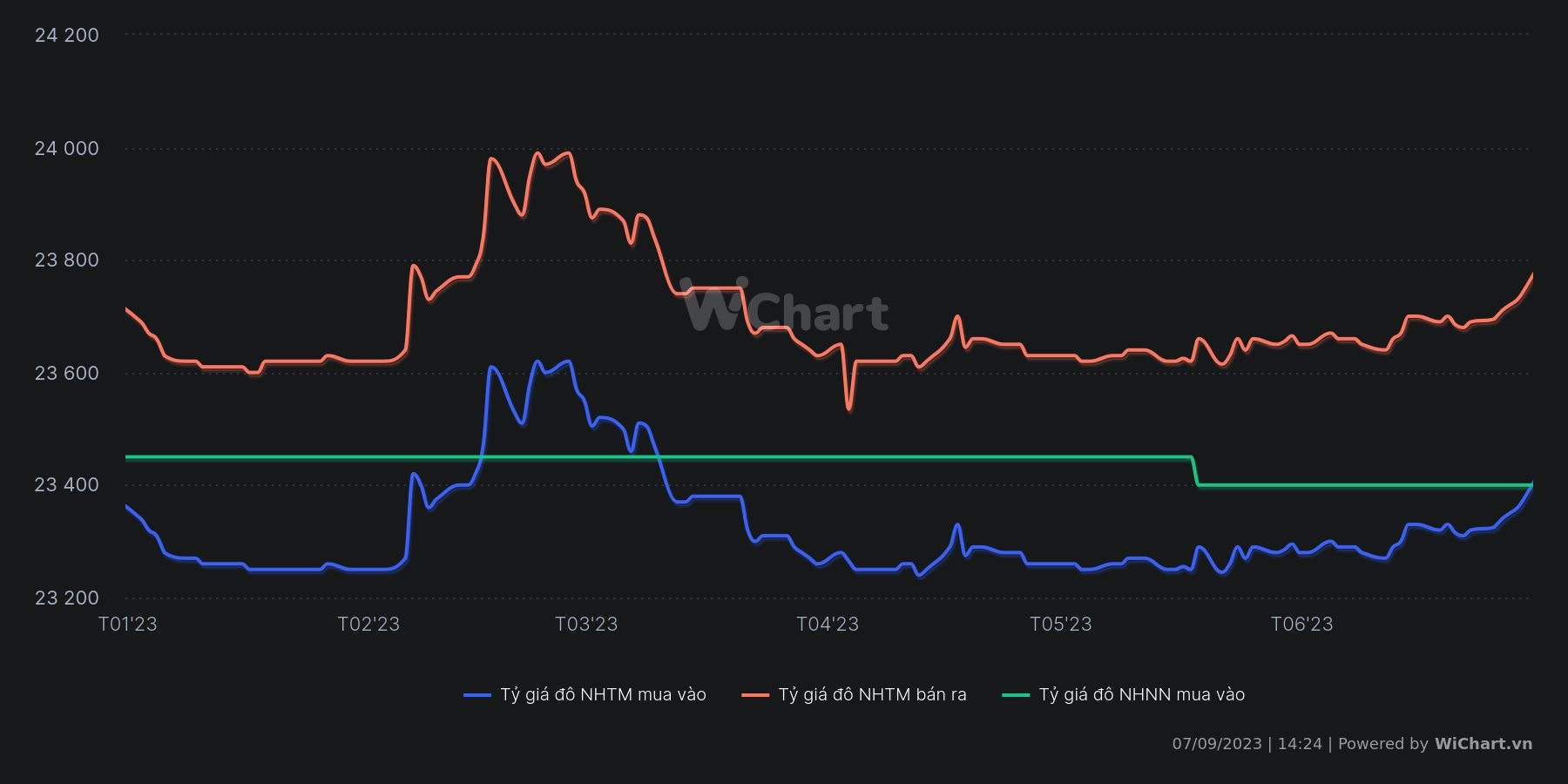

Thực tế, với giá bán niêm yết trong nửa đầu năm thường xuyên cao hơn giá mua 350 - 400 đồng/USD, các ngân hàng quốc doanh có được nguồn thu lớn và ổn định từ hoạt động kinh doanh ngoại hối giao ngay nhờ quy mô giao dịch "khổng lồ" của mình.

Bên cạnh đó, lợi nhuận còn đến từ hoạt động mua - bán USD giữa các ngân hàng với Ngân hàng Nhà nước (NHNN).

Trong nửa đầu năm 2023, NHNN thường xuyên duy trì giá mua USD tại Sở Giao dịch cao hơn 100 – 200 đồng/USD so với giá mua USD mà các ngân hàng áp dụng cho khách hàng. Với diễn biến này, các ngân hàng chỉ cần mua USD từ khách hàng và bán lại cho NHNN thì mức lãi thuần cũng lên đến cả nghìn tỷ đồng khi từ đầu năm đến nay, Nhà điều hành đã mua vào hơn 6 tỷ USD thông qua các nhà băng.

Chênh lệch giá mua và giá bán USD niêm yết tại các ngân hàng thường xuyên duy trì từ 350 - 400 đồng/USD trong nửa đầu năm. (Nguồn: Wichart)

Trái ngược với mức lợi nhuận cao và ổn định của nhóm quốc doanh, một số ngân hàng tư nhân lớn như Techcombank hay VPBank lại thường ghi nhận lỗ từ kinh doanh ngoại hối. Riêng nửa đầu năm 2023, VPBank lỗ 557 tỷ từ mảng kinh doanh này trong khi Techcombank lỗ 241 tỷ đồng.

Bên cạnh đó, một số nhà băng cũng chứng kiến khoản thu này sụt giảm so với cùng kỳ 2022 như MB (-26%), Sacombank (-7%), ABBank (-30%), MSB (-17%),...

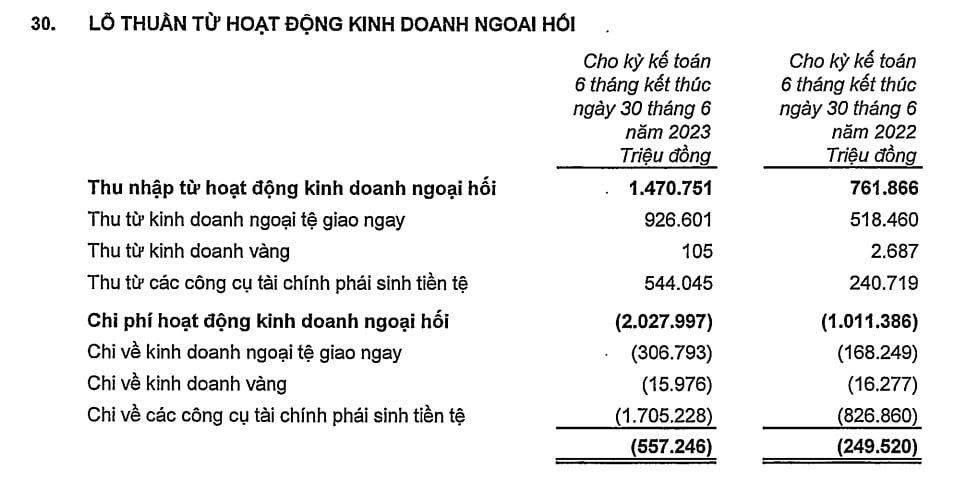

Cấu trúc nguồn thu trong mảng kinh doanh ngoại hối của VPBank. (Nguồn: BCTC hợp nhất quý II/2023)

Báo cáo tài chính cho thấy, các khoản lỗ kinh doanh ngoại hối của VPBank và Techcombank đều đến từ mảng phái sinh tiền tệ, trong khi mảng kinh doanh ngoại tệ giao ngay vẫn lãi hàng trăm tỷ đồng.

Mặc dù trên báo cáo tài chính, hoạt động kinh doanh ngoại hối tại nhiều ngân hàng này đang thua lỗ, giảm sút, song giới chuyên môn cho rằng, số lãi thực tế từ nguồn vốn ngoại hối mang lại cho ngân hàng vẫn rất lớn, nhưng được hạch toán ở hai nghiệp vụ khác nhau: lỗ ở hoạt động kinh doanh ngoại hối (phái sinh), song lãi lãi lớn từ hoạt động cho vay.

Hiện nay, các ngân hàng đều sử dụng nghiệp vụ Swap để hoán đổi USD sang VND, sau đó dùng VND để cho vay các doanh nghiệp. Chính vì vậy, dù ngân hàng có thể lỗ từ hoạt động kinh doanh ngoại hối, song tựu chung ngân hàng vẫn lãi ròng từ nguồn ngoại hối mang lại.

Giả sử, ngân hàng X huy động 1 USD với chi phí huy động 1%, hoán đổi ngay sang VND với giá 23.000 đồng/USD. Cùng lúc, ngân hàng thực hiện lệnh mua lại trong tương lai với mức giá tăng khoảng 2% (tương đương 23.460 đồng/USD). Số tiền đồng được ngân hàng cho vay với lãi suất 10%/năm. Nếu sau một năm, nếu tỷ giá đứng yên, ngân hàng sẽ lỗ nhẹ chi phí Swap, song tổng thể vẫn lãi lớn. Trong trường hợp tỷ giá tăng, ngân hàng sẽ hưởng lãi kép: vừa lãi từ nghiệp vụ cho vay (10%/năm), vừa hưởng lãi nhờ tỷ giá tăng. Trong trường hợp tỷ giá giảm, ngân hàng sẽ lỗ từ hoạt động kinh doanh ngoại hối, song sẽ được bù đắp từ hoạt động cho vay.

Với lợi nhuận từ hoạt động cho vay bao giờ cũng lớn hơn nhiều so với mức giảm của tỷ giá USD/VND, nên tổng thể, lãi ròng của ngân hàng từ kinh doanh ngoại hối vẫn rất lớn.

Nhịp sống Thị trường

CÙNG CHUYÊN MỤC

Nợ thẻ tín dụng có phải là nợ xấu?

12:37 , 15/12/2024Làm thế nào để gửi tiết kiệm an toàn tại quầy và online?

11:30 , 15/12/2024