Chủ tịch Phát Đạt lần đầu nói về sự cố bị giải chấp, giá cổ phiếu PDR rơi thẳng từ 60.000 đồng về 13.000 đồng: “Tôi mới là người hi sinh nhiều”

Ông Nguyễn Văn Đạt cho biết, một tài sản trị giá 3.000 tỷ đồng cũng đã phải chấp nhận bán đi với giá 2.000 tỷ để có được dòng tiền hỗ trợ Công ty.

- 27-06-2023Phát Đạt (PDR) dự kiến chào bán hơn 200 triệu cổ phiếu giá 10.000 đồng để trả nợ trái phiếu và phát triển dự án

- 03-04-2023Bán vội công ty con chỉ 1 tuần sau khi vừa mua xong, Phát Đạt (PDR) chịu lỗ hơn 200 tỷ đồng

- 20-01-2023Phát Đạt lỗ kỷ lục 267 tỷ trong quý 4/2022, vẫn còn cầm cố gần 200 triệu cổ phiếu PDR đảm bảo các khoản vay sau sự cố bị bán tháo

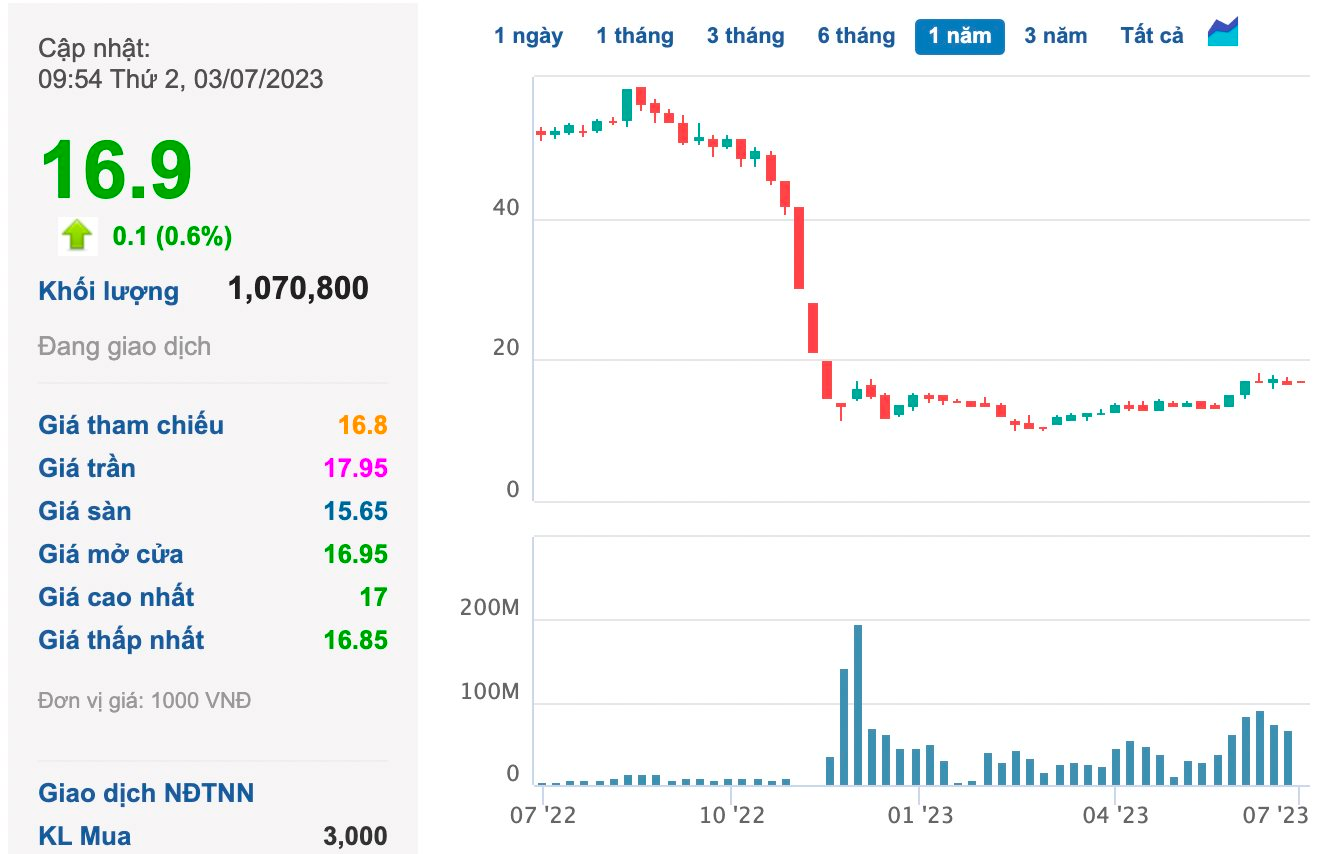

CTCP Phát triển Bất động sản Phát Đạt (PDR) đã tổ chức ĐHĐCĐ thường niên 2023, tại đây cổ đông tập trung chất vấn về giá trị thực của cổ phiếu, sau sự cố lãnh đạo liên tục bị giải chấp, cổ phiếu rơi thẳng một mạch từ vùng 60.000 đồng/cp.

Song song, cổ đông cũng ý kiến về lợi ích liên quan đến phương án huy động 2.015 tỷ đồng thông qua phát hành cổ phiếu PDR trong năm 2023.

Vì sao có kế hoạch phát hành riêng lẻ với giá 10.000 đồng/cp?

Trong kế hoạch huy động vốn của Phát Đạt, Công ty có kế hoạch chào bán hơn 67 triệu cổ phiếu riêng lẻ với giá 10.000 đồng/cp cho tối đa 7 nhà đầu tư chứng khoán chuyên nghiệp trong năm nay. Hơn 670 tỷ đồng dự kiến huy động được dùng để thanh toán khoản nợ gốc và lãi trái phiếu mà công ty đã phát hành trong hai năm 2021-2022. Thời gian trả nợ dự kiến trong quý 3-4/2023 và năm 2024 trên cơ sở thỏa thuận giữa công ty và người sở hữu trái phiếu.

Với kế hoạch này, cổ đông ý kiến: “Tôi đề nghị, tăng tỷ lệ phát hành cho cổ đông hiện hữu, còn phát hành riêng lẻ thì giá phải bằng giá trị sổ sách, nếu cổ đông riêng lẻ không mua thì tôi mua”.

Trả lời, Chủ tịch là ông Nguyễn Văn Đạt cho biết trong thời điểm khó khăn cực độ, giá cổ phiếu chỉ còn 13.000 đồng/cp, ban lãnh đạo công ty đánh giá, nếu phát hành cổ phiếu cho cổ đông hiện hữu lúc này, sẽ không có nhiều người mua. Thời điểm đó ngân hàng cũng không cho vay bất động sản.

“Lúc này, tôi đã phải tính phương án tìm thêm nhà đầu tư, để thanh toán các khoản nợ đến hạn. Hôm nay, nhờ các đối tác của mình mà chúng tôi vững tin bước tiếp, nên không có lý do gì lúc khó khăn mình tìm tới họ, giờ giá cổ phiếu lên một chút, thì mình tính toán lại phương án phát hành cho họ được”, ông Đạt nói.

So đo về thiệt hại với cổ đông, Chủ tịch nhấn mạnh giọng rằng lúc khó khăn, cổ đông nói bị thiệt hại, nhưng “Tôi mới là người hi sinh nhiều, mang nhiều tài sản để đóng góp, hỗ trợ cho công ty”.

Ông Đạt cho biết, giai đoạn đó, thậm chí một tài sản trị giá 3.000 tỷ đồng cũng chấp nhận bán giá 2.000 tỷ để có được dòng tiền hỗ trợ Công ty.

“Ai thiệt, tôi thiệt nè, tài sản gia đình cũng bán, tài sản cá nhân cũng cho mượn để thế chấp thêm. Tôi là người thiệt nhất, nhưng tôi chấp nhận, mất bao nhiêu bỏ, phải bảo vệ uy tín, tồn tại đã, rồi tính đến phát triển”, ông Đạt nói.

Một cổ đông khác tiếp tục góp ý, hiện theo giá cổ phiếu PDR là 16.500 đồng/cp, sau phát hành thì giá cổ phiếu của cổ đông hiện hữu sẽ bị pha loãng, về tầm 15.400 đồng/cp. Nếu Doanh nghiệp phát hành tiếp 10% thì giá tiếp tục về 5.000 đồng/cp. Do đó, cổ đông cho rằng 7 nhà đầu tư cá nhân chứng khoán chuyên nghiệp là ai? tại sao được mua giá 10.000 đồng/cp?

Cổ đông này cũng đặt câu hỏi liệu 7 cá nhần này liên quan gì đến HĐQT không, có phù hợp quy định pháp luật không?

“Tôi đề xuất phát hành 30% cổ đông hiện hữu, mà cổ đông không mua hết, thì phát hành tiếp cho nhà đầu tư khác thì thoải mái”, cổ đông nói.

Trả lời, ông Đạt cho biết hiện tại mới đưa ra thảo luận ở ĐHCĐ nhưng phương án này đã chốt mấy tháng rồi. Và những gì PDR làm, Chủ tịch nhấn mạnh là đúng quy định pháp luật.

PDR cũng có kế hoạch phát hành tối đa hơn 134 triệu cổ phiếu cho cổ đông hiện hữu với giá 10.000 đồng/cp và tỷ lệ chào bán là 1:5,5 (cổ đông sở hữu một cổ phiếu được hưởng một quyền mua, mỗi 5,5 quyền mua được mua 1 cổ phiếu chào bán thêm).

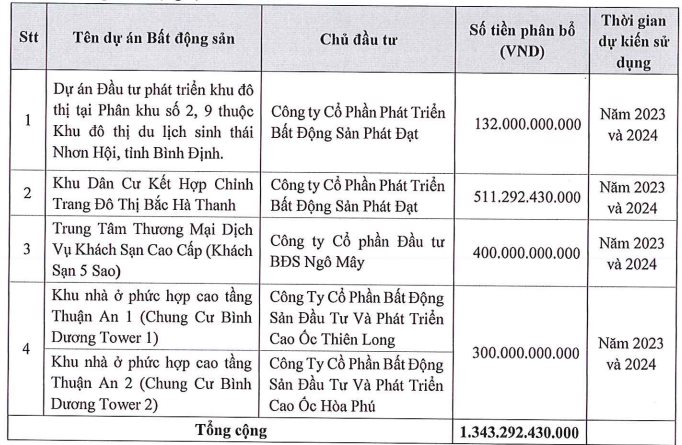

Hơn 1.343 tỷ đồng dự kiến thu được sẽ được sử dụng để triển khai các dự án của Phát Đạt và của công ty con, bao gồm: Phân khu số 2 và 9 Khu du lịch sinh thái Nhơn Hội – Bình Định (132 tỷ đồng); Khu dân cư kết hợp chỉnh trang đô thị Bắc Hà Thanh – Bình Định (hơn 511 tỷ đồng); Trung tâm thương mại dịch vụ khách sạn cao cấp – Ngô Mây, Bình Định (400 tỷ đồng); Astral City - Bình Dương (300 tỷ đồng).

Giá trị thực cổ phiếu PDR?

Khi được hỏi về giá trị thực của cổ phiếu PDR, đồng thời kế hoạch để không còn bị giải chấp trong tương lai, đại diện Công ty cho biết còn phụ thuộc vào thị trường, vào thời điểm. Sắp tới sẽ có nhiều đơn vị như công ty chứng khoán làm việc này và cổ đông có thể tham khảo để xem xét khả năng đầu tư dài hạn vào PDR, cũng như tiềm năng tăng trưởng của Công ty.

“Có xảy ra hiện tượng bán giải chấp cổ phiếu PDR vào tháng 11-12 năm ngoái nhưng số lượng không nhiều và những tháng đầu năm nay không còn”, vị này nói.

Trở lại với kế hoạch huy động sắp tới, PDR cho biết vốn thu được từ phát hành cho cổ đông chiến lược để trả nợ, còn vốn thu được từ phát hành cho cổ đông hiện hữu để phát triển dự án. Mục tiêu đến cuối năm, chậm nhất đầu năm sau PDR phải dứt điểm nợ ngắn hạn. Hiện, PDR còn dư nợ trái phiếu gần 1.400 tỷ đồng và Công ty sẽ tất toán trước hạn trong năm nay.

Năm 2023, Công ty lên kế hoạch với tổng doanh thu 2.800 tỷ đồng, lợi nhuận trước thuế 850 tỷ đồng và lợi nhuận sau thuế 680 tỷ đồng. Kế hoạch này giảm 48% về doanh thu và giảm 41% về lợi nhuận sau thuế so với kết quả đạt được trong năm 2022. Tỷ lệ chia cổ tức dự kiến tối thiểu 15% vốn điều lệ. HĐQT trình cổ đông thông qua không chia cổ tức năm 2022.

Nhịp sống thị trường

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

FPT Shop chính thức mở bán độc quyền HONOR MAGIC V3 tại hệ thống cửa hàng

19:30 , 14/12/2024