Phát Đạt (PDR) dự kiến chào bán hơn 200 triệu cổ phiếu giá 10.000 đồng để trả nợ trái phiếu và phát triển dự án

PDR sẽ phát hành hơn 67,16 triệu cổ phiếu riêng lẻ cho các nhà đầu tư chứng khoán chuyên nghiệp và 134 triệu cổ phiếu cho cổ đông hiện hữu.

- 13-06-2023Phát Đạt sẵn sàng trở lại đường đua

- 03-04-2023Bán vội công ty con chỉ 1 tuần sau khi vừa mua xong, Phát Đạt (PDR) chịu lỗ hơn 200 tỷ đồng

- 28-01-2023DN bất động sản "vật lộn" qua quý 4/2022: Không DN nào giảm lãi dưới 2 chữ số, Đất Xanh và Phát Đạt lỗ hàng trăm tỷ, một số gương mặt lãi "kỳ lạ"

Theo tài liệu Đại hội cổ đông thường niên năm 2023 của CTCP Phát triển Bất động sản Phát Đạt (mã CK: PDR), HĐQT công ty dự kiến trình cổ đông thông qua kế hoạch năm 2023 với tổng doanh thu 2.800 tỷ đồng, lợi nhuận trước thuế 850 tỷ đồng và lợi nhuận sau thuế 680 tỷ đồng.

Kế hoạch này giảm 48% về doanh thu và giảm 41% về lợi nhuận sau thuế so với kết quả đạt được trong năm 2022. Tỷ lệ chia cổ tức dự kiến tối thiểu 15% vốn điều lệ. HĐQT trình cổ đông thông qua không chia cổ tức năm 2022.

Bên cạnh đó, HĐQT Phát Đạt dự kiến trình tại đại hội thông qua phương án huy động vốn từ chào bán cổ phiếu riêng lẻ.

Theo phương án chào bán, PDR sẽ phát hành hơn 67,16 triệu cổ phiếu cho các nhà đầu tư chứng khoán chuyên nghiệp với giá bán 10.000 đồng/cp. Số cổ phiếu này bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày kết thúc đợt chào bán. Thời gian dự kiến phát hành trong năm 2023 sau khi có chấp thuận của Uỷ ban Chứng khoán Nhà nước.

Toàn bộ số tiền huy động được gần 672 tỷ đồng được dùng để thanh toán khoản nợ gốc và lãi trái phiếu mà công ty đã phát hành trong hai năm 2021 và 2022. Thời gian trả nợ dự kiến trong quý III, IV/2023 và năm 2024 trên cơ sở thỏa thuận giữa công ty và người sở hữu trái phiếu về việc mua lại trái phiếu trước hạn (nếu có).

Trường hợp 1 số trái phiếu đáo hạn trước thời điểm hồ sơ chào bán riêng lẻ, ĐCĐCĐ uỷ quyền cho HĐQT đàm phán với trái chủ để gia hạn thời gian thanh toán của những trái phiếu này. Nếu đàm phán không thành công, HĐQT lên phương án chủ động tìm kiếm các nguồn tài trợ khác để thanh toán đúng quy định.

Trường hợp số tiền huy động được từ đợt chào bán riêng lẻ không đạt được 100% như kế hoạch dự kiến, HĐQT sẽ cân nhắc bổ sung vốn còn thiếu thông qua số tiền thu được từ hoạt động kinh doanh và các hình thức huy động vốn khác phù hợp với quy định pháp luật.

Ngoài ra, HĐQT cũng trình cổ đông thông qua phương án phát hành cổ phiếu cho cổ đông hiện hữu.

PDR dự kiến tối đa hơn 134 triệu cổ phiếu cho cổ đông hiện hữu với giá chào bán 10.000 đồng/cp và tỷ lệ chào bán là 1:5,5 (cổ đông sở hữu 1 cổ phiếu được hưởng 1 quyền mua, mỗi 5,5 quyền mua được mua 1 cổ phiếu chào bán thêm). Thời gian dự kiến thực hiện trong năm 2023 và 2024.

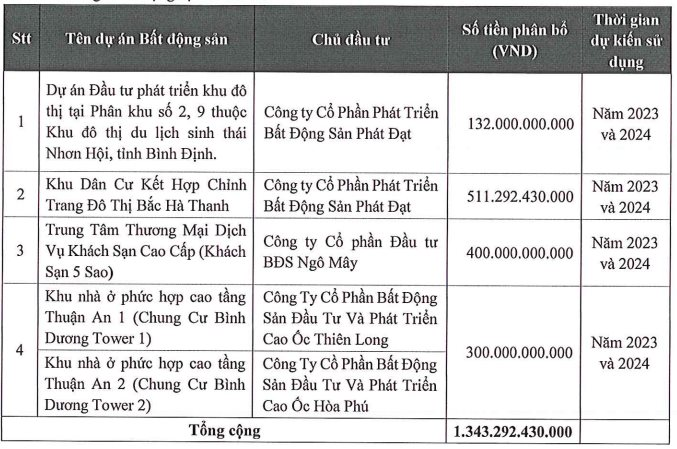

Hơn 1.343 tỷ đồng dự kiến thu được sẽ được sử dụng để triển khai các dự án của Phát Đạt và của công ty con, bao gồm: Dự án đầu tư phát triển khu đô thị tại phân khu số 2 và 9 Khu du lịch sinh thái Nhơn Hội, Bình Định (132 tỷ đồng); Khu dân cư kết hợp chỉnh trang đô thị Bắc Hà Thanh (hơn 511 tỷ đồng); Trung tâm thương mại dịch vụ khách sạn cao cấp Ngô Mây, Bình Định (400 tỷ đồng); Khu nhà ở phức hợp cao tầng Thuận An 1, Thuận An 2 (300 tỷ đồng)

Nếu phát hành cổ phiếu thành công theo 2 phương án, dự kiến vốn điều lệ của PDR sẽ tăng thêm 2.015 tỷ đồng, nâng vốn điều lệ lên hơn 8.731 tỷ đồng.

Đóng cửa phiên giao dịch ngày 26/6, giá cổ phiếu PDR dừng ở mức 17.250 đồng/cp.

Nhịp sống thị trường