Chuyên gia: Bỏ room tín dụng, hệ thống ngân hàng Việt Nam có thể phải đánh đổi nhiều rủi ro lớn

Theo ông Lê Hoài Ân, CFA Founder IFSS, dù việc loại bỏ room tín dụng cho các ngân hàng nhiều quyền lựa chọn hơn trong việc đẩy mạnh lượng vốn cho nền kinh tế, nhưng việc bãi bỏ hoàn toàn room tín dụng có thể còn phải đánh đổi nhiều rủi ro lớn hơn.

Đó là một trong những nhận định của ông Lê Hoài Ân, CFA Founder IFSS, chuyên gia đào tạo và tư vấn hoạt động ngân hàng, đưa ra khi trao đổi với chúng tôi về chủ đề có nên bỏ room tín dụng như một số đề xuất hiện nay hay không và điều gì sẽ xảy ra nếu Việt Nam bỏ room tín dụng? Vị chuyên gia này cũng cho rằng, để đạt được mục tiêu tăng trưởng tín dụng năm 2024, ngành ngân hàng Việt Nam cần nhiều hành động quyết liệt hơn.

Tăng trưởng tín dụng biến động phức tạp

Ông đánh giá thế nào về tình hình tăng trưởng tín dụng thực tế tại các ngân hàng 9 tháng đầu năm nay?

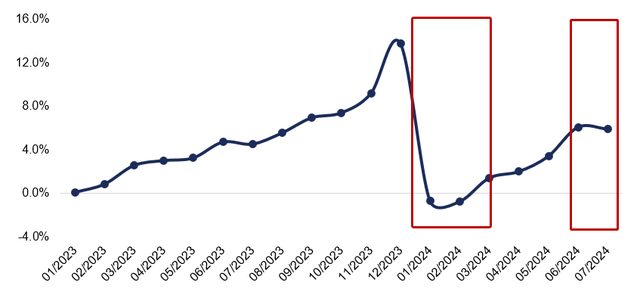

Tăng trưởng tín dụng trong năm 2024 đã cho thấy nhiều biến động phức tạp, với các biến động tăng giảm đan xen. Như 2 tháng đầu năm chứng kiến mức tăng trưởng tín dụng âm, tiếp theo là đợt tăng mạnh vào tháng 6 nhưng lại giảm vào tháng 7. Xu hướng tăng vẫn diễn ra nhưng đan xen nhiều yếu tố nhiễu trong quá trình tăng trưởng tích lũy.

Trong 3 quý đầu năm 2024, tình hình tăng trưởng tín dụng tại các ngân hàng Việt Nam nhìn chung không đạt được kỳ vọng. Đến giữa tháng 9 năm 2024, tăng trưởng tín dụng toàn ngành chỉ đạt 7,38%, dù đã qua 3/4 chặng đường nhưng kết quả đạt được chỉ khoảng 50% so với mục tiêu đặt ra từ đầu năm là 14-15%.

Mặc dù các nỗ lực duy trì lãi suất cho vay thấp, những thách thức trước mắt của ngành ngân hàng đến từ các vấn đề đang nổi cộm, bao gồm: sức cầu yếu cả phía doanh nghiệp và cá nhân, và tình trạng nợ xấu tăng cao. Khi theo dõi các chỉ số vĩ mô thì tình hình này phản ánh rất rõ lên các chỉ số, tăng trưởng bán lẻ hàng hóa và dịch vụ đi ngang từ đầu năm với mức dao động 7-9%, chỉ số PMI trong tháng 9 cũng tương đối bi quan khi lần đầu rớt xuống ngưỡng 50 điểm sau 8 tháng duy trì ổn định.

Trước biến động từ nền kinh tế, các doanh nghiệp gặp khó khăn về thị trường tiêu thụ và chưa sẵn sàng mở rộng thêm sản xuất kinh doanh. Trong khi đó, tình trạng nợ xấu tăng cao trong một số lĩnh vực như bất động sản, khiến các ngân hàng thận trọng hơn trong việc cấp tín dụng.

Ông có thể phân tích rõ hơn về tăng trưởng tín dụng ở các nhóm ngân hàng khác nhau?

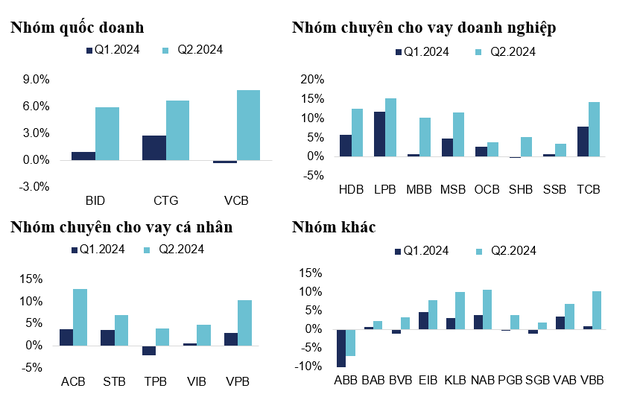

Nếu chia các ngân hàng thành các nhóm khác nhau dựa trên quy mô và tính chất hoạt động, chúng ta có thể thấy sự phân hóa rõ rệt trong mức độ tăng trưởng tín dụng:

Đối với nhóm ngân hàng quốc doanh (Vietcombank, BIDV, VietinBank, Agribank), các ngân hàng này chiếm tỷ trọng lớn trong hệ thống tài chính và có nguồn vốn huy động mạnh mẽ. Tuy nhiên, tăng trưởng tín dụng tại nhóm này vẫn chậm, chủ yếu do các ngân hàng tập trung nhiều vào việc quản lý nợ xấu và kiểm soát rủi ro.

Đối với nhóm ngân hàng tư nhân lớn (Techcombank, VPBank, ACB), nhóm này có sự tăng trưởng tín dụng tương đối tốt, với mức tăng trưởng trên 10% trong 3 quý đầu năm. Các ngân hàng này tập trung vào phân khúc khách hàng doanh nghiệp vừa và nhỏ (SME) và bán lẻ. Đặc biệt, Techcombank với tỷ lệ CASA cao đã duy trì được khả năng cho vay mạnh mẽ và lãi suất thấp. Điều này giúp tăng cường hiệu quả tăng trưởng tín dụng.

Ở nhóm ngân hàng quy mô vừa và nhỏ, đây là nhóm chịu tác động nặng nề nhất từ tình hình kinh tế. Tăng trưởng tín dụng của nhóm này rất thấp, thậm chí một số ngân hàng chỉ đạt mức tăng trưởng dưới 7%. Họ gặp khó khăn trong việc huy động vốn và tỷ lệ nợ xấu cao, dẫn đến việc bị hạn chế cấp tín dụng.

Tăng trưởng tín dụng theo nhóm ngân hàng trong năm 2024. Nguồn: widata.vn.

Giữ hay bỏ room tín dụng?

Thời gian vừa qua, NHNN có quyết định điều chỉnh room tín dụng của một số ngân hàng theo hướng cấp thêm room cho các nhà băng đã dùng hết room được giao trước đó. Liệu đây có là hành động cần thiết để đạt được mục tiêu tăng trưởng của toàn ngành ngân hàng trong năm nay?

Trong năm 2023 và 2024, NHNN đã nhiều lần thực hiện điều chỉnh room tín dụng của các ngân hàng, nhằm đảm bảo rằng hệ thống ngân hàng vẫn duy trì được tốc độ tăng trưởng tín dụng phù hợp với tình hình kinh tế. Việc này xuất phát từ 2 mục tiêu chính.

Thứ nhất là kiểm soát lạm phát. NHNN muốn kiểm soát chặt chẽ lượng tiền bơm ra nền kinh tế thông qua việc cấp tín dụng, nhằm đảm bảo rằng mức cung tiền không vượt quá sức chứa của nền kinh tế, tránh gây áp lực lạm phát.

Thứ hai là đảm bảo chất lượng tín dụng. Điều chỉnh room tín dụng giúp NHNN kiểm soát chất lượng tín dụng của các ngân hàng, hạn chế rủi ro nợ xấu tăng cao. Trong bối cảnh nhiều ngân hàng đang gặp vấn đề về nợ xấu, việc tăng trưởng tín dụng quá nhanh có thể làm gia tăng rủi ro cho hệ thống tài chính.

Trong bối cảnh nhiều biến động vĩ mô như hiện tại, việc điều chỉnh room tín dụng của NHNN vẫn còn phù hợp và theo tôi là cần thiết. Công cụ room tín dụng sẽ phát huy tốt 3 vai trò sau đây mà tôi cho rằng là sẽ thích hợp trong giai đoạn kinh tế phục hồi.

Thứ nhất là tạo động lực nhằm tăng trưởng tín dụng ổn định. Việc phân bổ room tín dụng theo từng đợt giúp các ngân hàng lớn duy trì mức tăng trưởng ổn định, không gây ra sự phát triển nóng.

Thứ hai là có sự phân bổ nguồn lực hợp lý giữa các ngân hàng. Điều chỉnh lại room tín dụng là động lực để các ngân hàng có mức tăng trưởng tín dụng tốt tiếp tục phát huy vai trò điều hướng dòng vốn, hỗ trợ duy trì thanh khoản đều đặn cho các doanh nghiệp, cá nhân trong việc kinh doanh và tiêu dùng.

Thứ ba là kiểm soát rủi ro. Việc điều chỉnh room giúp NHNN tránh tình trạng một số ngân hàng mở rộng tín dụng quá mức vào những lĩnh vực rủi ro như bất động sản, dẫn đến nợ xấu tăng cao.

Trong bối cảnh hiện nay, có những ý kiến cho rằng NHNN nên bỏ công cụ room tín dụng để các ngân hàng đều có thể đẩy mạnh bơm vốn cho nền kinh tế, hỗ trợ phục hồi tăng trưởng. Quan điểm của ông thì sao?

Tôi cho rằng việc giữ room tín dụng là điều cần thiết trong bối cảnh hiện nay. Mặc dù việc loại bỏ room tín dụng cho các ngân hàng nhiều quyền lựa chọn hơn trong việc đẩy mạnh lượng vốn cho nền kinh tế, nhưng việc bãi bỏ hoàn toàn room tín dụng có thể còn phải đánh đổi nhiều rủi ro lớn hơn. Nhất là tại Việt Nam thì việc tài trợ vốn vẫn phụ thuộc lớn vào ngân hàng.

Khi không còn cơ chế room tín dụng, các ngân hàng tăng trưởng không kiểm soát, tình trạng cung tiền tăng quá mức, gây áp lực lạm phát cho nền kinh tế Việt Nam. Mặt khác, như đã chứng kiến ở các thời kỳ trước năm 2010, thiếu vắng một công cụ kiểm soát như room tín dụng khiến nhiều ngân hàng chạy theo lợi nhuận, đẩy mạnh tín dụng vào các lĩnh vực rủi ro cao như bất động sản hoặc tình trạng chảy vốn vào “sân sau”.

Việc cho vay thiếu chọn lọc và thiếu kiểm soát sẽ dẫn đến tình trạng nợ xấu tăng cao. Đây là vấn đề mà NHNN đã từng phải đối mặt trong những giai đoạn trước, cụ thể là giai đoạn 2010-1012, trước khi room tín dụng được triển khai và tăng trưởng tín dụng không được kiểm soát chặt chẽ.

Tuy nhiên, tôi cũng cho rằng NHNN nên cân nhắc việc nới room tín dụng cho những ngân hàng có thanh khoản dồi dào và quản trị rủi ro tốt. Những ngân hàng như Techcombank, Vietcombank đã chứng minh được khả năng quản lý tín dụng hiệu quả, với tỷ lệ nợ xấu thấp và khả năng sinh lời tốt. Việc nới room cho những ngân hàng này có thể giúp tăng cường khả năng tiếp cận vốn cho nền kinh tế mà vẫn đảm bảo được chất lượng tín dụng.

Bỏ room tín dụng, điều gì sẽ xảy ra?

Giả sử Việt Nam không còn thực hiện chính sách room tín dụng, điều gì sẽ xảy ra với hệ thống ngân hàng nói riêng và nền kinh tế nói chung?

Nếu Việt Nam không còn thực hiện chính sách room tín dụng, sẽ có những tác động lớn đối với hệ thống ngân hàng và nền kinh tế, với cả lợi ích và rủi ro. Xét về mặt lợi ích thì quyết định bỏ room tín dụng sẽ giúp các ngân hàng mở rộng khả năng cung cấp tín dụng nhanh hơn, không bị giới hạn bởi các quy định của NHNN.

Điều này có thể giúp các doanh nghiệp và cá nhân dễ dàng tiếp cận nguồn vốn, từ đó thúc đẩy tăng trưởng kinh tế. Về phía ngân hàng, những ngân hàng có quản lý tốt và thanh khoản dồi dào có thể tận dụng cơ hội này để mở rộng thị phần.

Mặt khác, như tôi đã đề cập thì khi không còn room tín dụng hoạt động như một “mức trần” tăng trưởng tín dụng, nguy cơ lạm phát tăng cao là điều khó tránh khỏi. Khi không còn sự kiểm soát về room tín dụng, các ngân hàng nhanh chóng mở rộng tín dụng, tiền được bơm quá nhiều vào nền kinh tế mà không gắn với nhu cầu thực của các doanh nghiệp và người dân, sẽ dễ gây ra lạm phát và lãng phí nguồn vốn. Hệ lụy thứ hai là rủi ro nợ xấu, các ngân hàng được tự do cung cấp tín dụng mà không có một hạn mức nhất định, họ sẽ chấp nhận những rủi ro tín dụng lớn hơn, đặc biệt là khi mở rộng tín dụng vào các lĩnh vực rủi ro như bất động sản.

Trên một khía cạnh khác, không có hạn mức tín dụng dẫn đến sự cạnh tranh quá mức giữa các ngân hàng trong việc thu hút khách hàng, dẫn đến việc giảm tiêu chuẩn cho vay hoặc lãi suất cho vay giảm mạnh, làm giảm biên lợi nhuận của các ngân hàng. Điều này có thể khiến hệ thống tài chính trở nên kém ổn định hơn khi các ngân hàng đẩy mạnh cho vay mà không đánh giá kỹ càng về chất lượng tín dụng.

Sau cùng khi tất cả hậu quả trên diễn ra thì NHNN lại thiếu vắng một công cụ để thực hiện vai trò điều hành chính sách. Không chỉ điều chỉnh lượng tín dụng giải ngân ra hàng năm mà room tín dụng còn giúp NHNN thực hiện va trò điều tiết lượng cung tiền trong nền kinh tế và kiểm soát lạm phát.

Trên thế giới còn nước nào hiện nay vẫn tiếp tục giữ chính sách room tín dụng?

Hiện nay, có một số quốc gia tiếp tục giữ chính sách room tín dụng hoặc các dạng hạn mức tín dụng tương tự, đặc biệt là những quốc gia có hệ thống tài chính đang phát triển hoặc đang cố gắng kiểm soát sự bùng nổ tín dụng quá mức. Một ví dụ điển hình là Trung Quốc – một trong những quốc gia lớn vẫn áp dụng chính sách room tín dụng như một biện pháp kiểm soát sự tăng trưởng tín dụng trong nền kinh tế.

Trong đó, Trung Quốc sử dụng hạn mức tín dụng để ngăn chặn sự phát triển nóng của thị trường bất động sản và chứng khoán. Chính phủ Trung Quốc đã hạn chế lượng tín dụng mà các ngân hàng có thể cấp cho các dự án bất động sản, nhằm ngăn chặn sự gia tăng quá mức của giá bất động sản và các khoản vay liên quan. Điều này giúp kiểm soát rủi ro tài chính và tránh bong bóng tài sản bùng phát.

Trung Quốc cũng sử dụng hạn mức tín dụng để kiểm soát lượng nợ của các doanh nghiệp nhà nước, đặc biệt là những doanh nghiệp trong các lĩnh vực có mức độ rủi ro cao. Việc này giúp tránh tình trạng các doanh nghiệp vay mượn quá nhiều, dẫn đến nợ xấu tăng cao và làm suy yếu hệ thống tài chính. Một bài học từ Trung Quốc là khả năng điều chỉnh room tín dụng một cách linh hoạt, tùy thuộc vào tình hình kinh tế. Khi nền kinh tế suy yếu, Trung Quốc thường nới lỏng room tín dụng để kích thích nhu cầu tiêu dùng và đầu tư. Ngược lại, khi nền kinh tế nóng lên, họ sẽ thắt chặt để kiểm soát lạm phát và nợ xấu.

Việt Nam có thể học hỏi từ kinh nghiệm của Trung Quốc trong việc sử dụng room tín dụng một cách linh hoạt. Việc duy trì room tín dụng là cần thiết để kiểm soát chất lượng tín dụng và ngăn ngừa rủi ro hệ thống. Tuy nhiên, NHNN cũng cần linh hoạt trong việc điều chỉnh room tùy vào tình hình kinh tế cụ thể, từ đó giúp hệ thống ngân hàng vừa phát triển bền vững vừa đảm bảo sự ổn định kinh tế vĩ mô.

Ông Lê Hoài Ân, CFA Founder IFSS.

Động lực hoàn thành mục tiêu tăng trưởng tín dụng năm 2024

Ông dự báo như thế nào về mục tiêu hoàn thành tăng trưởng tín dụng của ngành ngân hàng trong năm 2024?

Năm 2024, mặc dù có nhiều thách thức nhưng mục tiêu tăng trưởng tín dụng của hệ thống ngân hàng Việt Nam vẫn được dự báo sẽ duy trì ở mức tương đối khả quan, với mục tiêu NHNN đặt ra là khoảng 12-14%. Thực tế cho thấy rằng nền kinh tế Việt Nam vẫn cần nhiều động lực từ khu vực tiêu dùng trong giai đoạn phục hồi hiện nay, và thời gian qua, nước ta đã chịu ảnh hưởng nặng nề từ bão lũ, đặc biệt là khu vực miền Bắc.

Điều này không chỉ gây thiệt hại cho các ngành sản xuất và nông nghiệp, mà còn ảnh hưởng đến hệ thống ngân hàng trong việc quản lý các khoản vay đối với khách hàng ở những khu vực này khi tình hình khó khăn kéo dài.

Nhất là khi chúng ta đã qua 3/4 chặng đường và chỉ hoàn thành được 50% mục tiêu tăng trưởng tín dụng. Theo tôi, cần nhiều hành động quyết liệt hơn nữa. Để đạt được mục tiêu tăng trưởng tín dụng năm 2024, duy trì lãi suất cho vay thấp, nới lỏng room tín dụng cho các ngân hàng có năng lực quản trị tốt, có tỷ lệ nợ xấu thấp và Tăng cường hỗ trợ tài chính cho các doanh nghiệp bị ảnh hưởng bởi thiên tai. Cụ thể, các NHTM cần có các gói tín dụng ưu đãi cho những doanh nghiệp và người dân bị ảnh hưởng nặng nề bởi thiên tai. Những gói tín dụng này có thể được hỗ trợ với lãi suất thấp hoặc các chương trình tái cấu trúc nợ để giúp họ vượt qua giai đoạn khó khăn.

- Cảm ơn những chia sẻ của ông!

Nhịp sống thị trường