Chuyên gia BSC: Cẩn trọng khi thanh khoản tăng mạnh, thời của "bank, chứng, thép" chưa tới

Trước nhiều kỳ vọng cho rằng thời của “bank - chứng – thép” đã tới, ông Khoa cho rằng rất khó xảy ra trong thời điểm này.

- 07-06-2023Góc nhìn CTCK: Chờ nhịp điều chỉnh để giải ngân một số nhóm cổ phiếu

- 07-06-2023Cổ phiếu một công ty chứng khoán tăng 50% sau hơn một tháng, lãnh đạo và người có liên quan muốn mua vào lượng lớn

- 07-06-2023Bất ngờ với sức nóng của cổ phiếu ngành điện

Dòng tiền xoay tua sang nhóm cổ phiếu lớn giúp VN-Index “băng băng” vượt cản. Tính đến thời điểm hiện tại, VN-Index đã có 5 phiên tăng giá liên tiếp để tiệm cận vùng 1.110 điểm. Mặc dù khối ngoại “xả” đều tay, song giao dịch khối nội lại trở nên sôi động với thanh khoản cải thiện rõ rệt.

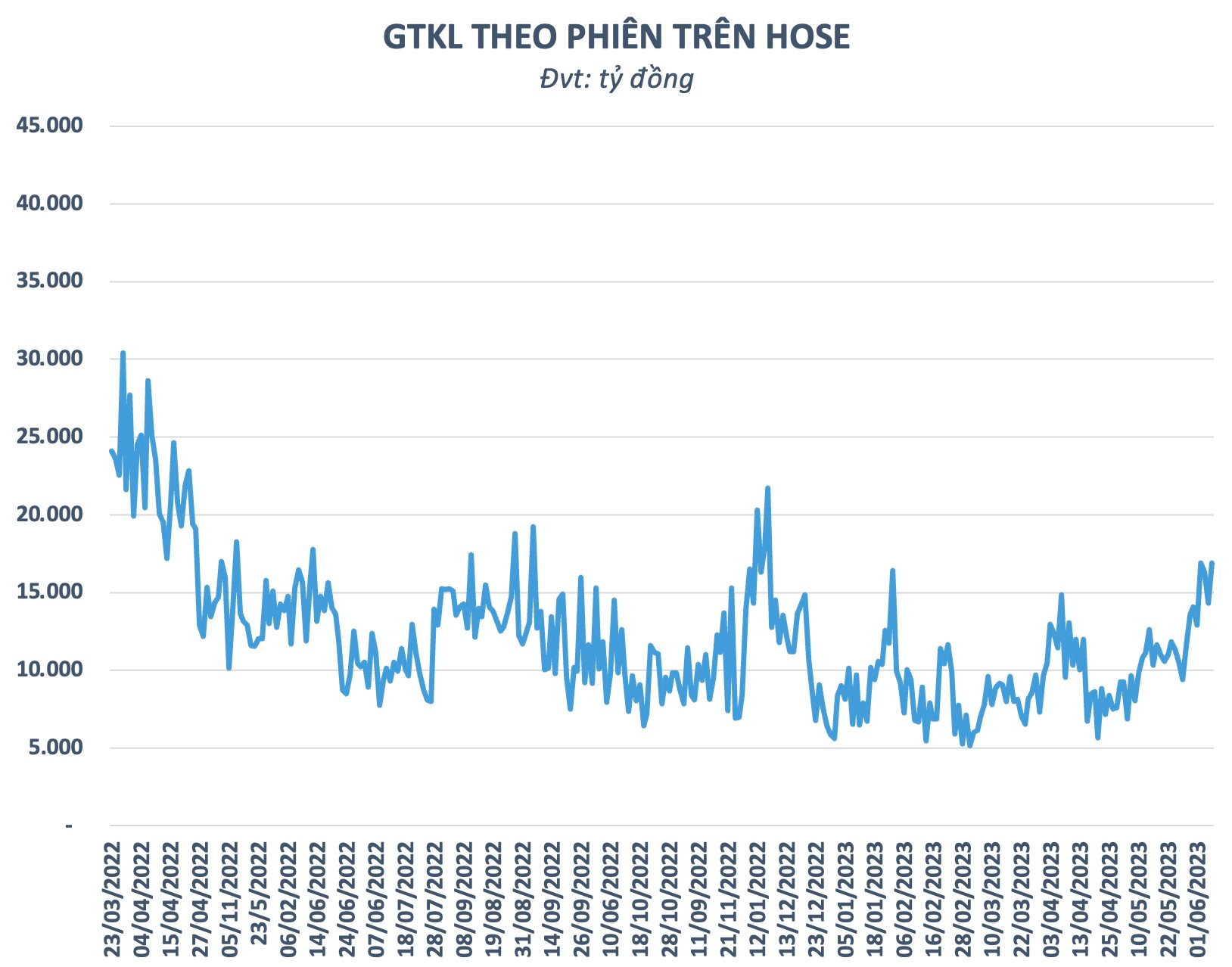

Tính chung 1 tháng trở lại đây, giá trị khớp lệnh trung bình trên HOSE đạt gần 11.000 tỷ đồng. Thanh khoản cải thiện trong bối cảnh số lượng chứng khoán mở mới trong tháng 5 đạt hơn 104 nghìn tài khoản, tăng gấp gần 5 lần so với tháng trước và là mức cao nhất trong 9 tháng kể từ tháng 8/2022.

Cẩn trọng khi thanh khoản thị trường tăng mạnh

Theo nhận định của ông Bùi Nguyên Khoa - Trưởng nhóm vĩ mô và thị trường Chứng khoán BSC, nguyên nhân chính giúp dòng tiền cải thiện do mặt bằng lãi suất trong nền kinh tế đã bắt đầu giảm, dù tốc độ chưa được như kỳ vọng. Thanh khoản tăng nhờ dòng tiền nhà đầu tư cá nhân quay trở lại và một phần đến từ tiền gửi lãi suất cao kỳ hạn ngắn đáo hạn. Lãi suất tiền gửi giảm trong khi cơ hội giao dịch trên TTCK tăng là yếu tố thu hút lại dòng tiền trong ngắn hạn.

Mặc dù khối ngoại bán mạnh thời gian qua, dòng tiền mới vào vẫn đang “cân” bằng trạng thái. Trong ngắn hạn khối ngoại bán ròng chưa có gì đáng ngại. Tuy nhiên khi yếu tố cơ bản không cải thiện trong khi thanh khoản tăng quá cao thì các rủi ro sẽ thị trường sẽ xuất hiện.

Dòng tiền sôi động là tín hiệu tốt, song chuyên gia lưu ý thanh khoản tăng cao đột biến sẽ có thể khiến vòng quay tiền tăng nhanh hơn. Thông thường, nhà đầu tư có thể nắm giữ cổ phiếu vài tháng, nhưng khi thanh khoản và lợi nhuận gia tăng sẽ kích thích họ trading nhiều hơn. Khi vòng quay tiền quá nhanh và dòng tiền cơ sở không tăng trưởng song hành thì hoạt động sử dụng margin sẽ được đẩy mạnh để bù đắp. Diễn biến thị trường lúc đó sẽ trở lên khó lường, các phiên phân phối sẽ xảy ra thường xuyên và nhà đầu tư có thể “mắc kẹt” tại vùng giá cao. Diễn biến này khởi động cho một vòng lặp cho dù rủi ro thấp hơn giai đoạn 2022 nhờ nền giá cổ phiếu thấp và có sự hỗ trợ của chu kỳ lãi suất giảm.

“Hiện thanh khoản tăng có thể đạt mức 16.000 tỷ đồng, nhưng nếu lên đến 18.000 – 20.000 tỷ thì đó là thời điểm chúng ta phải cẩn trọng đánh giá lại các yếu tố cơ bản, tâm lý và dòng tiền. Vì dòng tiền cũng có ngưỡng giới hạn, khi chạm đỉnh có thể sẽ dẫn đến điều chỉnh và rủi ro sử dụng margin quá mức sẽ xuất hiện”, ông Bùi Nguyên Khoa cho biết.

Nhận định về sự luân chuyển của dòng tiền, chuyên gia BSC cho rằng dòng tiền chuyển dịch từ nhóm penny sang bluechips là hợp lý. Bởi hàng loạt cổ phiếu đầu cơ đã tăng nóng nên áp lực chốt lãi là không tránh khỏi.

Tuy nhiên, nhóm cổ phiếu lớn giữ được đà tăng trong bao lâu còn phụ thuộc vào dòng tiền. Chuyên gia cho rằng nếu dòng tiền không có sự tăng trưởng mạnh thì sớm muộn cũng quay lại nhóm cổ phiếu nóng.

Thời của "bank - chứng - thép" chưa tới?

Trước nhiều kỳ vọng cho rằng thời của “bank - chứng – thép” đã tới, ông Khoa cho rằng rất khó xảy ra trong thời điểm này. Ở chu kỳ lãi suất, trên lý thuyết thì những ngành có độ nhạy với lãi suất cao trong nhóm chứng khoán, ngân hàng, BDS sẽ bật tăng mạnh. Tuy nhiên, trên thực tế, đà tăng trưởng bền vững của các nhóm cổ phiếu còn phải dựa vào thông tin hỗ trợ và yếu tố cơ bản. Bởi vậy, ngoài nhóm cổ phiếu chứng khoán, chuyên gia cho rằng hai nhóm còn lại chưa có yếu tỗ hỗ trợ đủ mạnh, chủ yếu đi lên nhờ yếu tố tâm lý.

Riêng nhóm chứng khoán có động lực hồi phục vì thanh khoản thị trường cải thiện rõ rệt. Nhóm cổ phiếu ngân hàng còn rủi ro nợ xấu, chất lượng tài sản, tăng trưởng tín dụng đều có vấn đề khiến lợi nhuận khó tăng trưởng. Ngành thép đã có sự cải thiện nhưng nhu cầu trong nước vẫn đang rất yếu, biến động phức tạp từ thế giới khiến nhóm cổ phiếu này không có câu chuyện thực sự rõ ràng. Riêng nhóm cổ phiếu bất động sản dù được hưởng lợi từ hiệu ứng chính sách, song vẫn còn nhiều nút thắt chưa được tháo gỡ.

Ông Bùi Nguyên Khoa - Trưởng nhóm vĩ mô và thị trường Chứng khoán BSC

Bàn luận về xu hướng thị trường, vị chuyên gia cho rằng ngưỡng 1.025- 1.150 có thể là điểm đến VN-Index trong sắp tới. Thị trường chủ yếu sẽ tích lũy, dần dần đi lên chứ không thể bứt phá mạnh. Hiện tại, không có quá nhiều rủi ro khiến thị trường có thể giảm sâu thêm, ngoại trừ định giá thị trường lên cao trong khi yếu tố cơ bản chưa theo kịp.

"Nếu so với quá khứ, định giá của VN-Index vẫn rẻ. Tuy nhiên, nếu tách nhóm ngân hàng ra, định giá doanh nghiệp đã lên đến 15, 16 lần. Rõ ràng ngưỡng đó không hề rẻ, đặc biệt trong bối cảnh ngành ngân hàng cũng không thể "cân" thị trường khi triển vọng năm nay không quá sáng sủa", chuyên gia nhận định.

Tuy nhiên, chuyên gia cho rằng khi dòng tiền quay trở lại, cơ hội trong ngắn hạn vẫn sẽ có. Dù vậy, trong dài hạn nhà đầu tư cần phải lựa chọn kỹ lưỡng, tập trung vào những cổ phiếu cơ bản hưởng lợi nhờ xu hướng giảm của lãi suất thay vì chạy theo cổ phiếu nóng.

Nhịp sống thị trường