Cuộc chiến giữa thẻ tín dụng với các siêu ứng dụng ở châu Á: Vì sao Visa và MasterCard lép vế, còn GrabPay và Alipay thắng thế?

Người tiêu dùng châu Á đang đua nhau sử dụng các ứng dụng di động địa phương giá rẻ để đáp ứng nhu cầu thanh toán của mình.

- 16-07-2019Ngân hàng tăng mạnh lãi suất thẻ tín dụng

- 15-07-2019Người nước ngoài mua nhiều thẻ tín dụng để lừa đảo

- 10-07-2019Có ngân hàng tăng lãi suất thẻ tín dụng lên hơn 47%/năm

Thẻ tín dụng đang dần trở nên lép vế so với thanh toán điện tử tại thị trường châu Á với xu hướng không tiền mặt ngày càng phổ biến. Một trong những nguyên nhân chính là người dùng không muốn hoặc không thể chịu được các khoản phí cao liên quan đến thẻ tín dụng.

Theo số liệu từ Ngân hàng Thế giới và Bộ Kinh tế Nhật Bản, tỷ lệ dùng thẻ tín dụng chỉ dao động trên dưới 10% tại Thái Lan, Indonesia và Việt Nam trong khi thanh toán di động được sử dụng bởi từ 47% đến 67% dân số của những quốc gia này. Tại Trung Quốc, nơi đa số giao dịch hàng ngày chủ yếu được thực hiện bằng smartphone, nhiều người lớn lên mà không biết hình dáng thẻ tín dụng ra sao.

Do các nhà khai thác thanh toán di động đang tiếp tục thu hút người dùng và mở rộng dịch vụ, thẻ tín dụng có thể phải đối mặt với một trận chiến khó khăn để lấy lại chỗ đứng trong khu vực đang phát triển nhanh nhất thế giới.

Yasuyuki Fuchida, nhà phân tích tại Viện nghiên cứu thị trường vốn Nomura nhận định: "Các thương hiệu thẻ tín dụng của Mỹ đã phát triển mạng lưới thanh toán trong 30 năm đến 40 năm qua. Nhưng rất tốn kém để truy cập mạng lưới của họ. Điều này khiến những công ty khác phát triển nền tảng thanh toán không dùng tiền mặt rẻ và thuận tiện hơn bằng công nghệ di động".

Công ty thẻ tín dụng đang phải đối mặt với một vấn đề khác khi ngày càng nhiều chính phủ châu Á tìm cách phát triển nền tảng thanh toán của riêng họ và ngăn dữ liệu khách hàng được chuyển sang Mỹ.

Ấn Độ là một ví dụ minh họa cho cả hai thách thức đó. Chính phủ của Thủ tướng Narendra Modi đã ra mắt ứng dụng thanh toán qua smartphone của riêng Ấn Độ mang tên BHIM vào năm 2016. Ứng dụng này cho phép chuyển tiền giữa các ngân hàng khác nhau mà không cần thông qua mạng lưới Visa hay MasterCard.

Ngoài ra, chính phủ Ấn Độ cũng áp dụng chính sách dự thảo yêu cầu các công ty thương mại điện tử và nền tảng truyền thông xã hội bảo đảm dữ liệu khách hàng được giữ trong phạm vi quốc gia. Chính sách này nhằm vào các doanh nghiệp như Walmart, năm ngoái đã nắm quyền kiểm soát phần lớn công ty thương mại điện tử Flipkart của Ấn Độ. Ngân hàng Dự trữ và Ngân hàng Trung ương nước này cũng yêu cầu Visa và MasterCard không chuyển dữ liệu khách hàng ra ngoài Ấn Độ.

Hiện thanh toán không dùng tiền mặt ở Ấn Độ đang bị chi phối bởi một số nền tảng di động như BHIM, Ola Money – liên kết với công ty gọi xe Ola và PayTM – liên kết với SoftBank Group.

Từ lâu, Visa và MasterCard đã là nhà cung cấp thống trị các mạng thanh toán cho dịch vụ thẻ tín dụng và thẻ ghi nợ, thu phí cấp phép từ các nhà bán lẻ, ngân hàng và người dùng trong một số trường hợp.

Tuy nhiên, giờ đây họ đang gặp phải thách thức tại thị trường châu Á, ngay cả nơi chỗ đứng của họ vững chắc nhất như Nhật Bản. Một trong những thách thức đó là PayPal, một nền tảng thanh toán di động được hậu thuẫn bởi Yahoo Nhật Bản và công ty mẹ là đơn vị di động của tập đoàn SoftBank.

Sau khi mở tài khoản với PayPal, người dùng sẽ gửi một số tiền nhất định vào đó để mua hàng và thanh toán bằng cách quét mã QR qua smartphone. Đến nay, ứng dụng này đã có 6,6 triệu người dùng và được hơn 500.000 thương nhân chấp nhận thanh toán tại cửa hàng.

Những chiến dịch quảng cáo đem lại nhiều lợi ích cho người dùng như giảm giá 20% khi mua hàng trong thời gian giới hạn đã giúp PayPal càng trở nên phổ biến hơn ở Nhật. Mặc dù vẫn gặp phải một số khó khăn nhất định nhưng chính phủ Nhật Bản vẫn cam kết đạt mục tiêu nâng tỷ lệ không dùng tiền mặt lên 40% vào năm 2020.

Ở Trung Quốc, không ít người chưa bao giờ nhìn thấy chứ đừng nói đến việc sử dụng thẻ tín dụng, bởi sự thống trị các nền tảng thanh toán di động như Alipay (của Alibaba) và WeChat Pay (của Tencent) trước khi thẻ tín dụng có cơ hội phát triển.

Một thế mạnh của công ty thẻ tín dụng là khả năng hoạt động xuyên biên giới và giờ đây, Alipay cũng có mục tiêu chinh phục thử thách đó. Theo một giám đốc điều hành, không chỉ phát triển tại Trung Quốc, ứng dụng này đã có 1 tỷ người dùng ở châu Á và con số này tiếp tục tăng đều. Ước tính, mỗi năm Alipay có thể có thêm 200 triệu người dùng. Hơn 300.000 thương nhân Nhật Bản đã chấp nhận Alipay, gấp 5 lần so với tháng 8 năm ngoái.

Tại đất nước tỷ dân, thẻ tín dụng như Visa thường chỉ được dùng ở những khu vực đông khách du lịch như một số nơi ở Thượng Hải. Ngay cả hệ thống thẻ ghi nợ UnionPay của Trung Quốc cũng chịu áp lực từ sự gia tăng nhanh chóng của thanh toán di động.

Ở Indonesia, thẻ tín dụng tăng trưởng chậm và thậm chí sự thống trị của các công ty thẻ trong xử lý giao dịch thẻ ghi nợ hiện đang bị đe dọa. Ngân hàng Trung ương Indonesia đã ra mắt mạng thanh toán của riêng mình là National Payment Gateway, yêu cầu ngân hàng trong nước sử dụng mạng mới này cho giao dịch thẻ ghi nợ địa phương. Các ngân hàng đang trong quá trình chuyển đổi thẻ ghi nợ của Visa và MasterCard để tuân thủ yêu cầu mới.

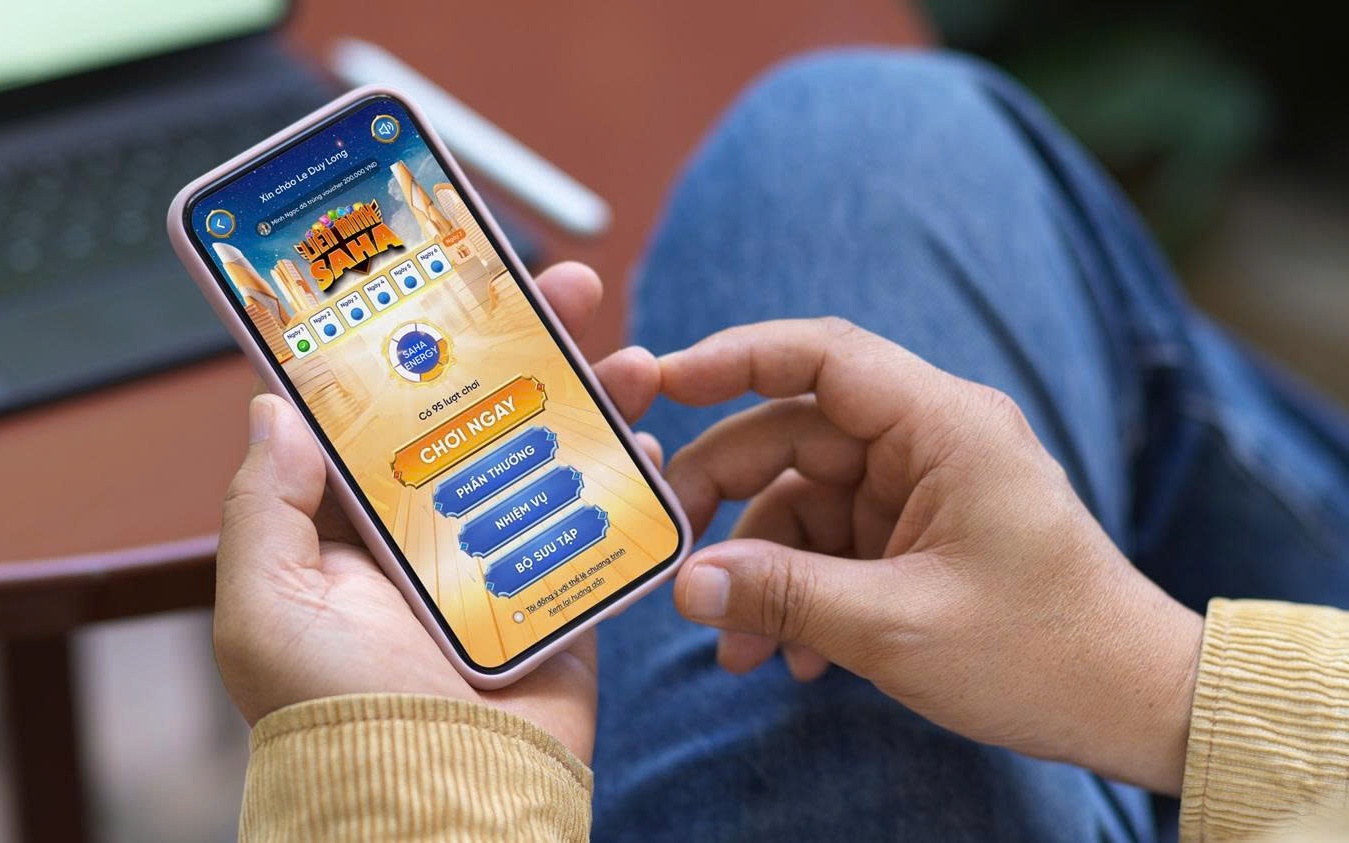

Ngoài ra, nền tảng thanh toán di động tư nhân cũng đang nhanh chóng bắt kịp tại Indonesia. Go-Pay là ứng dụng được điều hành bởi công ty gọi xe công nghệ Go-Jek. Một ứng dụng khác là GrabPay do Grab cung cấp.

Trước tình trạng trên, các nhà khai thác thẻ tín dụng đã có động thái nhất định để tăng tính cạnh tranh. Visa đã ra mắt một loại thẻ dành riêng cho giao dịch nhỏ lẻ, bao gồm cả sử dụng phương tiện giao thông công cộng. Tháng trước, công ty cho biết sẽ hợp tác với ứng dụng nhắn tin Line với mạng thanh toán toàn cầu của Visa.Mặc dù vậy, khi nhắc đến cạnh tranh trong thanh toán không dùng tiền mặt, các công ty như Grab, Go-Jek và Alipay có một lợi thế lớn là không cần kiếm tiền từ hoạt động thanh toán di động của mình.

Về cơ bản, đối với họ, thanh toán di động chỉ là cách để thu hút người dùng, những người mà họ có thể cung cấp các dịch vụ tính phí như đầu tư, cho vay và bảo hiểm.Theo chuyên gia, trong khi nhiều nền tảng thanh toán di động châu Á thường bị hạn chế hoạt động tại thị trường quê nhà, họ cũng đang đầu tư vào các quốc gia châu Á khác, một dấu hiệu cho thấy họ mong muốn các quy tắc về giao dịch xuyên biên giới sẽ được nới lỏng trong tương lai.

Trí Thức Trẻ