Đằng sau 'mỏ vàng' FVTPL của TPS

Thu nhập lãi, cổ tức phát sinh từ tài sản FVTPL tăng đột biến trong các kỳ kế toán gần đây giúp cải thiện đáng kể cán cân tài chính của TPS. Song song với đó, các khoản phải thu của công ty chứng khoán này cũng gia tăng với tốc độ đáng chú ý.

- 10-07-2023TPS: Trong kịch bản tích cực nhất, VN-Index có thể vượt 1.400 điểm trong nửa cuối năm

- 24-06-2023Chuyên gia TPS: Đầu tư chứng khoán đã hấp dẫn hơn gửi tiết kiệm, NĐT nên tận dụng cơ hội "đón sóng"

- 13-03-2023TPS: Thời điểm phù hợp để tích lũy cổ phiếu có nội tại tốt, VN-Index có thể lên 1.070 điểm trong kịch bản tích cực nhất

Theo báo cáo tài chính quý II/2023 vừa công bố, CTCP Chứng khoán Tiên Phong (TPS, HSX: ORS) đạt lợi nhuận sau thuế 49 tỷ đồng trong kỳ, là kết quả tích cực so với khoản lỗ 129 tỷ đồng cùng kỳ năm ngoái. Luỹ kế 6 tháng, TPS báo lợi nhuận 110 tỷ đồng, cao hơn 20% so với nửa đầu năm 2022.

Quy mô tài sản của TPS tăng mạnh trong 6 tháng đầu năm, từ 6.707 tỷ đồng lên 9.370 tỷ đồng, chủ yếu do tiền tăng từ 15 tỷ lên 2.431 tỷ đồng. Bên kia bảng cân đối kế toán, vốn chủ sở hữu ở mức 2.418 tỷ đồng, vốn điều lệ duy trì 2.000 tỷ đồng. Trong kỳ, vay nợ tài chính ngắn hạn tăng mạnh từ 60 tỷ đồng lên 930 tỷ đồng, cùng với đó, các khoản phải trả phải nộp ngắn hạn khác tăng gấp 3 lần lên 2.656 tỷ đồng.

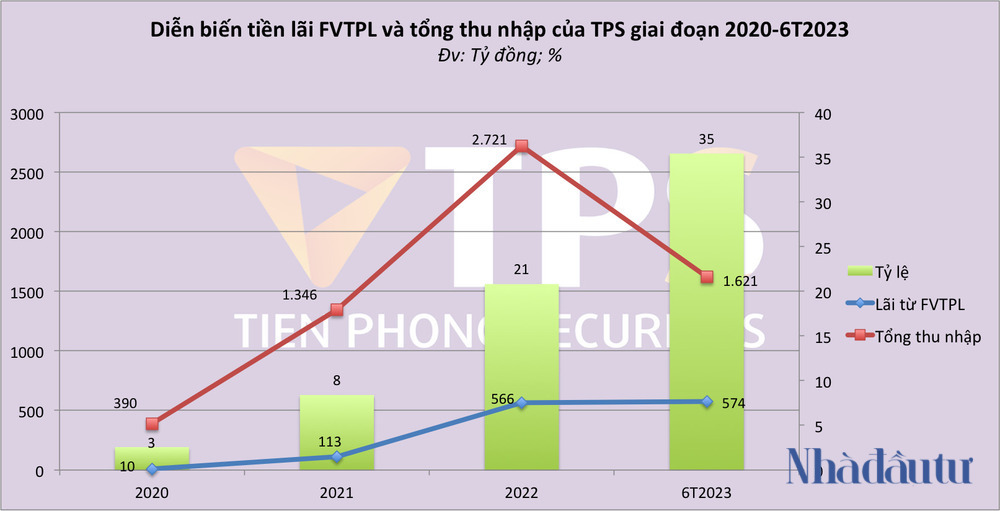

Xét về tỷ trọng đóng góp các mảng kinh doanh, thu nhập cổ tức, tiền lãi phát sinh từ tài sản tài chính ghi nhận thông qua lãi lỗ FVTPL (gọi tắt là lãi từ FVTPL) vươn lên đứng thứ nhất trong quý II, đạt 358,4 tỷ đồng, tương đương 35% doanh thu hoạt động của TPS, vượt trội các mảng miếng còn lại.

Nửa đầu năm, lãi từ FVTPL ở mức 573,5 tỷ đồng, cao hơn cả năm 2022 (566 tỷ đồng), gấp 5 lần năm 2021 (113 tỷ đồng) và gấp 57 lần năm 2020 (10 tỷ đồng).

Lãi từ FVTPL càng có ý nghĩa khi biết rằng các mảng kinh doanh khác của TPS đều gặp nhiều khó khăn. Đơn cử, doanh thu hoạt động tư vấn tài chính, vốn là thế mạnh của TPS, lao dốc từ 552 tỷ đồng nửa đầu năm ngoái về còn vỏn vẹn 13 tỷ đồng 6 tháng đầu năm nay.

Hay nói cách khác, nếu không có sự vươn lên mạnh mẽ của khoản lãi từ FVTPL, thì kết quả kinh doanh của TPS không còn quá tích cực. Trong năm ngoái, lãi từ FVTPL tăng đột biến, tới 500%, lên 566 tỷ đồng, cũng đã giúp TPS thoát lỗ trong một năm đặc biệt khó khăn với những công ty chứng khoán (CTCK) tập trung vào thị trường trái phiếu doanh nghiệp như TPS.

Cơ cấu thu nhập của TPS ngày càng phụ thuộc vào lãi từ FVTPL

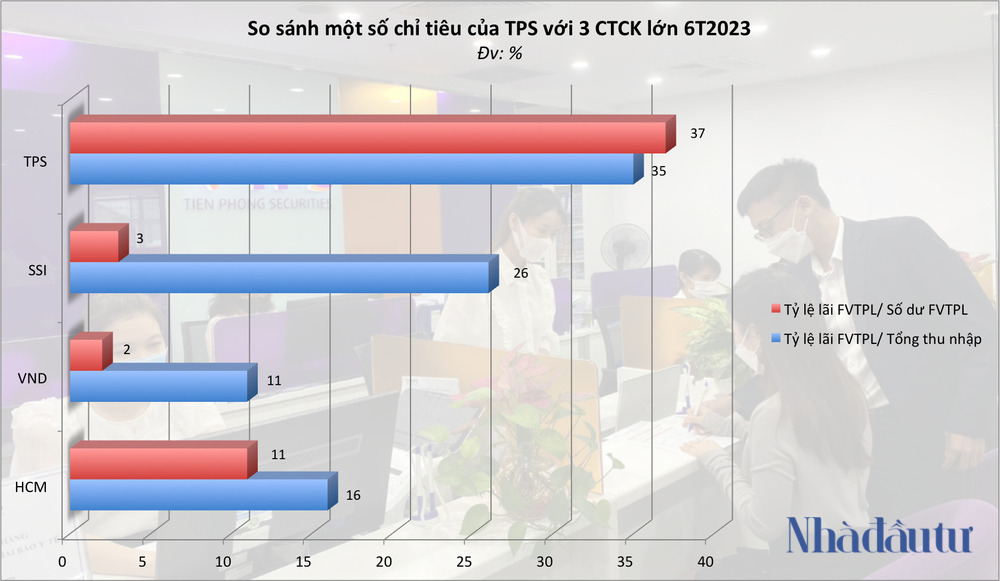

Lãi từ FVTPL trong nửa đầu năm nay tương đương tới 37% số dư tài sản FVTPL của TPS, là mức cao vượt trội so với các công ty chứng khoán hàng đầu, như SSI (3%), VND (2%), HCM (11%), trong khi các CTCK này sở hữu danh mục tài sản FVTPL khổng lồ, như SSI là 26.231 tỷ đồng (hơn 15.500 tỷ đồng là chứng chỉ tiền gửi), hay VND là 20.660 tỷ đồng (hơn 8.600 tỷ đồng là chứng chỉ tiền gửi).

Trong khi đó, số dư tài sản FVTPL của TPS tại ngày 30/6/2023 chỉ là 1.564 tỷ đồng, gồm trái phiếu chưa niêm yết (638 tỷ đồng), cổ phiếu chưa niêm yết (396 tỷ đồng), cổ phiếu niêm yết (391 tỷ đồng) và chứng chỉ tiền gửi (134,5 tỷ đồng).

Hiệu quả lãi từ FVTPL của TPS vượt xa các CTCK hàng đầu thị trường

Theo tìm hiểu của người viết, trên thị trường trái phiếu doanh nghiệp, một "motif" phổ biến là các CTCK mua trái phiếu kỳ hạn dài của nhà phát hành với lãi suất cao, sau đó chia nhỏ kỳ hạn bán lẻ cho nhà đầu tư thứ cấp với lãi suất thấp hơn (phần lớn đi kèm cam kết mua lại) và kiếm lợi nhuận từ khoảng chênh lệch lãi suất này.

Các CTCK sẽ chi trả gốc lãi trước cho nhà đầu tư thứ cấp, giải thích tại sao tự doanh tài sản FVTPL của các CTCK thường xuyên thua lỗ, thậm chí lỗ rất lớn, tuy nhiên đổi lại họ sẽ nhận phần lãi suất cao hơn vào cuối kỳ từ nhà phát hành.

Một số CTCK chọn cách hạch toán luôn phần lãi dự thu từ nhà phát hành vào thu nhập trong kỳ. Đây là nghiệp vụ bình thường, miễn là CTCK đảm bảo thu được đầy đủ tiền lãi ở kỳ tính lãi và gốc ở kỳ đáo hạn.

Ở trường hợp TPS, trong khi lãi từ FVTPL tăng nhanh cả về số tuyệt đối lẫn tỷ lệ tương đối, thì các khoản phải thu cũng gia tăng đáng kể.

Trong quý II/2023, kỳ tài chính TPS ghi nhận lãi từ FVTPL kỷ lục, số dư phải thu các dịch vụ CTCK cung cấp cũng tăng mạnh 866 tỷ đồng lên 3.878 tỷ đồng cuối kỳ. Khoản mục này đã tăng gấp 3,3 lần so với thời điểm đầu năm, và tới cuối tháng 6 vừa qua chiếm tới 2/5 tổng tài sản của TPS, con số cao bậc nhất trong khối các CTCK.

BCTC quý II không đề cập chi tiết, song đi sâu hơn vào BCTC kiểm toán năm 2022 cũng như các năm trước có thể giúp hé mở các đối tác thân thiết của TPS.

Cụ thể, TPS đầu tư 851 tỷ đồng trái phiếu chưa niêm yết tới cuối năm ngoái, trong đó, lớn nhất là 204 tỷ đồng trái phiếu của CTCP Công trình Giao thông Đồng Nai (UpCOM: DGT). Lô trái phiếu vừa được DGT thông báo chậm trả lãi, đã được Nhadautu.vn đề cập trong kỳ trước.

Phần còn lại chủ yếu thuộc về 2 nhóm, là BC G (246 tỷ đồng), và R&H Group (264 tỷ đồng). TPS tại ngày 31/12/2022 có số dư phải thu với các cá nhân, pháp nhân có liên hệ tới 2 nhóm này lên tới 716 tỷ đồng, trong khi đầu năm chỉ là 50 tỷ đồng, trong đó số dư phải thu với trực tiếp R&H Group là 290 tỷ đồng.

Ngoài ra, doanh thu chưa thực hiện ngắn hạn của TPS tới cuối năm ngoái lên tới 327 tỷ đồng, so sánh với vỏn vẹn 23 tỷ đồng đầu kỳ, chiếm phần lớn cũng là với các nhóm doanh nghiệp trên.

Nhà đầu tư