Đằng sau 'Mùa đông gọi vốn': Gáo nước lạnh từ sai phạm tài chính của startup và 'Mùa đông đầu tư' của các quỹ mạo hiểm

Điều hệ sinh thái chúng ta đang thiếu không phải là những Unicorn - kỳ lân, mà là những sự kiện exit thành công của startup.

- 19-04-2023Dàn founder toàn "thứ dữ" từ Vinshop, VinID, The Coffee House đi gọi vốn 70 lần đều bị từ chối, NĐT mạo hiểm tìm kiếm gì trong mùa đông của startup?

- 17-04-2023Nhà sáng lập Dat Bike tiết lộ cách "liều" để sống sót, tăng trưởng gấp 10 lần/năm giữa "mùa đông" gọi vốn

- 12-04-2023Giữa "mùa đông gọi vốn", startup giáo dục công nghệ huy động hơn 350 tỷ từ nhà đầu tư quốc tế

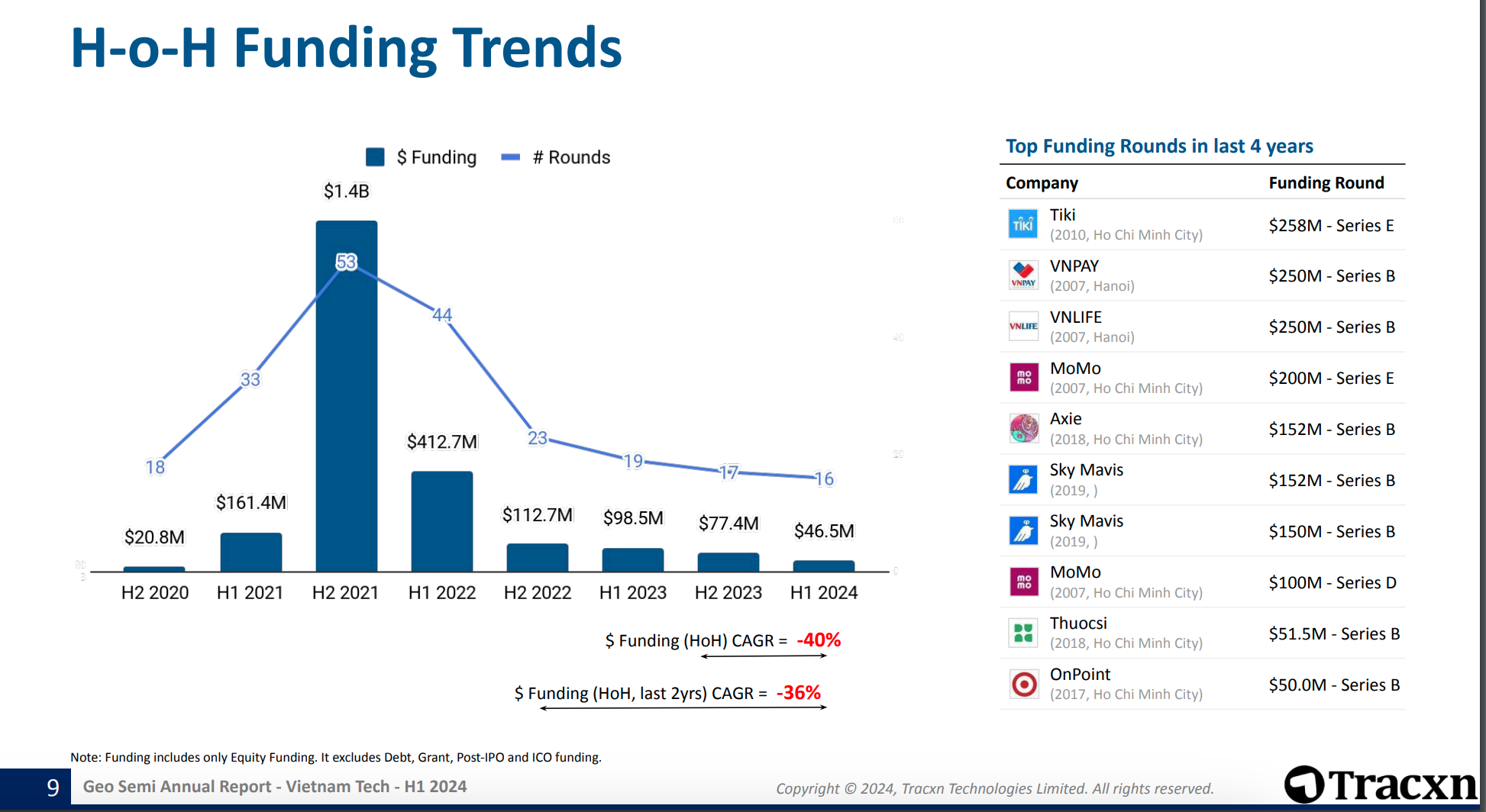

Tình hình gọi vốn của startup trong nửa đầu năm 2024 đã tiếp tục đi xuống theo đà suy giảm kể từ đỉnh năm 2021. Đây là hiện tượng được gọi là “Mùa đông gọi vốn” với các startup. Tuy nhiên, chị Hoàng Thị Kim Dung - Giám đốc Quốc Gia tại Genesia Ventures Việt Nam có suy nghĩ khác về ý nghĩa thực sự của hiện tượng này.

Trên mỗi chuỗi giá trị (value chain) của bất kì thị trường nào, Cung của bên này sẽ cần được khớp với Cầu của bên kia. Trong thị trường vốn của startup, đứng từ góc nhìn của 2 thành phần (stakeholder) quan trọng tham gia là Startup - Nhà đầu tư, thì Cung sẽ được hiểu là:

- Nguồn Cung vốn từ nhà đầu tư, đối với startup

- Nguồn Cung startup đạt tiêu chuẩn để đầu tư, đối với nhà đầu tư

Còn Cầu thì sẽ được hiểu là:

- Cầu mong được rót vốn đầu tư, từ phía startup

- Cầu mong được đầu tư vào startup, từ phía nhà đầu tư

GÓC NHÌN TỪ 2 PHÍA

Có một điều thú vị là, nhận định của bạn sẽ thay đổi khi bạn đứng từ phía góc nhìn của nhà sáng lập startup hay góc nhìn của nhà đầu tư. Nếu bạn gặp và hỏi các nhà sáng lập startup đang mong muốn gọi vốn, thì bạn sẽ nhận thấy thách thức chung được nêu lên sẽ là, nguồn cung vốn giảm đi do các nhà đầu tư mạo hiểm trở nên “ít mạo hiểm” để đầu tư hơn. Do đó, mà khái niệm “Mùa đông gọi vốn” cũng với ý nghĩa đó mà được sinh ra.

Mặt khác, nếu bạn gặp và hỏi các nhà đầu tư startup, đặc biệt là quỹ đầu tư mạo hiểm, những quỹ vẫn còn nguồn lực vốn để giải ngân, vẫn còn hoạt động tích cực trên thị trường với mong muốn đầu tư vào startup, thì bạn sẽ nhận thấy thách thức được nêu lên là, dù họ đã nỗ lực gặp rất nhiều startup, nhưng không có nhiều deal đủ tốt để đưa lên IC (Investment Committee) - Hội đồng đầu tư, hoặc có deal đưa được lên IC thì cũng không được thông qua để đầu tư.

Có thể nói, họ có Cầu muốn đầu tư, nhưng không có đủ Cung - các startup đủ tốt đạt tiêu chuẩn đầu tư.

"Do đó, tôi nhận thấy cấu trúc vốn của thị trường startup hiện nay, mang đặc điểm của Thiếu Cung - Thừa Cầu, đứng từ góc nhìn của cả hai phía, startup và nhà đầu tư. Cũng vì vậy, nếu với startup là “Mùa đông gọi vốn”, thì với nhà đầu tư startup, chính xác phải là “Mùa đông đầu tư”. - Kim Dung nhận xét.

MÙA ĐÔNG ĐẦU TƯ: KHI NHÀ ĐẦU TƯ TỈNH TÁO HƠN

“Mùa đông đầu tư” này đã tới trong một bối cảnh mà các nhà đầu tư mạo hiểm đã học được rất “nhiều bài học đắt giá” từ trong chính giai đoạn đỉnh cao 2021, khiến họ trở nên sáng suốt, tỉnh táo, đầu tư có chọn lọc hơn với tiêu chuẩn đầu tư được nâng cao. Cũng vì vậy mà họ trở nên thận trọng đầu tư để sàng lọc startup phù hợp với tiêu chuẩn đầu tư của mình. Cụ thể, đó là những sự sàng lọc dựa theo những suy tính cân nhắc tiêu chuẩn cao hơn như thế nào mà khiến “Cung chưa thể gặp Cầu” hiện nay?

Đầu tiên, khi cân nhắc đầu tư vào startup nói chung, vào startup ở giai đoạn sớm nói riêng, các nhà đầu tư sẽ tổng hợp các thông tin, từ năng lực bản lĩnh của các nhà sáng lập startup, tốc độ phát triển của thị trường mục tiêu và tính chất của sản phẩm/dịch vụ của startup trong thị trường đó, để dự phóng đà phát triển, khả năng có đạt được các Milestone - những cột mốc quan trọng giúp startup có lợi thế đủ tốt để thuận lợi phát triển, cũng như có lợi thế đủ tốt cho việc gọi thêm vốn ở các vòng tiếp theo hay không.

Trong tình hình kinh tế có nhiều khó khăn với nhiều biến số cả vi mô và vĩ mô khiến startup có thể sẽ khó đạt được các chỉ tiêu kinh doanh của mình, hoặc cần nhiều thời gian và nguồn lực hơn để đạt được nó. Đặc biệt, với startup ở giai đoạn sớm, thì với mục tiêu trước mắt đạt được PMF (Product Market Fit - Sản phẩm phù hợp với thị trường) cho tới vòng gọi vốn tiếp theo, con đường dường như trở nên dài hơn.

Do đó, là nhà đầu tư, cần tỉnh táo suy nghĩ để thảo luận cùng với các nhà sáng lập startup, rằng “Với số tiền gọi vốn này, ở giai đoạn này, startup có thể thực hiện được bao nhiêu “phép cộng” của thử nghiệm, để có thể tìm thấy PMF? Đó sẽ là những thử nghiệm gì? Chúng ta rất cần những startup được lãnh đạo bởi những nhà sáng lập có năng lực nền tảng vững chắc, có sự linh hoạt nhạy bén, có bản lĩnh quyết liệt với việc thực hiện thật hiệu quả các thử nghiệm liên tiếp trong một nguồn lực hữu hạn, để “navigate - dò đường” tìm thấy được PMF, để phát triển startup bứt phá trong khó khăn.

Tiếp theo, là về vấn đề quản trị startup, về tin tức về sai phạm tài chính của startup, là một trong những gáo nước lạnh lên niềm tin của mọi người trong hệ sinh thái startup, đặc biệt là các nhà đầu tư mạo hiểm, khiến họ trở nên thận trọng đầu tư, thắt chặt kỉ luật trong giai đoạn này. Chính thất bại trong quản trị của các startup, đã là “gáo nước lạnh”, mang lại nhiều bài học đắt giá cho bất kỳ startup và nhà đầu tư khởi nghiệp nào.

Chúng ta rất cần những startup, có tầm nhìn phát triển dài hạn bền vững, có năng lực quản trị doanh nghiệp (Corporate Governance), đặc biệt trong đó có kỷ luật trong duy trì những giá trị đạo đức của nhà sáng lập và đội ngũ, kỷ luật quản lý tài chính hiệu quả và minh bạch. Đây cũng là tiền đề quan trọng để giải bài toán trong bài toán Con Gà - Quả Trứng, trong thách thức duy trì niềm tin của các nhà đầu tư, để có thể thu hút được nhiều dòng vốn đầu tư, gia tăng được nguồn lực đầu tư cho sự phát triển của startup.

Cuối cùng, không thể không nhắc đến thách thức mang tên Exit - thoái vốn vẫn còn đang là cánh cửa rất hẹp, thách thức niềm tin và sự kiên nhẫn của mọi nhà đầu tư vào startup tại Việt Nam hiện nay. Hệ sinh thái của chúng ta tới nay được đặt trong bối cảnh khan hiếm startup có thể đáp ứng với các điều kiện nghiêm khắc để IPO, cũng như khan hiếm dòng tiền lớn từ doanh nghiệp thực hiện các thương vụ mua bán sáp nhập chiến lược với startup tại Việt Nam.

Điều hệ sinh thái chúng ta đang thiếu không phải là những Unicorn - kỳ lân, mà là những sự kiện exit thành công của startup.

Kỳ lân thực sự có ý nghĩa nếu không có lãi và không thấy cửa Exit cho TẤT CẢ mọi người, trong đó có các nhà sáng lập, nhân viên công thần và các nhà đầu tư? Chúng ta rất cần những startup có thể phát triển với mô hình kinh doanh tạo ra lợi nhuận bền vững hơn, và lộ trình Exit rõ ràng hơn so với hiện nay. Điều này rất quan trọng, để giúp các nhà đầu tư có thêm niềm tin rằng hệ sinh thái startup Việt Nam tiềm năng thực sự, đồng thời để các thế hệ các nhà sáng lập tiếp theo có đủ niềm tin rằng có cơ hội thành công nếu họ khởi nghiệp.

Giai đoạn hiện nay cũng là “mùa đông đầu tư”, với thách thức “Thiếu Cung - Thừa Cầu”. Bản thân các quỹ đầu tư vẫn còn nguồn lực giải ngân đầu tư vẫn luôn đau đáu giải thích nhiều lần rằng, mình vẫn làm việc vô cùng chăm chỉ, vẫn mong muốn đầu tư tích cực vào các công ty startup có tiềm năng phát triển thực sự tại Việt Nam.

Như mọi sự tiến hoá phát triển, sau nhiều bài học đắt giá, các quỹ đầu tư cũng trở nên kỉ luật hơn, nâng tiêu chuẩn đầu tư cao hơn. Do đó, để Cung gặp Cầu thì trong hệ sinh thái startup của Việt Nam chúng ta rất cần gia tăng cả về Chất và Lượng của các công ty startup trong việc cho thấy tiềm năng phát triển bứt phá, quản trị tốt để phát triển bền vững, tạo ra được lộ trình exit cùng thắng cho mọi người.