Đâu là tâm điểm chú ý của thị trường tài chính, hàng hóa, chứng khoán, toàn cầu trong tuần tới?

Sau tuần hoảng loạn do những thông điệp từ Fed, thị trường toàn cầu trở nên chú ý nhiều hơn tới những tín hiệu từ cơ quan hoạch định chính sách tiền tệ của Mỹ và về lạm phát...

- 19-06-2021Vì sao Ngân hàng Nhà nước giảm mua ngoại tệ?

- 19-06-2021Giá vàng lao dốc, chuyên gia vẫn khuyên tranh thủ cơ hội này để mua giá hời

Tuần qua, toàn bộ thị trường chứng khoán, trái phiếu, tiền tệ và hàng hóa toàn cầu đều đảo lộn sau khi Cục Dự trữ Liên bang Mỹ (Fed) thông báo sẽ nâng lãi suất 2 lần trong năm 2023 và hiện đang thảo luận về vấn đề cắt giảm chương trình mua trái phiếu.

Kết thúc phiên họp, ngày 16/6, ngân hàng trung ương Mỹ phát tín hiệu đang tìm cách giảm bớt những chính sách nới lỏng của mình. Theo đó, ông Jerome Powell cho biết Fed đang xem xét giảm bớt việc mua trái phiếu Kho bạc và chứng khoán thế chấp. Vấn đề này rất quan trọng vì khi Fed thực hiện những hành động này thì đó là sự đảo ngược đầu tiên và cũng là lớn nhất của các chính sách tiền tệ nới lỏng mà họ đã thực hiện trong suốt thời gian dài vừa qua nhằm tăng tính thanh khoản cho thị trường, khi nền kinh tế bị phong tỏa trong suốt cả năm ngoái do khủng hoảng Covid-19.

Điều đó có nghĩa là những khoản mua vào của Fed, trị giá 120 tỷ USD mỗi tháng, sẽ dần biết mất sau khi thể chế này quyết định giảm bớt tốc độ, tiến tới chấm dứt việc mua trái phiếu, hoặc việc nới lỏng định lượng. Điều đó sẽ mở ra cánh cửa cho các đợt tăng lãi suất – dự kiến sẽ vào năm 2023.

Những thông tin này từ Fed đã làm chao đảo các thị trường tài chính. Đồng USD tăng vọt trong khi cổ phiếu giảm, lợi suất trái phiếu đổi hướng cho thấy lãi suất ngắn hạn cao hơn lãi suất dài hạn.

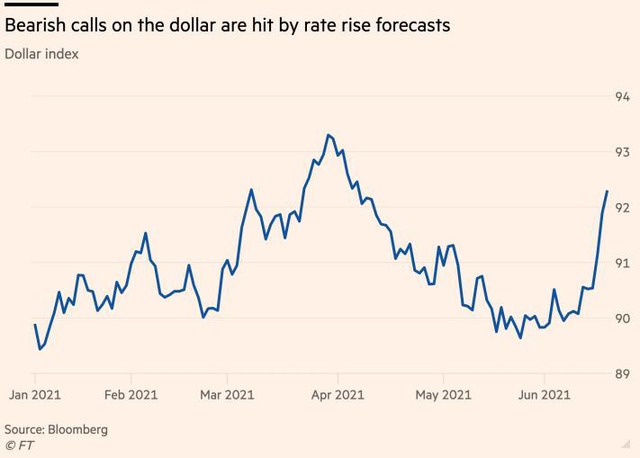

USD có tuần tăng mạnh nhất 14 tháng

Đà tăng giá của USD mạnh lên sau cuộc họp của Fed. Phiên cuối tuần, dollar index – so sánh USD với rổ 6 loại tiền tệ đối tác chủ chốt – tăng 0,37% lên 92,233, cao nhất kể từ giữa tháng 4/2021; tính chung cả tuần, dollar index tăng gần 2%, mức tăng mạnh nhất trong vòng khoảng 14 tháng.

Mặc dù trước cuộc họp, các nhà giao dịch đã tiên đoán Fed sẽ có động thái phản ứng với việc lạm phát tăng mạnh gần đây. Tuy nhiên, việc các quan chức Fed thay đổi hẳn quan điểm, chuyển hướng sang dự định thắt chặt tiền tệ nhanh hơn cam kết đã gây ra phản ứng mạnh mẽ cho thị trường toàn cầu. Đồng euro và đồng yen chịu áp lực bán tháo mạnh mẽ.

Karl Schamotta, chiến lược gia thị trường của Cambridge Global Payments ở Toronto, cho biết: "Về cơ bản, toàn bộ thế giới sắp thiếu USD, tất cả mọi người sẽ đều thiếu loại tiền này, từ các nhà đầu cơ đến các công ty, các nhà đầu tư…".

Ngân hàng trung ương Châu Âu vẫn giữ thái độ ôn hòa khi chưa có quyết định thay đổi chính sách tiền tệ siêu nới lỏng hiện nay trong khi Mỹ sắp nâng lãi suất khiến cho khoảng cách lãi suất giữa hai khu vực nới rộng ra. "Ngân hàng trung ương Mỹ đã đi trước một bước và kết quả là USD có khả năng vẫn được hỗ trợ tốt so với EUR", các chiến lược gia của Commerzbank cho biết.

Do thị trường chứng khoán bị ảnh hưởng bởi thông điệp từ Fed, đô la Australia – đại diện cho những tiền tệ rủi ro cao – đã giảm 0,68% xuống 0,74995 trong phiên cuối tuần, mức thấp nhất kể từ tháng 12/2020.

Đồng bảng Anh đã kéo dài đà giảm so với đồng USD khi giảm xuống dưới 1,39 USD trong phiên cuối tuần, không chỉ bởi chính sách của Fed mà còn do doanh số bán lẻ của Anh bất ngờ sụt giảm.

Thị trường tiền kỹ thuật số cũng lao dốc 6% trong phiên cuối tuần. Bitcoin giảm 7% xuống 35.431,15 USD, mất 2.666,53 USD so với mức đóng cửa của phiên liền trước, đưa ngày 18/6 trở thành ngày mất giá nhiều nhất 3 tuần của đồng tiền điện tử nổi tiếng nhất thế giới này. Ether ETH, đồng tiền được liên kết với mạng blockchain ethereum, cùng phiên cũng giảm 8,66% xuống 2.165,68 USD, mất 205,45 USD so với một ngày trước đó.

Dollar index cao nhất kể từ tháng 4/2020

Chứng khoán lao dốc

Thị trường chứng khoán toàn cầu bị tác động mạnh nhất bởi quyết định sắp nâng lãi suất và giảm mua trái phiếu của Fed.

Chứng khoán Phố Wall trải qua tuần tồi tệ nhất trong gần 4 tháng. Chỉ số S&P 500 giảm 1,3% trong phiên thứ Sáu (18/6) và giảm 1,9% trong cả tuần, mức giảm nhiều nhất kể từ tháng 2. Khoảng 90% cổ phiếu trong chỉ số blue-chip giảm giá trong phiên này, bao gồm cả cổ phiếu của các ngân hàng lớn và các công ty dầu mỏ lớn của Mỹ. Chỉ số Dow giảm 3,5%, tuần tồi tệ nhất kể từ tháng 10; riêng Nasdaq chỉ mất 0,3%, nhờ một mức tăng nhỏ hàng tuần trong lĩnh vực công nghệ.

Các nhà đầu tư đã chuyển ra khỏi một số giao dịch phổ biến nhất mà họ đã thường xuyên giao dịch đầu năm đến nay, bao gồm cả việc cổ phiếu của các công ty nhỏ vốn được coi là đặc biệt nhạy cảm với tăng trưởng kinh tế. Chỉ số Russell 2000 theo dõi vốn hoá các công ty nhỏ đã ghi nhận mức lỗ hàng tuần nặng nhất kể từ cuối tháng 1 khi giảm hơn 4%.

Trong khi nhiều thị trường đã đạt mức cao kỷ lục hoặc cao nhất trong nhiều năm vào những tháng gần đây, giới giao dịch lo lắng rằng kỷ nguyên chi phí vay rẻ có thể sắp kết thúc. Các nhà phân tích thuộc công ty môi giới Charles Schwab cho biết, sự không chắc chắn vẫn tồn tại liên quan đến việc liệu Fed có thể quản lý chính sách của mình một cách hiệu quả trong bối cảnh áp lực lạm phát và đà phục hồi kinh tế đều đang tăng tốc hay không.

Tâm lý nhà đầu tư càng dao động mạnh sau khi Chủ tịch Fed chi nhánh St. Louis, ông James Bullard khi trả lời phỏng vấn của Cnbc đa nói rằng Fed nên nâng lãi suất sớm nhất là vào cuối năm 2022.

Công ty nghiên cứu BofA Global Research đã đưa ra dự báo về khả năng thị trường chứng khoán Mỹ đang bước vào một giai đoạn điều chỉnh theo chu kỳ, trong bối cảnh kinh tế Trung Quốc tăng trưởng chậm lại, các biện pháp kích thích tài khóa của Mỹ giảm dần và Fed có xu hướng thắt chặt chính sách tiền tệ.

Chứng khoán Mỹ tuần qua mất điểm nhiều nhất kể từ tháng 2

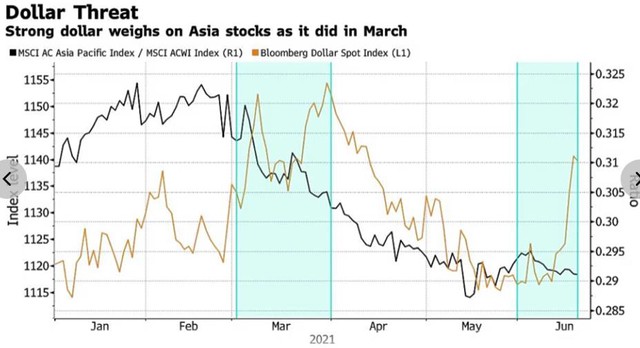

Chứng khoán Châu Á cũng lao dốc do USD tăng giá và nguy cơ dòng vốn chảy ra khỏi khu vực khi Fed nâng lãi suất. Chỉ số chứng khoán MSCI châu Á - Thái Bình Dương (không kể Nhật Bản) phiên cuối tuần giảm 0,1% sau khi đã giảm ở phiên trước. trông đó, Cổ phiếu blue-chip A của Trung Quốc đi ngang, trong khi chứng khoán Đài Loan mất 0,41%. Chỉ số Nikkei của Nhật Bản giảm 0,19%.

Chứng khoán Châu Á lao dốc

Lợi suất trái phiếu biến động

Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm, thường tỷ lệ nghịch với giá của nó – đã giảm 0,06 điểm phần trăm xuống 1,44% trong phiên 18/6.

Lợi suất này đã tăng khá nhiều, từ mức 0,9% hồi đầu năm 2021, nhưng đã điều chỉnh giảm trong những tháng gần đây, khi các nhà đầu tư cho rằng lạm phát của Mỹ chỉ là tạm thời. Lạm phát liên tục tăng làm xói mòn lợi suất của trái phiếu – thường cố định lâu dài.

Loại suất trái phiếu Mỹ kỳ hạn 10 năm

Giá hàng hóa lao dốc

Hàng hóa nguyên liệu đồng loạt giảm giá kể từ sau cuộc họp của Fed, với mức giảm trong cả tuần lên tới trung bình 6,3%. Giá vàng trải qua tuần giảm mạnh nhất trong vòng hơn 1 năm sau khi mất 5,7%, Palladium kết thúc tuần giảm mạnh nhất kể từ tháng 3/2020, trong khi giá bạc mất hơn 7%; đồng giảm giá mạnh nhất kể từ tháng 3/2020…

Tâm điểm chú ý của các thị trường sắp tới vẫn là Fed và các thông tin xoay quanh nền kinh tế Mỹ

Tuần tới, những bình luận của Chủ tịch Fed, Jerome Powell, trước Quốc hội Mỹ vào thứ Ba (22/6) sẽ là tâm điểm theo dõi của thị trường tài chính toàn cầu, tiếp theo sẽ là số liệu về lạm phát và chi tiêu cá nhân của Mỹ, công bố vào cuối tuần tới.

Ed Keon, chiến lược gia đầu tư ủa QMA, cho biết: "Tôi nghĩ thị trường vẫn đang ngẫm nghĩ về cuộc họp của Fed". Do đó, những phát ngôn của các diễn giả của Fed trong tuần tới sẽ được theo dõi sát sao.

Thứ Ba (22/6) ông Powell sẽ phát biểu trước Tiểu ban của Hạ viện Mỹ về khủng hoảng Covid-19 và phản ứng chính sách của Fed cũng như về nền kinh tế. Những nhận định của ông sẽ là tâm điểm chú ý trong giai đoạn thị trường đầy biến động như hiện nay.

Một số quan chức khác của Fed tuần tới cũng sẽ có bài phát biểu, bao gồm Chủ tịch Fed New York, John Williams, phát biểu vào thứ Hai (21/6) và Chủ tịch Fed San Francisco, Mary Daly, và Chủ tịch Fed Cleveland, Loretta Mester, cùng phát biểu vào thứ Ba (22/6). Bên cạnh đó còn có các bài phát biểu của Chủ tịch Fed Atlanta, Raphael Bostic, và Chủ tịch Fed St. Louis, James Bullard.

Peter Boockvar, chiến lược gia đầu tư chính của Bleakley Global Advisors cho biết: "Nhận được nhiều thông tin từ những người khác chắc chắn sẽ là chìa khóa quan trọng", "Tôi chắc chắn quan tâm nhất đến những gì Powell nói. Tất cả họ sẽ cung cấp cho chúng ta bức tranh rõ ràng hơn về những gì trong tuyên bố và những gì Powell đã nói" lúc kết thúc cuộc họp của Fed hôm 16/6.

Ngoài ra, sẽ có nhiều người quan tâm đến dữ liệu chi tiêu tiêu dùng cá nhân của Mỹ, sẽ công bố vào thứ Sáu (25/6), vì nó bao gồm chỉ số lạm phát PCE - được Fed theo dõi chặt chẽ. Fed đã nhấn mạnh quan điểm của mình rằng chỉ số lạm phát tăng cao chỉ là tạm thời và họ sẽ giữ bình tĩnh trong năm tới.

Ông Boockvar nhận định dữ liệu lạm phát sẽ phản ánh mức tăng đột biến tương tự trong chỉ số giá tiêu dùng trong tháng 5 - tăng 5% so với cùng kỳ năm ngoái. "Nó sẽ cho thấy những con số tăng khá mạnh qua từng tháng", ông Boockvar nói.

"Đó là tất cả những gì sẽ đến từ nay đến cuối năm - lạm phát, lạm phát, lạm phát và cách Cục Dự trữ Liên bang điều chỉnh chính sách để thích ứng với điều đó," ông nói. "Trong cuộc chiến với lạm phát này, không chỉ là vấn đề của riêng Mỹ, mà là của cả thế giới."

Fed dự báo lạm phát PCE là 3,4% cho năm nay, tăng một điểm so với dự báo hồi tháng 3, nhưng vẫn kỳ vọng tốc độ tăng còn 2,1% trong năm tới.

Trong khi Fed hiện đã ấn định hai lần tăng lãi suất trong năm 2023 thì thị trường đang nghi ngờ nhiều hơn về lạm phát. Nếu lạm phát sẽ còn tăng mạnh hơn nữa, các nhà đầu tư tin rằng có thể có một hoặc nhiều đợt tăng lãi suất trong năm tới và ít nhất là bốn đợt tăng trước khi kết thúc năm 2023.

Dữ liệu về thị trường nhà đất của Mỹ sắp công bố cũng sẽ được các thị trường rất quan tâm lớn, sau khi Fed tiến thêm một bước tiến nhỏ trong việc thắt chặt chính sách khiến lãi suất thế chấp tăng vọt. Lãi suất cho khoản vay cố định kỳ hạn 30 năm đã tăng lên 3,25% kể từ 17/6, mức cao nhất trong nhiều tháng, theo Mortgage News Daily. Doanh số bán có sẵn sẽ được công bố vào thứ Ba (22/6), còn doanh số bán nhà mới sẽ được báo cáo vào thứ Tư (23/6).

Fed hiện đang mua khoảng 40 tỷ USD mỗi tháng bằng chứng khoán thế chấp, và điều đó sẽ chậm lại cũng như hoạt động mua trái phiếu Kho bạc.

Tham khảo: Ft, Cnbc, Bloomberg