Doanh nghiệp hàng đầu của nước Mỹ sụp đổ trong một đêm: Gian dối để rồi nhận lại kết quả tồi tệ

Người ta thường nhắc đến công ty này như một minh chứng cho việc vươn đến đỉnh cao huy hoàng chỉ để đối mặt với sự sụp đổ chóng vánh.

- 30-05-2022Lời khuyên của chuyên gia đầu tư Jim Cramer khi thị trường suy thoái: Hãy gắn bó với cổ phiếu các ngân hàng, công ty thực phẩm và dược phẩm

- 30-05-20226 triệu hộ gia đình ở Anh trước nguy cơ bị cắt điện trong mùa đông do thiếu năng lượng

- 30-05-2022Tại sao Hollywood lại là "đội quân giỏi nhất" của Lầu Năm Góc?

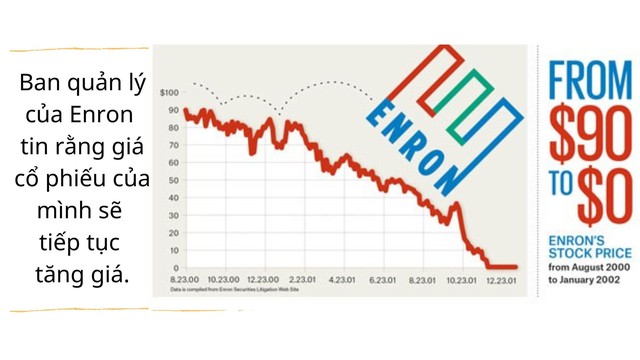

Sự sụp đổ định mệnh của Enron đã ảnh hưởng đến hàng nghìn nhân viên và làm rung chuyển đến từng ngóc ngách của Phố Wall. Vào thời kỳ đỉnh cao của Enron, cổ phiếu của công ty này trị giá 90,75 USD. Ngay trước khi tuyên bố phá sản vào ngày 2/12/2001, mỗi cổ phiếu chỉ được giao dịch ở mức 0,26 USD.

Cho đến ngày nay, nhiều người vẫn tự hỏi làm thế nào mà một doanh nghiệp hùng mạnh như vậy - vào thời điểm đó họ là một trong những công ty lớn nhất Hoa Kỳ - lại tan rã gần như chỉ sau một đêm. Điều thứ hai khiến người ta khó hiểu chính là làm thế nào mà ban lãnh đạo của họ có thể đánh lừa các cơ quan quản lý suốt bấy lâu bằng các khoản nắm giữ giả mạo và hạch toán để ngoài sổ sách.

Enron được thành lập vào năm 1985 sau sự hợp nhất giữa Houston Natural Gas Co. và Omaha, InterNorth Inc. có trụ sở tại Neb. Sau sự hợp nhất, Kenneth Lay - người từng giữ chức vị giám đốc điều hành (CEO) của Houston Natural Gas - trở thành Chủ tịch kiêm CEO của Enron.

Lay nhanh chóng định hướng Enron trở thành một nhà kinh doanh và cung cấp năng lượng. Việc bãi bỏ quy định đối với thị trường năng lượng cho phép các công ty đặt cược vào giá hợp đồng tương lai, và Enron đã sẵn sàng để tận dụng lợi thế đó. Năm 1990, Lay thành lập Enron Finance Corp. và bổ nhiệm Jeffrey Skilling làm Giám đốc điều hành mới. Skilling khi còn là cố vấn của McKinsey & Co. đã gây ấn tượng với Lay và đồng thời là một trong những đối tác trẻ nhất tại McKinsey vào lúc đó.

Skilling gia nhập Enron vào một thời điểm tốt đẹp. Môi trường pháp lý của thời đại đã cho phép Enron phát triển. Vào cuối những năm 1990, bong bóng dot-com bùng phát mạnh mẽ và Nasdaq đạt đến 5.000 điểm. Cổ phiếu Internet mang tính cách mạng được định giá ở mức phi lý và do đó, hầu hết các nhà đầu tư và cơ quan quản lý chỉ đơn giản là chấp nhận giá cổ phiếu tăng vọt như một mức bình thường mới.

Một trong những đóng góp ban đầu của Skilling là chuyển đổi phương pháp kế toán của Enron từ phương pháp kế toán chi phí lịch sử truyền thống sang phương pháp hạch toán theo giá thị trường (MTM). Công ty này đã nhận được sự chấp thuận chính thức của Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) vào năm 1992.

MTM là một thước đo giá trị hợp lý của các tài khoản có thể thay đổi theo thời gian, chẳng hạn như tài sản và nợ phải trả. MTM nhằm mục đích cung cấp đánh giá thực tế về tình hình tài chính hiện tại của một tổ chức hoặc công ty và đây là một phương thức hợp pháp và được sử dụng rộng rãi. Tuy nhiên, trong một số trường hợp, phương pháp này có thể bị thao túng, vì MTM không dựa trên chi phí "thực tế" mà dựa trên "giá trị hợp lý" nên trở nên khó xác định hơn Một số người tin rằng MTM là khởi đầu cho Enron vì về cơ bản nó cho phép tổ chức ghi lợi nhuận ước tính là lợi nhuận thực tế.

Enron đã tạo ra EnronOnline (EOL) vào tháng 10/1999, một trang web giao dịch điện tử tập trung vào hàng hóa. Enron là đối tác của mọi giao dịch trên EOL, có thể là người mua hoặc người bán. Để lôi kéo người tham gia và các đối tác thương mại, Enron đã đưa ra danh tiếng, tín dụng và chuyên môn của mình trong lĩnh vực năng lượng. Enron được đánh giá cao về các hoạt động mở rộng và các dự án đầy tham vọng và được Fortune vinh danh là "Công ty sáng tạo nhất nước Mỹ" trong 6 năm liên tiếp từ 1996 đến 2001.

Đến giữa năm 2000, EOL đã thực hiện gần 350 tỷ USD giao dịch. Khi bong bóng dot-com bắt đầu vỡ, Enron quyết định xây dựng các mạng viễn thông băng thông rộng tốc độ cao. Hàng trăm triệu USD đã được chi cho dự án này nhưng cuối cùng công ty đã nhận ra rằng hầu như họ không thu được lợi nhuận.

Khi cuộc suy thoái xảy ra vào năm 2000, Enron đã chịu ảnh hưởng đáng kể với những phần biến động nhất của thị trường. Kết quả là, nhiều nhà đầu tư và người cho vay vốn đang có sự tin tưởng đều cảm thấy hoang mang khi giá trị vốn hoá thị trường biến mất.

Vào mùa thu năm 2000, Enron bắt đầu vỡ vụn dưới sức nặng của chính mình. Skilling đã che giấu các tổn thất tài chính của hoạt động kinh doanh thương mại và các hoạt động khác của công ty bằng cách sử dụng MTM. Kỹ thuật này đo lường giá trị của an ninh tài chính dựa trên giá trị thị trường hiện tại thay vì giá trị sổ sách. Điều này có thể hiệu quả khi giao dịch chứng khoán nhưng có thể là thảm họa đối với các doanh nghiệp trên thực tế.

Trong trường hợp của Enron, công ty có thể xây dựng một tài sản, chẳng hạn như một nhà máy điện và ngay lập tức tự đưa ra lợi nhuận dự kiến trên sổ sách của mình, mặc dù công ty chưa kiếm được một xu nào từ tài sản đó. Nếu doanh thu từ nhà máy điện thấp hơn dự kiến, thay vì chịu lỗ, sau đó công ty sẽ chuyển tài sản cho một công ty ngoài sổ sách, nơi khoản lỗ sẽ không được báo cáo. Kiểu kế toán này cho phép Enron xóa sổ các hoạt động không sinh lời mà không làm ảnh hưởng đến lợi nhuận của họ.

MTM đã tạo điều kiện thuận lợi cho các kế hoạch được thiết kế để che giấu các khoản lỗ và làm cho công ty có vẻ có lãi hơn so với thực tế. Để đối phó với các khoản nợ ngày càng gia tăng, Andrew Fastow, một "ngôi sao đang lên" được thăng chức Giám đốc tài chính (CFO) vào năm 1998, đã phát triển một kế hoạch có chủ ý để chứng tỏ rằng công ty đang có tình hình tài chính ổn định mặc dù thực tế là nhiều công ty con của họ đang lỗ ngày càng nặng.

Fastow và những người khác tại Enron đã dàn dựng một kế hoạch sử dụng các công ty phục vụ mục đích đặc biệt ngoài bảng cân đối kế toán (SPV), còn được gọi là các thực thể có mục đích đặc biệt (SPE). Những thứ này dùng để che giấu hàng núi nợ và tài sản độc hại của Enron khỏi các nhà đầu tư và chủ nợ. Mục đích chính của các SPV này là che giấu kế toán thực tế hơn là kết quả hoạt động.

Giao dịch Enron-to-SPV tiêu chuẩn sẽ như sau: Enron sẽ chuyển một số cổ phiếu đang tăng nhanh của mình sang SPV để đổi lấy tiền mặt hoặc trái phiếu có kỳ hạn 10 năm.

SPV sau đó sẽ sử dụng cổ phiếu để bảo vệ tài sản được liệt kê trên bảng cân đối kế toán của Enron. Đổi lại, Enron sẽ đảm bảo giá trị của SPV để giảm rủi ro đối tác.

Mặc dù mục đích của họ là che giấu kế toán thực tế, nhưng SPV không phải là thứ bất hợp pháp. Nhưng chúng khác với chứng khoán hóa nợ tiêu chuẩn và có thể gây ra những điều tai hại. Một điểm khác biệt chính là các SPV được vốn hóa hoàn toàn bằng cổ phiếu Enron. Điều này ảnh hưởng trực tiếp đến khả năng phòng ngừa rủi ro của các SPV nếu giá cổ phiếu của Enron giảm. Sự khác biệt đáng kể thứ hai cũng nguy hiểm không kém: Enron không tiết lộ xung đột lợi ích. Enron tiết lộ sự tồn tại của SPV cho công chúng đầu tư nhưng lại không tiết lộ đầy đủ các giao dịch không dài hạn giữa công ty và SPV.

Ban quản lý của Enron tin rằng giá cổ phiếu của mình sẽ tiếp tục tăng giá. Niềm tin đó đã từng hiện hữu ở một quỹ đầu cơ lớn Long-Term Capital Management trước khi quỹ này sụp đổ vào năm 1998. Cuối cùng, cổ phiếu của Enron đã giảm. Giá trị của các SPV cũng giảm, buộc những đảm bảo của Enron có hiệu lực.

Ngoài Fastow, một nhân tố chính trong vụ bê bối Enron là công ty kế toán của Enron, Arthur Andersen LLP và đối tác David B. Duncan là người giám sát các tài khoản của Enron. Là một trong năm công ty kế toán lớn nhất tại Hoa Kỳ vào thời điểm đó, Andersen nổi tiếng về các tiêu chuẩn cao và quản lý rủi ro chất lượng.

Tuy nhiên, bất chấp thực tế là Enron kế toán kém, Arthur Andersen vẫn ủng hộ và ký tên vào các báo cáo của công ty trong nhiều năm. Đến tháng 4/2001, nhiều nhà phân tích bắt đầu đặt câu hỏi về thu nhập và tính minh bạch của Enron.

Vào mùa hè năm 2001, Enron ở trong trạng thái rơi tự do. Lay đã nghỉ hưu vào tháng 2, chuyển giao vị trí CEO cho Skilling. Vào tháng 8/2001, Skilling từ chức Giám đốc điều hành với lý do cá nhân. Cũng trong khoảng thời gian đó, các nhà phân tích bắt đầu hạ xếp hạng của họ đối với cổ phiếu của Enron và cổ phiếu đã giảm xuống mức thấp nhất trong 52 tuần với giá 39,95 USD. Đến ngày 16/10, công ty báo cáo khoản lỗ quý đầu tiên và đóng cửa Raptor I SPV. Hành động này đã thu hút sự chú ý của Uỷ ban Giao dịch và Chứng khoán Hoa Kỳ (SEC).

Vài ngày sau, Enron đã cấm nhân viên bán cổ phiếu của họ trong ít nhất 30 ngày. Ngay sau đó, SEC thông báo rằng họ đang điều tra Enron và các SPV do Fastow tạo ra. Fastow đã bị sa thải khỏi công ty vào đúng ngày hôm đó. Enron đã lỗ 591 triệu USD và nợ 690 triệu USD vào cuối năm 2000.

Đòn cuối cùng được giáng xuống, công ty Dynegy trước đó tuyên bố sẽ sáp nhập với Enron đã "quay xe" không thực hiện thỏa thuận vào ngày 28/11.

Đến ngày 2/12/2001, Enron đã nộp đơn xin bảo hộ phá sản. Khoảng 20.000 nhân viên Enron mất việc. Một số giám đốc điều hành bị buộc tội thông đồng, giao dịch nội gián và gian lận chứng khoán.

Lay bị kết án 6 tội danh gian lận, thông đồng và 4 tội danh gian lận ngân hàng. Tuy nhiên, ông đã qua đời vì một cơn đau tim trước khi bị tuyên án. Skilling bị kết tội giao dịch nội gián và lãnh án 24 năm tù. Fastow đã nhận tội 2 tội danh gian lận chuyển khoản và gian lận chứng khoán vì đã tạo điều kiện cho các hoạt động kinh doanh tham nhũng của Enron và phải ngồi tù 5 năm.

Arthur Andersen thậm chí còn là một trong những bên "thương vong" đầu tiên. Tháng 6/2022, công ty bị kết tội cản trở tư pháp vì đã huỷ các tài liệu chính cảu Enron để che giấu chúng khỏi SEC. Tuy việc kết án đã được lật ngược lại sau khi kháng cáo nhưng công ty này đã bị tẩy chay và phải đóng cửa.

Sau khi kế hoạch tái tổ chức của Enron được Tòa án Phá sản Hoa Kỳ chấp thuận, ban giám đốc mới đã đổi tên Enron thành Enron Creditors Recovery Corp. (ECRC). Nhiệm vụ duy nhất mới của công ty là "tái tổ chức và thanh lý một số hoạt động và tài sản của Enron‘ trước khi phá sản để trả nợ." công ty đã trả cho các chủ nợ hơn 21,7 tỷ USD từ năm 2004 đến năm 2011. Lần thanh toán cuối cùng là vào tháng 5/2011.