Tỷ giá tăng 1%, lợi nhuận của Vinacomin Power giảm 140 tỷ đồng

Cũng như các công ty ngành điện khác, Vinacomin Power chịu ảnh hưởng rất lớn của rủi ro tỷ giá. Với khoản vay ngoại tệ khoảng 700 triệu USD, tỷ giá tăng 1% sẽ làm lợi nhuận của Vinacomin Power giảm khoảng 140 tỷ đồng.

Công ty Cổ phần Chứng khoán FPT (FPTS) đã nhấn mạnh tới điểm này trong báo cáo về ngành điện và riêng trường hợp của Vinacomin Power.

Tập đoàn công nghiệp Than khoáng sản Việt Nam (Vinacomin) là một trong ba trụ cột của ngành điện: EVN, PVPower và Vinacomin Power. Ngoài 3 trụ cột điện lực quốc gia, một phần không thể thiếu là các nhà đầu tư trong và ngoài nước, chiếm trên 20% cơ cấu nguồn điện.

Với vai trò là nhà cung cấp than chính cho các nhà máy nhiệt điện than, Tổng Công ty điện lực – Vinacomin (Vinacomin Power) là Công ty TNHH MTV 100% vốn thuộc Vinacomin.

Công ty được thành lập cuối năm 2009 với vốn điều lệ là 6.800 tỷ đồng nhằm thực hiện hoạt động kinh doanh chính là đầu tư, xây dựng, vận hành các nhà máy điện (chủ yếu là nhiệt điện than).

Hiện tại Vinacomin Power đang là nhà cung cấp điện thứ 3 sau nhóm EVN và PVN. Công ty này quản lý và vận hành 5 nhà máy nhiệt điện than với tổng công suất 1.545 MW, khoảng 6% tổng công suất toàn hệ thống. Bao gồm Na Dương (110 MW), Cao Ngạn (115 MW), Sơn Động (220 MW), Đông Triều (440 MW), Cẩm Phả 1&2 (670 MW).

Điểm thuận lợi với các nhà máy của Vinacomin Power là các nhà máy đều nằm ở khu vực gần mỏ than và nguồn nhiên liệu được đảm bảo.

Cả 5 nhà máy đều sử dụng công nghệ lò hơi tầng sôi tuần hoàn (CFB), sử dụng nguồn nhiên liệu than xấu (vốn là loại than nhiệt lượng thấp, khó tiêu thụ nội địa, trước đây chủ yếu xuất khẩu cho các nhà máy nhiệt điện Trung Quốc).

Về đầu tư xây dựng, Vinacomin Power đang thực hiện đầu tư công trình thủy điện đầu tiên là nhà máy thủy điện Đồng Nai 5 với tổng mức đầu tư 6.111 tỷ đồng.

Ngoài ra, đơn vị này còn đang thực hiện công tác chuẩn bị cho các dự án khác trong tương lai với tổng công suất lên đến 4.150 MW: Na Dương II (110 MW), Cẩm Phả 3 (440 MW), Quỳnh Lập (1.200 MW), Hải Phòng 3 (2.400 MW). Dự kiến khi các dự án này hoàn thành, tổng công suất của VP sẽ nâng lên khoảng 5.880 MW, gấp gần 4 lần hiện tại.

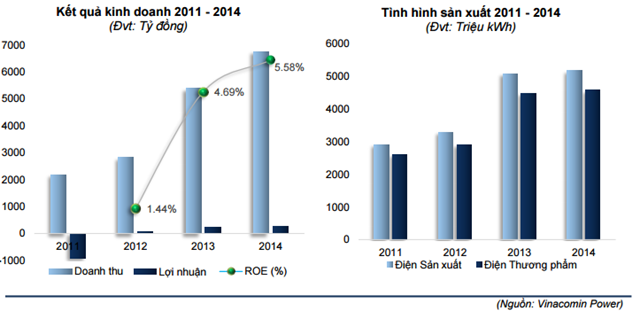

Về tình hình hoạt động, tổng sản lượng điện thương phẩm của Vinacomin Power đã bình quân 20,7%/năm từ mức 2,6 tỷ kWh ở năm 2011 lên 4,6 tỷ kWh năm 2014.

Tổng doanh thu năm 2014 của Vinacomin Power đạt 6.758,1 tỷ đồng, tăng gấp 3 lần năm 2011. Tuy nhiên, cũng như nhiều doanh nghiệp ngành điện phải vay ngoại tệ khác, Vinacomin Power chịu ảnh hưởng rất lớn của rủi ro tỷ giá. Khoản vay ngoại tệ khoảng 700 triệu USD, nếu tỷ giá tăng 1% sẽ làm lợi nhuận của công ty này giảm khoảng 140 tỷ đồng.

Theo FPTS, năm 2011, Vinacomin Power bị lỗ đến 917 tỷ đồng do tỷ giá VND/USD tăng khoảng 10%. Từ năm 2012 đến nay, tỷ giá này ít biến động hơn, nhờ đó công ty bắt đầu có lãi nhưng lũy kế đến ngày 31/12/2014 vẫn lỗ đến 349 tỷ đồng.

Sáng ngày 19/8, NHNN đã tăng tỷ giá thêm 1% từ mức 21.673 VND/USD lên 21.890 VND/USD (mức điều chỉnh tăng 1%), đồng thời điều chỉnh tăng biên độ tỷ giá từ +/-2% lên +/-3%.Với tỷ giá bình quân liên ngân hàng ở mức 21.890 VND/USD và biên độ tỷ giá +/-3%, thì tỷ giá trần là 22.547 VND/USD, tỷ giá sàn là 21.233 VND/USD.

Đánh giá về việc này, CTCP Chứng khoán Ngân hàng đầu tư và phát triển Việt Nam ( BSC ) đã đưa ra báo cáo đánh giá nhận định về chính sách tỷ giá của NHNN và ảnh hưởng đến các nhóm ngành.

Theo công ty chứng khoán này, ngành điện được xếp vào nhóm đầu tiên chịu ảnh hưởng lớn nhất từ việc điều chỉnh tỷ giá. Nguyên nhân là do các doanh nghiệp này đều có dư nợ bằng ngoại tệ lớn. Việc VND bị mất giá có thể làm giảm doanh thu tài chính từ lãi chênh lệch tỷ giá của các doanh nghiệp này.

Vinanet

CÙNG CHUYÊN MỤC

Gạo AAN vinh dự nhận giải thưởng Thương hiệu Quốc gia năm 2024

19:30 , 05/11/2024