Dư nợ margin cao kỷ lục, các công ty chứng khoán vẫn còn “room” cho vay thêm gần 280.000 tỷ

Theo SSI Research, khả năng của việc lặp lại kịch bản giải chấp mức độ rộng như giai đoạn cuối 2022 là khó có thể xảy ra nếu nhìn vào tỷ lệ Margin/VCSH của thị trường.

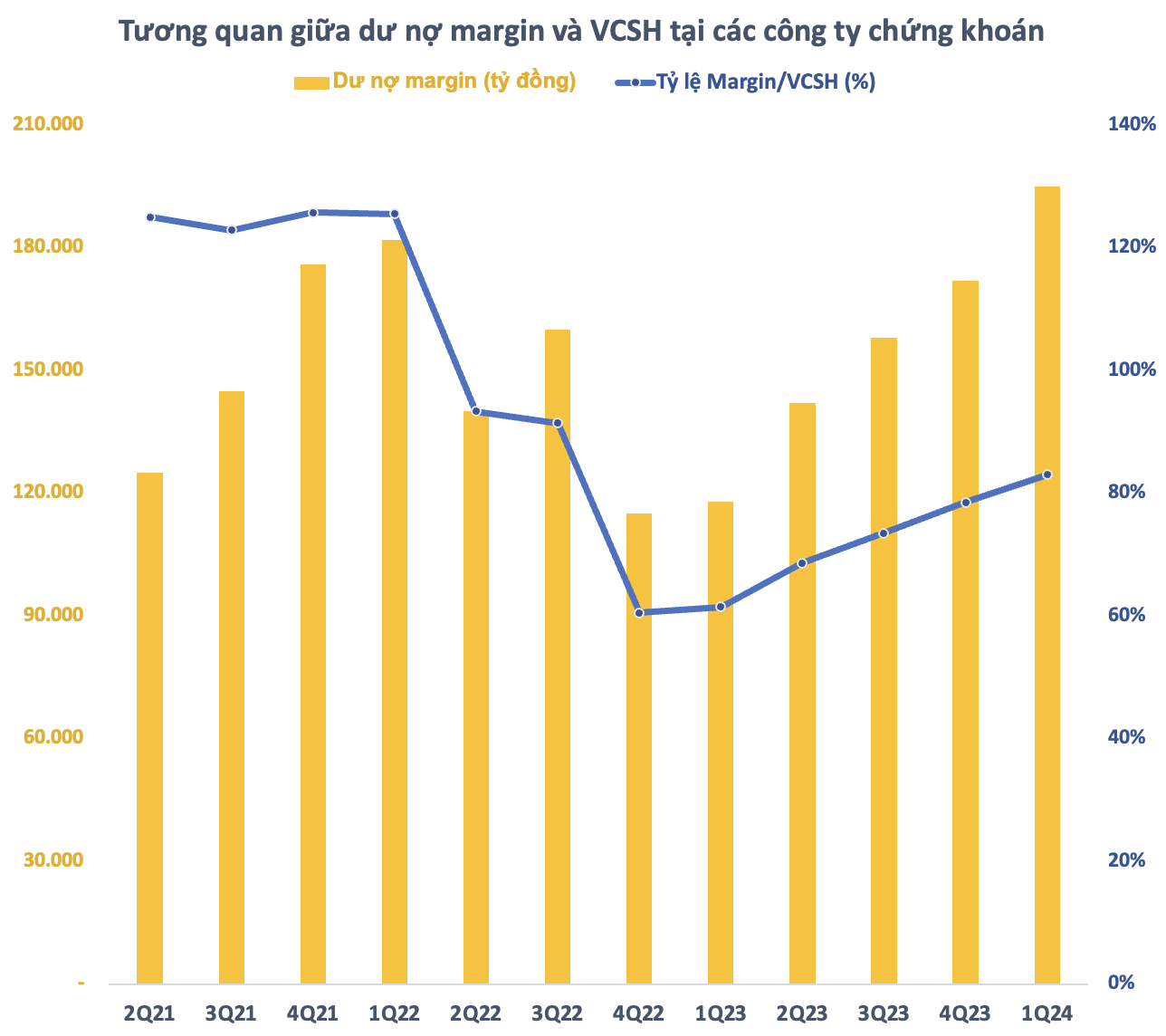

Theo thống kê, dư nợ cho vay ký quỹ (margin) tại các công ty chứng khoán vào thời điểm cuối quý 1/2024 ước tính tăng 23.000 tỷ so với cuối năm 2023, đạt khoảng 195.000 tỷ đồng. Đây là mức cao kỷ lục trong lịch sử chứng khoán Việt Nam, vượt cả giai đoạn quý 1/2022 khi VN-Index trên đỉnh lịch sử 1.500 điểm.

Tuy nhiên, vốn chủ sở hữu của các CTCK cũng tăng mạnh trong quý đầu năm nhờ lợi nhuận tăng mạnh và hoạt động tăng vốn. Thời điểm 31/3/2024, tổng vốn chủ sở hữu nhóm CTCK vào khoảng 235.000 tỷ đồng, tăng 16.000 tỷ so với đầu năm. Như vậy, tỷ lệ Margin/VCSH tại ngày cuối năm 2023 ước đạt xấp xỉ 83%, cao nhất trong vòng 6 quý.

Theo quy định, CTCK không được cho vay ký quỹ vượt quá 2 lần vốn chủ sở hữu tại cùng thời điểm. Với tỷ lệ Margin/VCSH như hiện nay, các công ty chứng khoán ước tính còn đến 277.000 tỷ đồng có thể cho nhà đầu tư vay ký quỹ trong thời gian tới. Cần lưu ý rằng, con số này chỉ là tính toán trên lý thuyết và thực tế chưa bao giờ tỷ lệ Margin/VCSH toàn thị trường chạm đến ngưỡng 2 lần ngay cả trong giai đoạn giao dịch bùng nổ nhất.

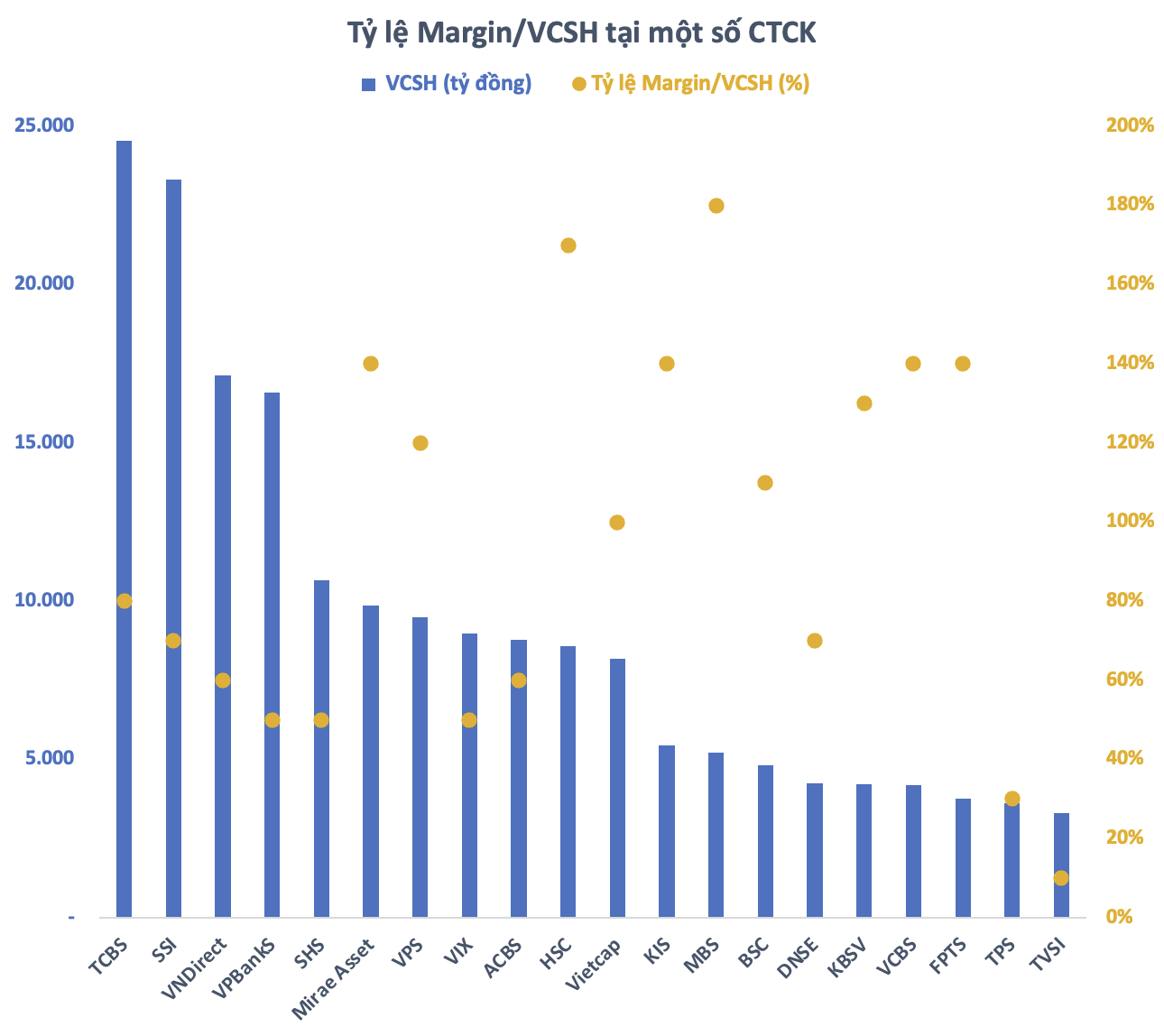

Xét trên từng CTCK, đa phần đều còn thừa khá nhiều "room" cho vay, tỷ lệ Margin/VCSH chủ yếu nằm trong khoảng 100-140%. Đặc biệt, những cái tên thuộc top đầu về vốn chủ sở hữu như TCBS, SSI, VNDirect, VPBankS đều có tỷ lệ này dưới 80%. Trong khi đó, chỉ có một vài CTCK ở trạng thái khá căng margin như HSC, MBS cũng đang có kế hoạch tăng vốn trong năm nay.

Nhìn chung, nếu chỉ phục vụ hoạt động cho vay margin, các CTCK chưa quá áp lực về vốn ở thời điểm này. Tuy nhiên, để phục vụ cho tiến trình nâng hạng thị trường, trong tương lai, nhà đầu tư nước ngoài có thể không cần ký quỹ 100% trước giao dịch. Điều này đòi hỏi các CTCK có nguồn lực về vốn lớn, đủ đảm bảo vai trò hỗ trợ thanh toán. Vì thế, đa phần các CTCK đều có kế hoạch tăng vốn giai đoạn 2024-25, trong đó một số cái tên đáng chú ý có thể kể đến:

Vietcap (VCI) dự kiến sẽ chào bán hơn 143,6 triệu cổ phiếu riêng lẻ cho nhà đầu tư trong và ngoài nước có năng lực tài chính, nhà đầu tư chứng khoán chuyên nghiệp. Giá chào bán không thấp hơn giá trị sổ sách tại thời điểm 31/12/2023 là 16.849 đồng/cp. Số tiền tối thiểu thu về từ đợt chào bán (2.420 tỷ đồng), sẽ được dùng để bổ sung vốn cho hoạt động cho vay margin (2.100 tỷ) và hoạt động tự doanh (300 tỷ). Ngoài ra, Vietcap còn có kế hoạch thưởng 132,5 triệu cổ phiếu (tỷ lệ 10:3) và phát hành 4,4 triệu cổ phiếu ESOP với giá 12.000 đồng/cp.

Tương tự, MBS cũng sẽ chào bán hơn 109,4 triệu cổ phiếu cho cổ đông hiện hữu (tỷ lệ thực hiện quyền là 4:1). Giá chào bán 10.000 đồng/cổ phiếu. Bên cạnh đó, CTCK này còn có kế hoạch chào bán tối đa hơn 28,7 triệu cổ phiếu cho dưới 30 nhà đầu tư chứng khoán chuyên nghiệp theo quy định pháp luật, nhằm bổ sung nguồn lực cho hoạt động kinh doanh.

Trước đó, cổ đông SSI cũng đã "bật đèn xanh" cho phương án phát hành 453 triệu cổ phiếu tăng vốn điều lệ từ nguồn vốn chủ sở hữu. Trong đó, SSI phát hành 302 triệu cổ phiếu thưởng tỷ lệ 100:20 và chào bán 151 triệu cổ phiếu cho cổ đông hiện hữu với giá 15.000 đồng/cp, tỷ lệ 100:10. Nếu hoàn tất, vốn điều lệ của SSI dự kiến tăng lên mức 19.645 tỷ đồng, tiếp tục là quán quân vốn điều lệ nhóm chứng khoán.

VNDirect cũng có kế hoạch chào bán gần 244 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 5:1, giá chào bán là 10.000 đồng/cp. Đồng thời, chia cổ tức bằng cổ phiếu với tỷ lệ 5%, tương ứng phát hành gần 61 triệu cổ phiếu mới. Nếu cả 2 phương án trên đều thành công, vốn điều lệ của VND sẽ được nâng từ 12.178 tỷ lên gần 15.223 tỷ đồng. Thời gian thực hiện trong năm 2024 sau khi có chấp thuận của Ủy ban Chứng khoán Nhà nước (UBCKNN).

Trong báo cáo chiến lược 2024, SSI Research cho rằng, ngoại trừ một số lượng nhỏ các CTCK tăng vốn nhằm tái cấu trúc danh mục đầu tư trái phiếu doanh nghiệp của mình, việc tăng vốn sẽ mở rộng khả năng cho vay ký quỹ của các CTCK và duy trì bảng cân đối kế toán lành mạnh, cũng như đáp ứng yêu cầu về an toàn vốn mà UBCK đưa ra.

Cuộc đua tăng vốn được kỳ vọng sẽ tiếp tục củng cố nền tảng vốn của các CTCK thời gian tới. Theo SSI Research, tỷ lệ dư nợ Margin/Vốn hóa thị trường hiện tại đang ở mức cao nhưng khả năng của việc lặp lại kịch bản giải chấp mức độ rộng như giai đoạn cuối 2022 là khó có thể xảy ra nếu nhìn vào tỷ lệ Margin/VCSH của thị trường (được kiểm soát tốt).

CÙNG CHUYÊN MỤC

Kido muốn bán cổ phần tại Kido Foods

13:48 , 13/12/2024