Đừng để ngân hàng “đơn thương độc mã” xử lý nợ xấu!

Các chuyên gia đều cho rằng cần có cái nhìn khách quan về nợ xấu. Đồng thời nợ xấu không phải là do một mình hệ thống ngân hàng gây ra mà ngân hàng chỉ là một trong những nguyên nhân. Nợ xấu ảnh hưởng nghiêm trọng đến tăng trưởng kinh tế vì vậy cần cả xã hội chung tay xử lý

Thu hồi nợ mới chỉ đạt 15% tổng dư nợ gốc đã mua

Theo thông tin tại Hội thảo "Xử lý nợ xấu - Những nút thắt cần tháo gỡ", tính đến thời điểm cuối tháng 8/2016, toàn hệ thống TCTD đã xử lý được 548,5 nghìn tỷ đồng nợ xấu, trong đó chủ yếu là do các TCTD tự xử lý là 57,2%, còn lại là bán nợ (bao gồm bán cho VAMC và tổ chức cá nhân khác) chiếm 42,8%.

Theo TS. Nguyễn Quốc Hùng, Chủ tịch Hội đồng thành viên VAMC, từ 2013 đến nay, VAMC đã mua được 25.062 khoản nợ tại 42 TCTD, với tổng dư nợ gốc 262.054 tỷ đồng, giá mua nợ là 227.848 tỷ đồng.

Hầu hết các khoản nợ đã mua đều có tài sản bảo đảm là bất động sản hoặc tài sản hình thành từ vốn vay kể cả bất động sản, nhà máy, xí nghiệp, khu công nghiệp, dự án, trái phiếu doanh nghiệp…Trong đó, bất động sản với giá trị tài sản đảm bảo là 256 nghìn tỷ, chiếm tỷ lệ cao nhất 63,5%.

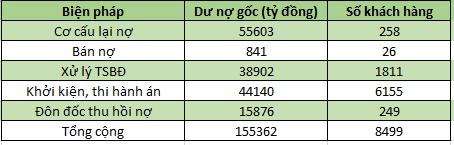

Sau khi mua nợ VAMC và các TCTD đã phối hợp phân tích, đánh giá thực trạng khoản nợ để xây dựng phương án xử lý với kết quả:

Về công tác thu hồi nợ, kể từ khi thành lập đến nay, VAMC đã phối hợp với các TCTD tổ chức thu hồi nợ đạt 37.983 tỷ đồng dưới nhiều hình thức thu hồi nợ như: bán nợ, bán TSĐB, … đạt tỷ lệ 15% dư nợ gốc nội bảng.

Tốc độ thu hồi nợ so với tổng dư nợ đã mua còn hạn chế song tỷ lệ khách hàng tự trả nợ chiếm tới 70% còn lại 30% là bán nợ, bán TSBĐ. Việc bán TSBĐ bao gồm phát mại TSBĐ, thi hành án để thu hồi nợ chỉ đạt 10.990 tỷ, chiếm tỷ lệ 28,9%.

Như vậy, việc bán tài sản kể cả cưỡng chế thi hành án để thu hồi nợ gặp nhiều khó khăn nếu khách hàng không đồng thuận và tự nguyện bàn giao TSBĐ.

Kể từ khi thành lập đến nay, VAMC đã tiếp xúc với 35 nhà đầu tư quốc tế và 17 nhà đầu tư trong nước, trong đó đã ký kết bảo mật thông tin với 13 nhà đầu tư quốc tế và 6 nhà đầu tư trong nước như IFC, Fulcrum, Standard Chartered Bank, Jadara Capital, Seven Seas Holding, GIC, VinaCapital, VIC,…

Nút thắt trong xử lý nợ

Theo ông Hùng, với nguồn lực hạn chế về con người và mạng lưới hoạt động, trong khi số lượng khoản nợ VAMC mua rất lớn, TSBĐ các khoản nợ xấu đa dạng, phân tán tại nhiều nơi nên VAMC chưa thể trực tiếp quản lý để nắm bắt được đầy đủ thực trạng các khoản nợ mua từ TCTD, việc tổ chức thực hiện xử lý tài sản để thu hồi nợ kém hiệu quả.

Ngoài ra, nguồn vốn của VAMC còn hạn chế và chưa phù hợp với yêu cầu xử lý nợ theo chức năng, nhiệm vụ của VAMC, đặc biệt trong công tác mua bán nợ theo giá trị thị trường. Việc xử lý nợ xấu của VAMC không thể triệt để và hiệu quả nếu không có dòng tiền thực sự để hỗ trợ các TCTD, khách hàng.

Hàng lang pháp chế để vận hành thị trường mua bán nợ còn nhiều hạn chế: chủ thể tham gia thị trường mua bán nợ bị giới hạn theo quy định pháp luật, VAMC mua bán nợ của TCTD nhưng chưa thể bán nợ cho bên thứ 3 (ngoài DATC, các AMC của các TCTD) nếu không có chức năng kinh doanh về ngành nghề mua bán nợ; quyền và trách nhiệm của người mua nợ, người bán nợ, người xử lý nợ chưa được quy định rõ ràng;...việc thu giữ, phát mại TSBĐ gặp nhiều khó khăn vướng mắc trong quá trình triển khai thực tế....

Do đó, VAMC muốn tăng cường tiềm lực tài chính để chủ động xử lý tận gốc nợ xấu như nâng vốn điều lệ, cho VAMC được phát hành trái phiếu doanh nghiệp để huy động vốn, xây dựng khuôn khổ pháp lý điều tiết toàn bộ hoạt động liên quan đến việc xử lý nợ xấu, tạo lập một môi trường thông tin minh bạch,...

Ông Hùng kiến nghị cần có cái nhìn khách quan về nợ xấu. Đồng thời nợ xấu không phải là do một mình hệ thống ngân hàng gây ra mà ngân hàng chỉ là một trong những nguyên nhân. Nợ xấu ảnh hưởng nghiêm trọng đến tăng trưởng kinh tế vì vậy cần cả xã hội chung tay xử lý nợ xấu trên tinh thần công khai minh bạch.

Ngoài ra, cần tháo gỡ những nút thắt liên quan đến cơ chế chính sách, xây dựng và thông qua một đạo luật xử lý nợ xấu hoặc có Nghị quyết của Ủy ban thường vụ Quốc hội về xử lý nợ xấu, luật này có giá trị trong thời hạn xử lý nợ xấu từ 3-5 năm.

Trường hợp chưa thể ban hành luật này thì cần thiết lập tổ liên ngành bao gồm Bộ Công An, Viện kiểm soát, Tòa án, chính quyền địa phương tham gia cùng VAMC tổ chức thực hiện.

Đồng quan điểm về việc không thể phó thác nợ xấu cho riêng hệ thống ngân hàng, luật sư Trương Thanh Đức cho biết nếu cứ đổ hết lỗi cho ngân hàng gây ra nợ xấu, xử lý hình sự tràn lan nợ xấu, từ chối sửa luật để xử lý nợ xấu, không dùng ngân sách để xử lý nợ xấu, để ngân hàng “đơn thương độc mã” xử lý nợ xấu… thì “đừng thắc mắc” tại sao việc xử lý nợ xấu lại chậm, ngân hàng không đạt chuẩn quốc tế. Và cũng đừng bắt buộc ngân hàng phải cơ cấu lại nợ xấu, phải cho vay lãi suất thấp, cứu giúp doanh nghiệp hay chịu trách nhiệm về tăng trưởng kinh tế . Cuối cùng, không thể hy vọng doanh nghiệp và nền kinh tế phát triển nhanh chóng, hiệu quả khi mà nợ xấu vẫn còn cao.

Trong bối cảnh hiện nay, vướng mắc chủ yếu nằm trong các đạo luật. Vì vậy, theo Luật sư Trương Thanh Đức, nên muốn tháo gỡ thì phải sửa luật, chẳng hạn ban hành một đạo luật để xử lý nợ xấu.