Dùng thẻ tín dụng như thế nào để không "vay 8 triệu thành nợ 8 tỉ"?

Sử dụng, chi tiêu thẻ tín dụng như thế nào tưởng chừng là điều đơn giản nhưng không phải ai cũng nắm kỹ được. Nếu không hiểu đầy đủ, sử dụng đúng, bạn có thể tốn kém không cần thiết, mắc "bẫy nợ", thậm chí cố ý "bùng nợ" thẻ tín dụng thì còn có thể bị truy tố trước pháp luật.

- 18-03-2024Để qua một bên vụ nợ 8,5 triệu thành 8,8 tỷ, Việt Nam vẫn là thị trường thẻ tín dụng tăng trưởng tích cực

- 17-03-2024Từ vụ 8,5 triệu thành 8,8 tỷ: Chủ thẻ tín dụng thường quên để ý số % nhỏ bé nhưng quan trọng này

- 17-03-2024Không trả nợ thẻ tín dụng có thể bị xử lý thế nào?

Hiểu đúng về thẻ tín dụng

Thẻ tín dụng từ lâu đã là một sản phẩm dịch vụ tài chính quen thuộc với nhiều người. Hiểu đúng, đầy đủ khi sở hữu thẻ tín dụng, sử dụng thẻ tín dụng đúng cách sẽ rất tiện lợi cho chi tiêu, tiêu dùng. Tuy nhiên, theo anh Nguyễn Thắng (cựu trưởng phòng phụ trách tín dụng tại một ngân hàng lớn và hiện là một chuyên gia tài chính), trên thực tế, do chạy theo chỉ tiêu mở thẻ mà rất nhiều chuyên viên ngân hàng đã mời khách hàng mở thẻ một cách... vô tội vạ, không tư vấn cho khách hàng hiểu đầy đủ về sản phẩm này. Một số khách hàng, do hạn mức không quá lớn nên chủ quan, dẫn đến nhiều hệ quả. Nhiều người không cả đọc hợp đồng tín dụng mở thẻ, mà cứ ký rồi nhận thẻ về.

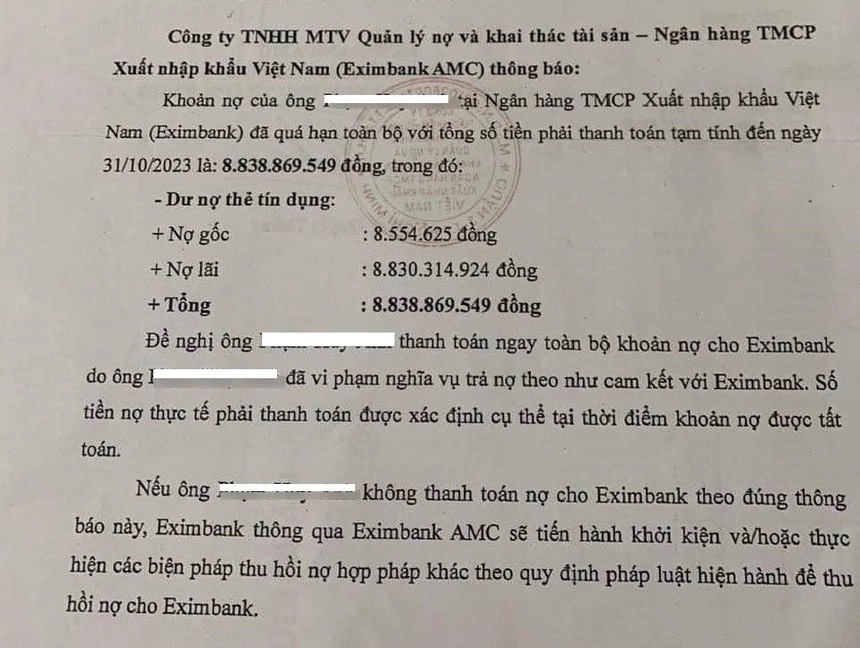

"Sau khi xảy vụ việc ầm ĩ về khách hàng có dư nợ gốc ban đầu 8 triệu đồng, sau 10 năm thành tổng dư nợ đến 8 tỉ đồng xảy ra tại một ngân hàng, tôi thấy hàng loạt những lời bình luận trên mạng xã hội. Trong đó, rất nhiều người đã không hiểu đúng, không có kiến thức đầy đủ về thẻ tín dụng, dư nợ thẻ tín dụng, các khoản lãi phải thanh toán", anh Thắng nhận định.

Vụ việc "vay 8 triệu thành nợ 8 tỉ" thu hút sự quan tâm chú ý

Thẻ tín dụng (credit card) cho phép chủ thẻ thực hiện giao dịch trong phạm vi hạn mức tín dụng đã được cấp theo thỏa thuận với tổ chức phát hành, thường là ngân hàng. Hiểu đơn giản, thẻ tín dụng là một hình thức vay tín chấp với ngân hàng để thanh toán trước và tới kỳ hạn thanh toán, chủ thẻ có nhiệm vụ phải trả tiền lại cho ngân hàng. Vay tín chấp là khoản vay không có tài sản thế chấp, chính bởi vậy mỗi ngân hàng có một quy định khác nhau, nhưng thường là có hạn mức thấp nhưng tiền lãi cao.

Với thẻ tín dụng, bạn có thể thanh toán trực tiếp hoặc thanh toán online cho các sản phẩm, dịch vụ trong một hạn mức tiền nhất định, đồng thời phát sinh một khoản nợ với ngân hàng. Thẻ tín dụng có nhiều hạng thẻ với hạn mức tùy theo thỏa thuận với khách hàng.

Thẻ tín dụng được cấp với mục đích hướng khách hàng đến việc thanh toán, chi tiêu các sản phẩm dịch vụ, và khách hàng cũng sẽ được lợi nhiều nhất khi sử dụng vào mục đích này. Thẻ tín dụng có thể dùng để rút tiền mặt, nhưng không thể chuyển khoản, tức không thể dùng tiền trong hạn mức của bạn để chuyển khoản đến tài khoản khác, hoặc từ tài khoản khác chuyển vào để "cấp thêm" tiền vào thẻ.

Những lưu ý đơn giản nhưng nhiều người chưa biết dẫn đến "mắc nợ thẻ tín dụng"

Với thẻ tín dụng, bạn được ngân hàng cấp một hạn mức nhất định (chẳng hạn 8 triệu đồng) để thanh toán, chi tiêu, sau đó hoàn lại vào chính thẻ của bạn. Ngân hàng sẽ gửi sao kê vào một ngày nhất định trong tháng, trong đó liệt kê các giao dịch phát sinh, số tiền dư nợ, thông báo thời hạn thanh toán và số tiền tối thiểu cần phải thanh toán. Bạn sẽ được thanh toán chậm trong một khoảng thời gian nhất định (thường là 30 đến 45 ngày) mà không phải chịu lãi suất.

Sau thời gian miễn lãi, ngân hàng sẽ tính lãi suất trên phần dư nợ, mức lãi suất này là điều khoản đã thỏa thuận khi ký hợp đồng cung cấp thẻ. Đến thời hạn thanh toán, chủ thẻ phải trả nợ ít nhất bằng khoản thanh toán tối thiểu, nếu không sẽ phát sinh phí phạt chậm thanh toán.

Thẻ tín dụng là một sản phẩm tài chính hiện đại, tiện ích, tuy nhiên cần chú ý để sử dụng nếu không sẽ rất dễ lâm vào "bẫy nợ"

Trên thực tế, nhiều người là dùng thẻ tín dụng để rút tiền mặt. Thẻ tín dụng là sản phẩm hướng đến việc thanh toán, không hướng đến việc rút tiền mặt. Nếu rút tiền mặt bằng thẻ tín dụng, người dùng sẽ phải trả phí rất cao, phí này trừ trực tiếp trên hạn mức thẻ. Khi rút tiền mặt, người dùng sẽ bị tính lãi, và mức lãi suất của thẻ tín dụng luôn cao hơn so với các khoản vay khác.

Nhiều người chủ quan khi cho rằng mở thẻ tín dụng đơn giản là dùng một dịch vụ của ngân hàng, "không dùng nữa thì thôi bỏ thẻ, không sao", hoặc cho rằng giao dịch mở thẻ chỉ là giao dịch dân sự nên tìm cách "bùng nợ" thẻ tín dụng. Khi không dùng, không chi tiêu thẻ tín dụng, bạn vẫn có thể bị tính phí duy trì thẻ, phí thường niên. Vì vậy, nếu không có nhu cầu dùng thẻ, bạn nên đến trực tiếp hoặc liên hệ ngân hàng để hủy thẻ, kiểm tra kỹ về dư nợ, đảm bảo không còn dư nợ trước khi hủy thẻ.

Việc vay nợ thẻ tín dụng và trốn tránh trả nợ, người dùng sẽ có nợ xấu trên hệ thống thông tin tín dụng (CIC), rất khó hoặc không thể tiếp tục có các khoản vay khác trên toàn bộ hệ thống ngân hàng. Khoản lãi phát sinh qua thẻ tín dụng nếu qua thời gian dài sẽ rất lớn. Theo luật sư Ngô Thế Hiệp (Công ty luật JW), hành vi cố tình bùng nợ, bỏ trốn nợ có thể bị ngân hàng khởi kiện, có thể bị truy cứu trách nhiệm hình sự về Tội lạm dụng tín nhiệm chiếm đoạt tài sản theo điều 174 Bộ luật hình sự năm 2017.

Thẻ tín dụng có nhiều tiện ích, hữu ích khi thanh toán. Các thương hiệu, sản phẩm, dịch vụ thường có liên kết với các ngân hàng, người dùng thẻ tín dụng nhận được nhiều ưu đãi, hoàn tiền khi thanh toán các sản phẩm này bằng thẻ. Chị Nguyễn Ngân (Thanh Xuân, Hà Nội) cho biết: "Tôi thường xuyên sử dụng thẻ tín dụng để thanh toán để nhận các ưu đãi. Khi trả nợ đầy đủ, đúng hạn thì không có vấn đề gì cả. Sử dụng thẻ tín dụng về cơ bản là đơn giản, cái cần lưu ý nhất chỉ là thời hạn thanh toán, đừng để quá hạn thì coi như bạn có thể vay tiền tiêu trước mà không phải trả lãi".

Phụ nữ mới

Sự kiện: Xài đi ngại chi

Xem tất cả >>- Thủ đoạn lừa đảo cố tình làm tài khoản ngân hàng bị khoá, nhiều người thiệt hại lớn

- Trả góp qua thẻ tín dụng của BVBank, hưởng lãi suất 0%

- Danh sách ứng dụng cần xóa ngay trên điện thoại, tránh tài khoản ngân hàng "bay" sạch tiền

- BVBank triển khai QR tại Lào - Gia tăng tiện ích thanh toán không tiền mặt đến khách hàng

- Thuế thu nhập cá nhân: Con trên 18 tuổi có được giảm trừ gia cảnh không?