Giá bán phân bón tăng mạnh, cơ hội bứt phá cho Đạm Cà Mau?

Trong báo cáo mới được công bố, CTCK Dầu khí (PSI) duy trì quan điểm tích cực đối với tiềm năng của DCM khi giá khí nguyên liệu, giá phân bón được kỳ vọng tiếp tục tăng cao trong năm 2021.

Tại ĐHCĐ thường niên 2021 diễn ra vào ngày 27/4/2021, ban lãnh đạo của DCM đã công bố kế hoạch kinh doanh năm 2021 với các chỉ tiêu thận trọng. Cụ thể, DCM đặt mục tiêu doanh thu thuần và LNST lần lượt đạt 7,839 tỷ đồng (+3,6% yoy) và 197.4 tỷ đồng (-70,2% yoy).

Trong báo cáo mới được công bố, CTCK Dầu khí (PSI) duy trì quan điểm tích cực đối với tiềm năng của DCM khi giá khí nguyên liệu, giá phân bón được kỳ vọng tiếp tục tăng cao trong năm 2021. Giá dầu được giả định ở mức trung bình 60 USD/thùng khiến giá khí nguyên liệu tăng cao. Tuy nhiên, nguồn cung phân bón đang hạn chế do thiếu hụt từ lượng nhập khẩu, nhất là từ thị trường Trung Quốc và thị trường nông sản được giá cũng là yếu tố hỗ trợ gia tăng nhu cầu sử dụng phân bón.

Theo BCTC hợp nhất quý 1/2021 mới được công bố, DCM ghi nhận kết quả kinh doanh với doanh thu thuần là 1,873 tỷ đồng và LNST đạt 152 tỷ đồng, tương đương với 77% so với kế hoạch năm. Trong đó, sản lượng Ure tiêu thụ 3 tháng đầu năm đạt 216,000 tấn, tương đương 27% so với kế hoạch đề ra. Kết quả kinh doanh quý 1/2021 có sự tăng trưởng ấn tượng như vậy chủ yếu được dẫn dắt bởi giá bán Ure tăng cao, bù đắp chi phí giá khí và đảm bảo tăng trưởng lợi nhuận. Trong Quý 1, giá dầu hồi phục ở mức cao lên gần 65 USD/thùng, tương đương giá khí là 5.8 USD/trBTU. Theo ước tính từ DCM, giá khí tăng thêm trong Quý 1 đã làm chi phí gia tăng khoảng 115 tỷ đồng. Tuy nhiên, khi so sánh tình hình kinh doanh của DCM so với quý 1 cùng kỳ, giá bán mặt hàng Ure tăng cao đã hỗ trợ bù đắp chu phí, giữ cho biên lợi nhuận không suy giảm.

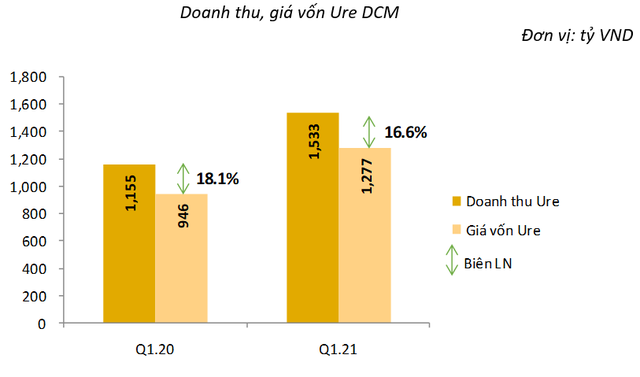

Trong cơ cấu doanh thu của DCM, tỷ trọng của sản phẩm phân bón Ure chiếm từ 80-85%. Chi phí sản xuất Ure phụ thuộc phần lớn vào giá khí nguyên liệu đầu vào. Kết quả Quý 1 vừa rồi cho thấy biên lợi nhuận gộp của kinh doanh sản phẩm Ure vẫn giữ ổn định (16,6%) so với cùng kỳ (18,1%). Trong khi doanh thu và giá vốn có tốc độ tăng trưởng gần như tương đương nhau (33-35%).

Điều này cũng được phản ánh khi doanh thu và giá vốn tăng trưởng tương ứng khoảng 39-40%, điều này giúp biên LN gộp giữ ổn định ở mức trên 14%. Như vậy, giá khí đầu vào tăng hơn 20% được bù đắp hoàn toàn từ giá bán đầu ra thành phẩm. Theo đó, giá bán trung bình sản phẩm Đạm Cà Mau trong quý đầu năm 2021 là 7.076 đồng/kg, tăng hơn 30% so với mức giá trung bình khoảng 6.000 đồng/kg trong quý 1 cùng kỳ.

Theo PSI, các yếu tố hỗ trợ giá phân bón tăng cao gồm: (1) Tình hình giá nông sản ở mức cao, nông dân có nhu cầu không chỉ vào vụ Đông Xuân sớm, mà thậm chí nối vụ Hè Thu, dẫn đến nhu cầu tiêu thụ phân bón đẩy lên cao; (2) Các nhà máy sản xuất phân bón tại Trung Quốc đối mặt với tình trạng khan hiếm khí và than nên sản lượng phân bón giảm, nguồn phân bón nhập khẩu cũng giảm theo. Điều này dẫn đến cung nội địa hạn chế; (3) Giá dầu hồi phục, dự báo ở mức trung bình 60 USD/thùng trong năm 2021, dẫn đến chi phí nguyên liệu đầu vào gia tăng, cũng như cước phí vận chuyển hàng hóa cũng tăng theo. PSI cho rằng giá sản phẩm phân bón Ure của DCM nói riêng và các sản phẩm phân bón nói chung sẽ giữ ở mức giá cao hơn tương đối so với mặt bằng năm 2020 (Chẳng hạn, giá phân bón Đạm Cà Mau hiện đang ở mức 10.000-11.000 đồng/kg tại các đại lý phía Nam).

Năm 2021 dự báo lãi 808 tỷ đồng với mảng phân bón NPK chính thức đi vào vận hành thương mại

PSI kỳ vọng LNST năm 2021 của DCM đạt 808,4 tỷ đồng (+22,0% yoy), tương ứng P/E forward là 15,0. Dự báo này được dựa trên giả định: (1) Mảng kinh doanh cốt lõi là phân bón Ure tăng trưởng 1% mỗi năm; mảng phân bón NPK dự báo tăng trưởng 9%/năm. Điều này góp phần tăng trưởng doanh thu 5% trong năm 03 năm tiếp theo, sau đó giảm dần về mốc tăng trưởng 3% đều đặn mỗi năm; (2) Giá vốn hàng bán ổn định ở mức 81% so với tổng doanh thu, tương ứng biên LN gộp 19% mỗi năm; (3) Nợ vay trả đều theo từng năm, hướng tới cơ cấu không còn nợ vay dài hạn.

Ngoài ra, PSI cho rằng mảng phân bón NPK hứa hẹn sẽ là động lực tăng trưởng cho DCM trong những năm tiếp theo, bên cạnh sản phẩm Ure đã chiếm lĩnh thị trường rộng lớn là miền Tây Nam Bộ và Campuchia. DCM đã xuất xưởng lô phân bón NPK đầu tiên với sản lượng 20.000 tấn đúng vào dịp mùa vụ Hè Thu, tiêu thụ tại Đồng bằng Sông Cửu Long. Theo PSI, lợi thế mảng NPK của DCM đến từ: (1) Tận dụng nguồn nguyên liệu Ure nóng chảy tự sản xuất được; (2) Thị trường tiêu thụ truyền thống, có sức hấp thụ tốt và thuận tiện trong khâu vận chuyển (đặc biệt là thị trường Campuchia). DCM hiện đang thực hiện triển khai ứng dụng công nghệ thông tin trong quản lý và vận hành bán hàng, đồng thời tăng nhận diện thương hiệu đối với thị trường. Ngay trong quý 1/2021, DCM đã chi hơn 24 tỷ đồng cho chi phí quảng cáo quyền thông (gấn hơn hai lần so với cùng kỳ). Đồng thời, DCM cũng đăng ký bổ sung thêm ngành nghề kinh doanh là Trang thông tin điện tử tổng hợp, với trang web và ứng dụng "2 nông" cung cấp dữ liệu về thị trường nông nghiệp nói chung và phân bón nói riêng.

Tuy nhiên, PSI cũng lưu ý rằng DCM dự kiến bảo dưỡng nhà máy kéo dài 19 - 21 ngày vào tháng 08/2021. Ngoài ra, kỳ vọng Luật thuế GTGT 71 được thông qua và áp dụng từ năm 2021 sẽ là yếu tố tích cực hỗ trợ tăng trưởng của DCM trong dài hạn.

Doanh Nghiệp Tiếp Thị