Gói hỗ trợ lãi suất 2% tác động ra sao tới thị trường chứng khoán?

Ngành chứng khoán và bất động sản không thuộc danh mục được hỗ trợ

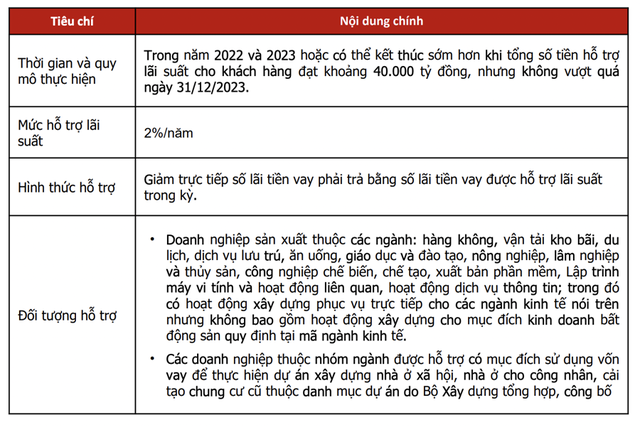

Gói hỗ trợ được xây dựng có tính toán và mục đích rõ ràng, không hỗ trợ dàn trải gây hiệu ứng ngược và rủi ro cho hệ thống tín dụng. Điều này thể hiện rõ ở đối tượng hỗ trợ lãi suất đó là các doanh nghiệp hàng không, vận tải kho bãi, du lịch, dịch vụ lưu trú, ăn uống, giáo dục, nông nghiệp, lâm nghiệp và thuỷ sản...

Ngày 20/5/2022, Chính phủ chính thức ban hành Nghị định 31/2022/NĐ-CP về việc hỗ trợ lãi suất từ Ngân sách nhà nước đối với khoản vay của doanh nghiệp, hợp tác xã, hộ kinh doanh. Đồng thời trong cùng ngày, Ngân hàng Nhà nước đã ban hành Thông tư 03/2022/TT-NHNN hướng dẫn các NHTM thực hiện hỗ trợ lãi suất theo Nghị định trên.

Thời gian thực hiện trong năm 2022 và 2023 hoặc có thể kết thúc sớm hơn khi tổng số tiền hỗ trợ lãi suất cho khách hàng đạt khoảng 40.000 tỷ đồng, nhưng không vượt quá ngày 31/12/2023.

Chứng khoán và bất động sản không có trong danh mục gói hỗ trợ lãi suất

Sau khi VN-Index giảm tới 24% so với đỉnh chỉ trong gần 2 tháng chóng vánh từ 1.524 điểm về mức 1.15x điểm thì việc công bố gói hỗ trợ lãi suất 2% như một "cái phao" cứu cánh thị trường với kỳ vọng "tiền rẻ" mùa 2 quay về. Thật trùng hợp, VN-Index đã có 2 tuần hồi phục ấn tượng với gần 150 điểm. Nhiều kỳ vọng được đặt ra với "tiền rẻ" mùa 2 này bởi gói hỗ trợ lãi suất quy mô 40.000 tỷ đồng, tương ứng lượng tín dụng ưu đãi lên tới 1 triệu tỷ đồng.

Tuy nhiên, theo giới chuyên gia, gói hỗ trợ lãi suất này chỉ tác động gián tiếp đến thị trường chứng khoán. Do đó, về phía nhà đầu tư không nên quá kỳ vọng vào sự bùng nổ của thị trường chứng khoán "ăn theo" gói hỗ trợ lãi suất này.

Cụ thể, tham vấn một chuyên gia chứng khoán, vị này phân tích rõ ràng các nội dung khiến gói lãi suất có thể sẽ không tác động nhiều đến thị trường chứng khoán như mọi người kỳ vọng.

Thứ nhất, gói hỗ trợ được xây dựng có tính toán và mục đích rõ ràng, bơm tiền nhưng "bơm thẳng vào ven" - tức chỗ cần vốn chứ không hỗ trợ dàn trải gây hiệu ứng ngược và rủi ro cho hệ thống tín dụng. Điều này thể hiện rõ ở đối tượng hỗ trợ lãi suất đó là các doanh nghiệp hàng không, vận tải kho bãi, du lịch, dịch vụ lưu trú, ăn uống, giáo dục, nông nghiệp, lâm nghiệp và thuỷ sản, công nghiệp chế biến chế tạo, lập trình máy vi tính, dịch vụ thông tin, xây dựng phục vụ cho các ngành kinh tế nhưng không bao gồm hoạt động xây dựng cho mục đích kinh doanh bất động sản.

Như vậy, các ngành/doanh nghiệp hỗ trợ rất rõ ràng, ngành chứng khoán và bất động sản không thuộc danh mục được hỗ trợ.

Đối tượng được hỗ trợ lãi suất

Thứ hai, "tiền rẻ" mùa 2 đến từ việc cắt giảm lãi suất của các nhà băng. Tuy nhiên, việc hỗ trợ đến đâu lại phụ thuộc vào từng nhà băng trên cơ sở đánh giá khả thi của dự án/doanh nghiệp cần hỗ trợ vay vốn bởi các quy định về tỷ lệ nợ xấu ràng buộc. Do đó, dấu hỏi về lượng vốn được hỗ trợ giảm lãi suất vẫn còn bỏ ngỏ bởi trước đó nhiều gói hỗ trợ lãi suất gặp khó về giải ngân. Đặc biệt, trong bối cảnh lạm phát - lãi suất vốn được mệnh danh là "kẻ thù của chứng khoán" đang ngày càng diễn biến phức tạp trên thế giới, và Việt Nam khó có thể nằm ngoài vòng xoáy này.

Thứ ba, so với "tiền rẻ" mùa 1 đến từ việc các nhà băng hạ lãi suất đầu vào, tiền của người dân ồ ạt đổ vào chứng khoán khiến thanh khoản tăng vọt, có thời điểm cuối năm 2021 thanh khoản chứng khoán đạt 30.000 - 40.000 tỷ/phiên. "Tiền rẻ" mùa 2 được "bơm thẳng vào ven" của doanh nghiệp/ngành cần hỗ trợ sau đại dịch do đó, rất khó để kéo thanh khoản chứng khoán tăng bùng nổ như cách đây vài tháng. Hiện VN-Index đang giao dịch ở mức 11.000 - 17.000 tỷ đồng/phiên trong tháng qua.

Thứ tư, chứng khoán có thể được hưởng lợi gián tiếp từ sự phục hồi của các ngành/doanh nghiệp được hưởng lợi từ gói hỗ trợ lãi suất như hàng không, du lịch, nông nghiệp… Được hỗ trợ hồi phục sau dịch từ đó doanh nghiệp kinh doanh tốt lên, tác động tới giá cổ phiếu.

"Tiền rẻ lần này có tính chất khác so với năm 2020-2021 do đó sẽ không tác động trực tiếp nhiều đến thị trường chứng khoán, rất khó để trở về thanh khoản tỷ USD, dòng tiền mua bán sôi động như thời kỳ tiền rẻ năm 2021.

Về đối tượng hỗ trợ, theo Nghị định được ban hành, các doanh nghiệp chỉ được hỗ trợ lãi suất khi đã trả hết số dư nợ gốc bị quá hạn và/hoặc số dư lãi chậm trả. Cùng với đó, các khoản vay gia hạn nợ cũng sẽ không được hỗ trợ lãi suất đối với thời gian gia hạn nợ. Do vậy không phải doanh nghiệp nào cũng tiếp cận được gói hỗ trợ, mà chủ yếu là các doanh nghiệp có tài chính lành mạnh, thường doanh nghiệp đầu ngành sẽ dễ tiếp cận hơn", vị chuyên gia phân tích.

Hiệu ứng tích cực nhưng tác động không quá mạnh mẽ đến chứng khoán

Theo ước tính của Agriseco, dư nợ hỗ trợ lãi suất trong 2 năm tới khoảng 1 triệu tỷ đồng/năm trên tổng dư nợ tín dụng toàn hệ thống hiện tại khoảng 11 triệu tỷ đồng. Như vậy, tỷ trọng dư nợ được hỗ trợ lãi suất trung bình năm/tổng dư nợ toàn hệ thống lần này ước tính ở mức 9%, thấp hơn so với con số này của năm 2009 (khoảng 27%).

Về mặt tích cực, Agriseco đánh giá gói hỗ trợ lãi suất lần này kỳ vọng sẽ tạo ra cú hích để các doanh nghiệp đẩy nhanh quá trình hồi phục, góp phần vào tăng trưởng kinh tế để hoàn thành mục tiêu 6% - 6.5% của Chính phủ. Tuy nhiên, việc doanh nghiệp được hỗ trợ sử dụng nguồn vốn sai mục đích có thể dẫn tới những hiệu ứng không mong muốn cho nền kinh tế.

Ngay sau khi công bố, nhiều người lo ngại gói lãi suất sẽ khiến thị trường chứng khoán lặp lại kịch bản như năm 2009. Theo phân tích của Agriseco, trong năm 2009, Việt Nam cũng đã triển khai gói hỗ trợ lãi suất từ Ngân sách nhà nước áp dụng cho các khoản vay ngắn - trung - dài hạn. Chính sách này được đưa ra như một bộ phận của nhóm chính sách tài khóa và tiền tệ nhằm kích thích nền kinh tế đang bị tác động của cuộc khủng hoảng toàn cầu. Mức hỗ trợ gói năm 2009 là 4%/năm đến năm 2010 điều chỉnh mức hỗ trợ xuống 2%/năm với các khoản vay trung dài hạn.

Quy mô gói hỗ trợ lãi suất năm 2009 gồm: Gói 1 (hỗ trợ vay ngắn hạn) trị giá 17.000 tỷ đồng (tương đương khoảng 1 tỷ USD), triển khai trong 1 năm (2009); Gói 2 (hỗ trợ vay trung dài hạn) trị giá 20.000 tỷ đồng (tương đương 1,17 tỷ USD), triển khai trong 2 năm (2009-2010); Dư nợ gói hỗ trợ lãi suất đã thực hiện trong 2009 khoảng 470.000 tỷ đồng trên dư nợ toàn hệ thống là 1,7 triệu tỷ đồng.

Sau khi có gói lãi suất này, giai đoạn 2009-2011 xuất hiện dòng tiền đầu cơ đổ vào thị trường tài sản như vàng, ngoại tệ, bất động sản gây áp lực không nhỏ lên lạm phát từ 2010. CPI năm 2010 và 2011 tăng cao, lần lượt 9,19% và 18,58% so với cùng kỳ. Giá vàng năm 2009 tăng 19,16%, năm 2010 tăng 36,72%, 2011 tăng 39%. Tỷ giá năm 2009 tăng 9,17%, năm 2010 tăng 7,63% và năm 2011 tăng 8,47%.

Với thị trường chứng khoán, VN-Index đã ghi nhận mức tăng ấn tượng từ 230 điểm lên gần 500 điểm tương đương mức tăng trưởng trên 100% trong năm 2009 với sự xuất hiện dòng tiền đầu cơ chảy vào thị trường chứng khoán, khi lợi suất từ sản xuất kinh doanh giảm dần.

Thị trường biến động trong xu hướng giảm cả về ở hai năm tiếp sau đó. Riêng trong năm 2011, VN-Index và HNX Index lần lượt giảm tới trên 25% và gần 50% so với đầu năm, thanh khoản bình quân sụt giảm tới 60%.

Đối với thời điểm hiện tại, Agriseco kỳ vọng gói hỗ trợ lãi suất sẽ đem lại những hiệu ứng tích cực nhưng không quá mạnh mẽ do quy mô thị trường đã lớn hơn nhiều so với 2009. Cụ thể, vốn hóa của thị trường chứng khoán cuối năm 2009 là 620 nghìn tỷ đồng, đạt 45% GDP, trong khi vốn hóa thị trường chứng khoán tại thời điểm cuối năm 2021 đạt gần 5,8 triệu tỷ đồng, đạt gần 93% GDP.

"Chúng tôi cũng cho rằng đà tăng trưởng của thị trường sẽ xuất phát từ việc cải thiện kết quả kinh doanh và năng lực nội tại doanh nghiệp thay vì sự thúc đấy từ dòng tiền đầu cơ", báo cáo Agriseco đánh giá có 2 đối tượng được hưởng lợi từ gói hỗ trợ này là ngân hàng và các nhóm doanh nghiệp hoạt động trong các ngành được hỗ trợ lãi suất.

Nhóm cổ phiếu Ngân hàng sẽ được hưởng lợi từ gói hỗ trợ lãi suất này khi có thể mở rộng quy mô và tốc độ tăng trưởng tín dụng, đẩy mạnh thu nhập lãi thuần.

Nhóm các ngành được hỗ trợ như hàng không, du lịch, nông nghiệp, thuỷ sản, công nghiệp chế tạo… Agriseco cho rằng các doanh nghiệp đầu ngành sẽ có khả năng đáp ứng được điều kiện hỗ trợ cao hơn do có sức chống chịu tốt hơn phần còn lại của ngành khi chịu ảnh hưởng từ dịch. Hơn nữa, đây sẽ là các doanh nghiệp được hưởng lợi kép từ: (1) việc phục hồi sản xuất kinh doanh khi nền kinh tế đang dần trở về bình thường và (2) gói hỗ trợ lãi suất 2% mới ban hành.