Gói mì ăn liền trong Covid-19 và 2 tử huyệt khiến kẻ số 1 bị đối thủ nhỏ hơn cướp thị phần

Chuyện xảy ra vào tháng 3/2020, tại phân khúc Mì ăn liền giá rẻ ở Việt Nam. Trong khi nhu cầu tích trữ của người dân tăng lên cao, một thương hiệu mì ăn liền đang dẫn đầu thị trường đã bị sụt giảm thị phần từ mức 28% trong tháng 2 xuống còn 26,7% trong tháng 3. Đối thủ "cướp thị phần" là một nhãn hàng nhỏ hơn…

- 27-04-2020EMS Việt Nam: “Chuyển mình” nhanh để đảm bảo chuyển phát nhanh

- 27-04-2020Thêm 1 thương hiệu hàng đầu bán cho người Thái, ông chủ kín tiếng thu về hơn 5.000 tỷ đồng giữa lúc khó khăn dịch bệnh

- 26-04-2020Tưởng rằng ở nhà nhiều sẽ chăm đọc sách: Chuỗi nhà sách lớn nhất Việt Nam dự kiến giảm nghìn tỷ doanh thu và 90% lợi nhuận vì Covid-19

- 26-04-2020Phó GĐ Marketing Biti's - Hùng Võ: “Để thuyết phục người tiêu dùng mua hàng Việt cần một lý do, ý nghĩa lớn hơn là câu chuyện phong cách”

Đại dịch Covid-19 đã tạo ra rất nhiều thay đổi trên các khía cạnh của cuộc sống người tiêu dùng cũng như tình hình kinh doanh tại Việt Nam. Và đương nhiên, những chuyển biến của kinh tế và xã hội sẽ ảnh hưởng đáng kể đến ngành bán lẻ và thị trường hàng tiêu dùng nhanh (FMCG).

Dữ liệu đo lường bán lẻ của Nielsen tháng 3/2020 cho thấy thị trường FMCG ở Việt Nam có mức tăng trưởng chững lại so với cách đây 2 năm, nhưng những sản phẩm thiết yếu lại có mức tăng trưởng "lội ngược dòng".

Ai là Winner (thương hiệu tăng được thị phần) trong bối cảnh này?

Có thật thương hiệu địa phương (Local) sẽ có lợi thế hơn so với thương hiệu đa quốc gia (MNC)? Hay thương hiệu giá bình dân (Economy) sẽ được chuộng hơn thương hiệu cao cấp (Premium)? Kẻ số 1 trước đại dịch liệu có lợi thế hơn trong việc tăng thị phần?

Bà Huỳnh Bích Trân - Giám đốc Dịch vụ khách hàng Nielsen Việt Nam - đã đưa ra phân tích của Nielsen với ngành hàng Mì ăn liền với 2 nhãn hàng - 1 nhãn hàng tăng thị phần nhiều nhất, và 1 nhãn hàng là đối thủ chính trên cùng phân khúc.

Kết quả: Winner thực tế không phải nhãn hàng số 1, mà là đối thủ nhỏ hơn.

2 tử huyệt khiến kẻ số 1 ngành hàng mì gói mất thị phần

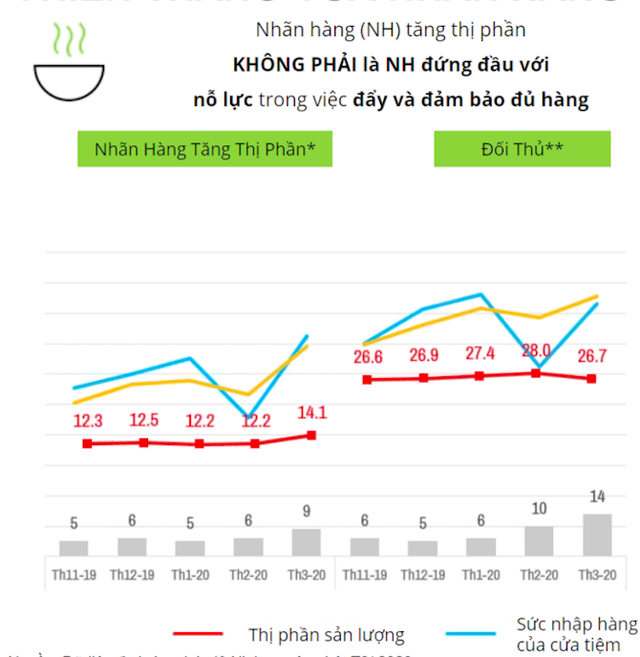

"Thị phần của họ trung bình chỉ ở mức trên 12%. Nhưng đến thời điểm tháng 3, họ tăng thị phần lên mức 14,1% từ mức 12,2% trong tháng 2/2020", bà Trân cho biết.

"Trong khi đó, đối thủ của họ trong cùng một phân khúc (cụ thể là phân khúc thấp cấp) lại chính là nhãn hàng đứng đầu, xê dịch thị phần ở mức 26% - 27%. Nhãn hàng này đã tăng thị phần lên được 28% trong tháng 2/2020 nhưng đã bị sụt giảm xuống còn 26,7% trong tháng 3".

Mốc tháng 3 là thời điểm nhu cầu tích trữ của người dân lên cao sau ca bệnh số 17, đánh dấu làn sóng thứ 2 của cuộc chiến chống Covid-19 tại Việt Nam. Đây cũng là tháng chỉ thị 16/CT-TTg của Thủ tướng Chính phủ về cách ly toàn xã hội được ban hành (ngày 31/3/2020).

Vì đâu có sự tăng/giảm thị phần giữa Winner và kẻ số 1 như vậy?

Bà Trân phân tích, nhìn vào 3 yếu tố sau sẽ thấy sự khác biệt giữa 2 nhãn hàng, gồm: Sức mua, Sức nhập hàng của cửa tiệm và Tình trạng hết hàng.

- Sức mua: Nhãn hàng tăng thị phần có sức mua tăng rõ rệt.

Sức mua của nhãn hàng số 1 cũng tăng nhưng bị tác động bởi 2 yếu tố dưới đây.

- Sức nhập hàng của cửa tiệm: tức mức đẩy của công ty đến cửa tiệm. Mức đẩy hàng rất cao. Vào thời điểm Tháng 3, còn sức nhập hàng còn cao hơn Tháng 1 - Tháng Tết.

Nhìn vào đồ thị, có thể thấy Đối thủ - kẻ số 1 - có đẩy hàng, nhưng sức đẩy của họ không bằng sức đẩy trong tháng 1.

- Tình trạng hết hàng: Tình trạng thiếu hàng của Kẻ số 1 tăng mạnh từ 6% trong thời điểm Tháng 1 lên 14% trong thời điểm Tháng 3.

Trong khi đó, tỷ lệ hết hàng của Winner chỉ tăng lên 9%, tức họ kiểm soát tình trạng hết hàng ổn định hơn so với đối thủ.

Kết luận trong trường hợp này: Winner không phải nhãn hàng đứng đầu. Cái Winner làm tốt hơn là Đẩy và Đảm bảo đủ lượng hàng tốt hơn.

"Kẻ thù lớn nhất đối với thương hiệu bây giờ không phải là đối thủ (competitor) mà chính là tình trạng hết hàng. Nếu hàng hóa của các bạn không sẵn sàng trên các quầy, kệ, người tiêu dùng sẽ chọn sản phẩm thay thế của một nhãn hàng khác".

"Tình trạng tồi tệ hơn nếu người tiêu dùng đó thử sản phẩm của nhãn hàng khác và họ thích sản phẩm đó, thì bạn đã mất luôn cả khách hàng trung thành của mình", bà Louise Hawley - Tổng Giám đốc Nielsen Việt Nam - chia sẻ.

Ngành hàng Xà phòng: Chiến thắng nhờ đẩy giá và tăng quảng cáo tới người dùng

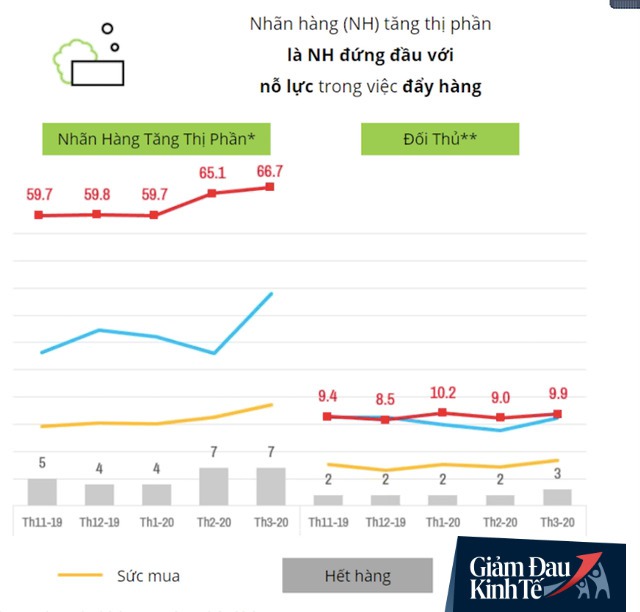

Tuy nhiên, với ngành hàng Xà phòng (Bar soap), Nielsen lại chỉ ra một bức tranh hoàn toàn khác, khi Winner lại là nhãn hàng đứng đầu - là một thương hiệu đa quốc gia (MNC), với thị phần gần 60%. Từ tháng 2 và 3, thị phần của nhãn hàng này tăng liên tục lên 65,1% và hiện tại đang giữ vững ở mức 66,7%.

Trong khi đó, đối thủ vẫn dừng thị phần ở mức dưới 10%.

Một sự khác biệt giữa bức tranh ngành hàng Xà phòng và Mì ăn liền là yếu tố giá. Trong khi ở ngành hàng Mì ăn liền, một trong 3 yếu tố tác động tới sự tăng trưởng ngành hàng là yếu tố giá thì yếu tố này lại âm trong ngành hàng Mì ăn liền. Nguyên nhân do những sản phẩm thấp cấp, rẻ hơn sẽ bán được nhiều hơn.

Tuy nhiên, yếu tố giá lại dương trong ngành hàng Xà phòng. Tức người mua sẵn sàng chi trả mức cao hơn cho sản phẩm xà phòng họ tin dùng.

"Họ (Winner - PV) đẩy hàng rất tốt. Ngoài nỗ lực trong việc đẩy hàng, họ còn đưa ra rất nhiều quảng cáo với người tiêu dùng và liên hệ trực tiếp đến người tiêu dùng bằng nhiều hình thức khác nhau".

"Như vậy sức mua của người tiêu dùng và hoạt động hiệu quả trong phân phối sản phẩm hay đảm bảo đủ hàng sẽ quyết định chiến thắng của nhãn hàng, chứ không nhất thiết phải là nhãn hàng đứng đầu trong một ngành hàng, không nhất thiết phải là một "local" hay phải là một sản phẩm thuộc phân khúc giá thấp, mà phụ thuộc vào việc các nhãn hàng đang tập trung như thế nào và làm sao để kết nối với người tiêu dùng nhiều hơn", bà Trân kết luận.

Trí thức trẻ

CÙNG CHUYÊN MỤC

Vikki thu hút trải nghiệm số khác biệt tại Flavor x HOZO Festival 2024

19:30 , 14/12/2024