Hệ thống ngân hàng dư thừa thanh khoản, giai đoạn tiền rẻ đang dần trở lại?

Lãi suất liên ngân hàng kỳ hạn qua đêm đã giảm xuống mức thấp nhất kể từ giữa tháng 8/2022. Bên cạnh đó, NHNN gần như không còn phải hỗ trợ thanh khoản cho hệ thống qua kênh OMO.

- 22-03-2023Lãi suất ngày 22/3: Gửi tiền kỳ hạn 6 tháng ở đâu cao nhất?

- 21-03-2023Vì sao lãi suất cho vay chưa giảm kịp lãi suất huy động?

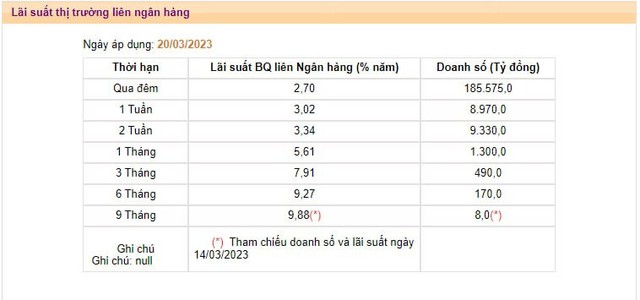

Theo số liệu của Ngân hàng Nhà nước (NHNN), lãi suất cho vay VND bình quân liên ngân hàng kỳ hạn qua đêm (kỳ hạn chính chiếm 90 – 95% giá trị giao dịch) trong phiên 20/3 đã giảm về còn 2,7% từ mức 3,4% vào ngày 17/3. Đây là mức lãi suất qua đêm thấp nhất kể từ trung tuần tháng 8/2022.

Tương tự, lãi suất các kỳ hạn 1 tuần, 2 tuần và 1 tháng giảm mạnh xuống còn lần lượt 3,02%/năm, 3,34%/năm và 5,61%/năm.

Nguồn: SBV

So với mức cao điểm hồi đầu tháng 3, lãi suất liên ngân hàng đã giảm 2 – 3,5 điểm % tùy từng kỳ hạn. Điều này đồng nghĩa các ngân hàng đang vay mượn lẫn nhau với chi phí chỉ bằng một nửa so với hồi đầu tháng.

Lãi suất liên ngân hàng liên tục giảm sâu sau khi NHNN quyết định giảm 1 điểm % một số loại lãi suất điều hành từ ngày 15/3. Bên cạnh đó, để hỗ trợ thanh khoản hệ thống, NHNN cũng đã dừng phát hành tín phiếu mới hút tiền từ đầu tuần trước. Đồng thời, cơ quan này cũng tăng cấp kỳ hạn của các khoản cho vay cầm cố giấy tờ có giá (OMO) lên 28 ngày với lãi suất giảm từ 6% xuống còn 5,5%.

Dù được vay dài hạn hơn với lãi suất rẻ hơn nhưng trong 3 phiên 15/3, 16/3 và 20/3 chỉ có 1 thành viên tham gia vay vốn mỗi phiên với khối lượng rất nhỏ. Thậm chí, phiên 17/3 và 21/3 không có ngân hàng nào cần hỗ trợ thanh khoản từ NHNN qua kênh OMO.

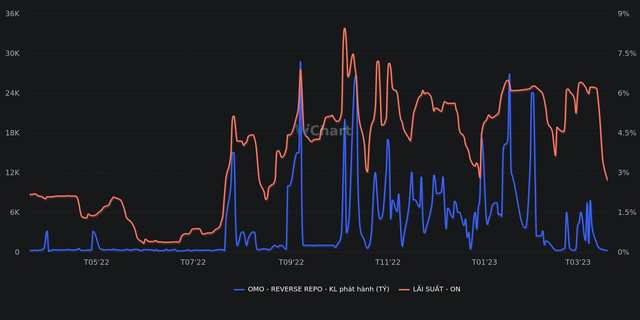

Mặt bằng lãi suất liên ngân hàng ở mức thấp, đi cùng với sự "hững hờ" của các tổ chức tín dụng đối với nguồn vốn vay từ NHNN trong những ngày gần đây, có nhiều nét tương đồng với giai đoạn "tiền rẻ" duy trì từ đầu năm 2020 đến giữa tháng 7/2022 – khoảng thời gian Nhà điều hành rất ít phải hỗ trợ thanh khoản cho hệ thống qua kênh OMO.

Diễn biến lãi suất qua đêm liên ngân hàng và hoạt động cho vay OMO của NHNN. (Nguồn: Wichart)

Thực tế, thanh khoản hệ thống ngân hàng đã trở nên dồi dào hơn trong những tuần gần đây. Tại phiên họp Chính phủ thường kỳ vừa diễn ra hồi đầu tháng 3, Thống đốc NHNN Nguyễn Thị Hồng cho biết, hiện thanh khoản của hệ thống đã dồi dào trở lại, vượt khoảng 50.000 tỷ đồng so với yêu cầu bắt buộc.

Việc thanh khoản dư thừa cùng với nhu cầu tín dụng còn thấp (tăng trưởng tín dụng toàn nền kinh tế đến ngày 24/2 mới chỉ đạt 0,77%, chưa bằng 1/3 mức tăng cùng kỳ năm 2022) đã giúp đảo chiều cuộc đua lãi suất huy động và cho vay.

Theo đó, bắt đầu từ tháng 2/2023 các ngân hàng đã đồng loạt giảm lãi suất huy động. Đến nay, không còn ngân hàng nào niêm yết mức lãi suất 9,5%/năm trong khi mức 9%/năm cũng dần biến mất.

Số liệu của Chứng khoán VnDirect cho thấy, tính đến ngày 09/03/2023, lãi suất tiền gửi trung bình kỳ hạn 6 tháng và 12 tháng của các ngân hàng TMCP tư nhân là 7,5% và 7,8%, giảm lần lượt 0,38 điểm % và 0,41 điểm % so với mức đỉnh ghi nhận vào cuối tháng 1/2023. Trong khi đó, lãi suất tiền gửi trung bình kỳ hạn 6 tháng và 12 tháng của các ngân hàng TMCP Nhà nước là 5,8% và 7,2%, giảm 0,2 điểm% so với cuối tháng 1/2023.

Lãi suất huy động giảm đã phần nào giúp cho lãi suất cho vay hạ nhiệt. Theo NHNN, đã có 22 ngân hàng thương mại giảm lãi suất cho vay bình quân, với lãi suất cho vay bình quân phát sinh mới đã giảm 0,43%.

Trong thông cáo phát đi sau khi giảm lãi suất điều hành, NHNN cho biết động thái này là giải pháp linh hoạt, phù hợp với điều kiện thị trường hiện nay để thực hiện mục tiêu phục hồi tăng trưởng kinh tế của Quốc hội và Chính phủ, qua đó định hướng giảm mặt bằng lãi suất thị trường, góp phần tháo gỡ khó khăn cho doanh nghiệp và nền kinh tế.

NHNN nhấn mạnh, việc giảm lãi suất điều hành là bước đi quan trọng, định hướng cho xu hướng giảm lãi suất của thị trường trong thời gian tới, qua đó định hướng TCTD giảm lãi suất cho vay, đồng hành cùng doanh nghiệp và người dân góp phần thúc đẩy tăng trưởng kinh tế.

Theo đánh giá của giới phân tích, việc giảm lãi suất điều hành đánh dấu bước thay đổi chính sách tiền tệ, từ thận trọng sang linh hoạt, nới lỏng một phần. Việc giảm lãi suất sẽ hỗ trợ các TCTD trong việc tiếp cận vốn từ NHNN qua các công cụ như cho vay tái chiết khấu, cho vay liên ngân hàng; qua đó, giúp các TCTD có điều kiện giảm các loại lãi suất trên thị trường.

"Động thái chính sách này đánh dấu bước thay đổi chính sách tiền tệ, từ thận trọng sang linh hoạt, nới lỏng một phần, theo đó, doanh nghiệp và người dân có kỳ vọng lãi suất trên đà giảm, khiến họ có thể quyết định đầu tư, tiêu dùng nhiều hơn, góp phần hỗ trợ phục hồi và phát triển kinh tế - xã hội, đạt mục tiêu đề ra", TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo & Nghiên cứu BIDV nhận định.

Trong báo cáo công bố gần đây, VnDirect cũng kỳ vọng xu hướng giảm của lãi suất huy động này có thể tiếp tục trong vài tháng tới do những yếu tố chính sau đây: 1) một lượng lớn tiền gửi đã quay lại hệ thống ngân hàng trong quý IV/2022, 2) chỉ đạo của chính phủ/NHNN trong việc giảm lãi suất huy động/cho vay, 3) chính phủ đẩy mạnh đầu tư công qua đó bơm thêm tiền vào nền kinh tế, 4) thay đổi về cách tính tỷ lệ LDR có lợi cho các ngân hàng quốc doanh.

"Chúng tôi kỳ vọng lãi suất tiền gửi có kỳ hạn 6 tháng và 12 tháng sẽ giảm dần về mức 6,7% và 7,5% vào cuối năm 2023", VnDirect dự báo.

Nhịp sống thị trường

- HDBank: Lơi nhuận 2023 đạt 13.017 tỷ đồng, ROE 24,2%, phát hành báo cáo bền vững 2024

- The Asia Banker đánh giá xếp hạng sức mạnh tài chính các ngân hàng Việt

- Moody’s giữ nguyên xếp hạng tín nhiệm của LPBank

- Đâu là vấn đề khiến các ngân hàng lo lắng nhất trong năm 2023?

- Vì sao nhiều ngân hàng đẩy mạnh tăng vốn điều lệ?