'Hiện đại liệu có hại điện': Đây là cách sự bùng nổ của fintech ở một trung tâm tài chính mở lối cho tiền bẩn lưu thông

Trong số hơn 200 tổ chức tiền điện tử được cấp phép ở Vương quốc Anh, một số tổ chức có giám đốc điều hành hoặc cổ đông bị buộc tội vì hành vi sai trái về tài chính.

- 07-01-2022Vỡ mộng mua nhà, dân Trung Quốc kéo đến thị trường "bất động sản ảo"?

- 07-01-2022Trung Quốc bước vào mùa “xuân vận năm 2022”, lưu lượng vận chuyển hành khách qua bằng đường sắt ước đạt 280 triệu lượt người

Cách NHTW Anh 10 phút đi bộ, ở rìa phía đông London, là cửa ngõ dẫn đến một thế giới tiền tệ mới với những góc tối trong đó.

Tại đây, trên khu Dukes Place là văn phòng của Moorwand Ltd., một trong những công ty mới nổi đang phát triển nhanh chóng. Họ cung cấp dịch vụ cho khách hàng như cách mà các ngân hàng truyền thống vẫn làm khi chuyển tiền trên khắp thế giới.

Mỗi ngày, chỉ riêng tại Anh, ước tính có khoảng 1,4 tỷ bảng Anh (1,9 tỷ USD) được giao dịch thông qua các doanh nghiệp thanh toán kỹ thuật số được quản lý lỏng lẻo như Moorwand. Mặc dù chỉ chiếm một phần nhỏ trong dòng chảy tài chính của Anh, các nhà phê bình cảnh báo hệ thống kiểu này đang mở ra cánh cửa cho tiền bẩn lưu thông.

Sự lỏng lẻo trong hoạt động quản lý

Moorwand là một trong hơn 200 tổ chức tiền điện tử (EMI), được các cơ quan quản lý của Anh phê duyệt kể từ năm 2018. Rắc rối xảy ra ngay sau đó: một công ty cho vay nhỏ ở Đan Mạch mà Moorwand đã phát triển mối quan hệ thân thiết đã "gắn cờ" hàng trăm giao dịch đáng ngờ liên quan đến các công ty thanh toán, theo các tài liệu nội bộ ngân hàng được Bloomberg News theo dõi. Vào năm 2018, chính quyền Đan Mạch đã niêm phong tài sản của ngân hàng Kobenhavns Andelskasse với lý do vi phạm luật rửa tiền và chuyển vấn đề lên cảnh sát.

Moorwand, do doanh nhân Wael Sulaiman Almaree kiểm soát có trụ sở tại Moldova, không bị cáo buộc có hành vi sai trái và vẫn được phép chuyển tiền của khách hàng. Cả Almaree và Moorwand đều không trả lời các yêu cầu bình luận.

Hiện các câu hỏi đang xoay quanh hàng chục cơ quan quản lý cấp phép cho các EMI. Đây là một phần của động thái nhằm nâng cao danh tiếng của London như một trung tâm fintech và thúc đẩy cạnh tranh ngân hàng.

EMI xuất hiện khoảng một thập kỷ trước. Họ cung cấp các dịch vụ thanh toán như xử lý giao dịch, thẻ trả trước, chuyển tiền ra nước ngoài và ví kỹ thuật số. Nhưng họ thường phục vụ những khách hàng có rủi ro cao mà những người cho vay truyền thống sẽ từ chối giao dịch, chẳng hạn như những giao dịch tiền điện tử, Jon Wedge, một đối tác tại công ty kế toán Berg Kaprow Lewis LLP ở London, cho biết.

Theo ước tính của chính phủ, hoạt động rửa tiền đã tiêu tốn của Vương quốc Anh hơn 100 tỷ bảng Anh mỗi năm và sự gia tăng của các EMI mà không có quy định chặt chẽ hơn có thể làm xấu đi danh tiếng của London như một trung tâm tiền bẩn. Mối lo ngại thậm chí còn trở nên sâu sắc hơn sau sự sụp đổ của Wirecard AG ở Đức vào năm ngoái. Giám đốc điều hành của công ty, BaFin, đã bỏ lỡ các dấu hiệu cho thấy đó là một trò giả mạo trước khi tình hình trở nên tồi tệ với 2,3 tỷ USD bị biến mất.

Toà nhà nơi Moorwand đặt trụ sở.

Theo Alan Brener, giáo sư luật tại University College London, người đã nghiên cứu về ngành EMI, các chính phủ trên khắp châu Âu đã cố gắng chấn chỉnh hoạt động kinh doanh thanh toán trong nhiều năm và giành quyền kiểm soát từ các ngân hàng toàn cầu để giúp giảm chi phí cho khách hàng. Chỉ thị về dịch vụ thanh toán của Liên minh Châu Âu, được giới thiệu vào năm 2007 và được sửa đổi khoảng một thập kỷ sau đó, được thiết kế để đơn giản hóa các giao dịch và khuyến khích những người mới tham gia thị trường.

Các công ty kinh doanh tiền điện tử thường chịu sự điều chỉnh ít hơn so với các ngân hàng. Họ được phép xử lý các khoản thanh toán và giữ tiền của khách hàng, nhưng khách hàng không được bảo vệ bởi các chương trình bảo hiểm tiền gửi quốc gia và các công ty không thể cho vay. NHTW Anh, không quản lý các công ty tiền điện tử, cho biết khách hàng có khoảng 10 tỷ euro (11,3 tỷ đô la) đang để tại các công ty này.

Sự tăng trưởng luôn đồng hành với sự tiềm ẩn rủi ro lớn hơn. Số lượng các báo cáo về hoạt động đáng ngờ (SARs) được liên kết với lĩnh vực thanh toán điện tử đã tăng gấp bốn lần trong năm tính đến tháng 3 năm 2020.

Cách Moorwand nắm bắt cơ hội kinh doanh

Robert Courtneidge, 57 tuổi là giám đốc điều hành. Ông nổi tiếng về nghiệp vụ thanh toán và đã là một luật sư đủ điều kiện từ năm 1990. Đến giữa những năm 2010, ông là cố vấn tại công ty luật Locke Lord LLP của Hoa Kỳ. Ông là nhân vật nổi tiếng tại các giải thưởng ngành công nghiệp fintech ở London và bắt đầu đảm nhận các vai trò trong hội đồng quản trị của EMI.

Vào năm 2015, Courtneidge trở thành giám đốc của AF Payments Ltd., một công ty có trụ sở tại London đã nhận được giấy phép EMI vài năm sau đó. Người sáng lập và Giám đốc điều hành của công ty là doanh nhân fintech Guy Raymond El Khoury, nhưng cổ đông niêm yết duy nhất của nó là một tổ chức thuộc Quần đảo Virgin thuộc Anh, hồ sơ cho thấy.

Courtneidge tham gia hội đồng quản trị của CFS-ZIPP Ltd., một EMI khác, vào năm 2016. Ông bị cáo buộc đã giúp thu xếp khoản vay trị giá 1,5 triệu bảng Anh từ công ty và chủ sở hữu của nó cho một công ty kinh doanh tiền tệ được phát triển bởi một đối tác kinh doanh sau đó, theo một vụ kiện pháp lý của Vương quốc Anh được đệ trình vào năm ngoái.

Liên doanh đó, SwissPro Asset Management AG, đã sụp đổ vào năm 2019 với khoản lỗ hơn 50 triệu bảng Anh. Một cơ quan quản lý của Thụy Sĩ cho biết trong một lá thư gửi cho các chủ nợ rằng doanh nghiệp "có một kế hoạch Ponzi (lừa đảo)". Ông Courtneidge, người đã rời khỏi hội đồng quản trị CFS-ZIPP vào năm đó, không bị cáo buộc về hành vi sai trái.

Ông trở thành giám đốc của ePayments Systems Ltd. vào năm 2018, hai tháng sau khi công ty đó được FCA cấp phép. Được thành lập bởi doanh nhân người Nga Mikhail Rymanov và được kiểm soát bởi các cổ đông nước ngoài không xác định, công ty đã tích lũy được khoảng 175 triệu bảng Anh, hồ sơ của Anh cho thấy. Tuy nhiên, vào tháng 2 năm 2020, công ty tuyên bố đã đình chỉ tất cả các hoạt động sau cuộc điều tra của FCA về các biện pháp kiểm soát chống rửa tiền của họ. Courtneidge rời hội đồng quản trị vài ngày sau đó và không bị cáo buộc về bất kỳ hành vi sai trái nào.

Hồ sơ 290 trang của FCA về các công ty dịch vụ thanh toán

FCA vạch ra một quy trình phê duyệt nghiêm ngặt. Người nộp đơn phải thuyết phục được cơ quan quản lý rằng các giám đốc điều hành của họ "có uy tín tốt" và chưa bị kết án phạm tội, bị các cơ quan chức năng điều tra hoặc là đối tượng của một phát hiện bất lợi trong tố tụng dân sự. Nếu một người nộp đơn thành công nhưng sau đó làm dấy lên nghi ngờ, cơ quan giám sát có quyền thực thi các biện pháp mở rộng, bao gồm tiến hành các cuộc khám xét, thăm dò hoạt động, đình chỉ hoặc thu hồi giấy phép.

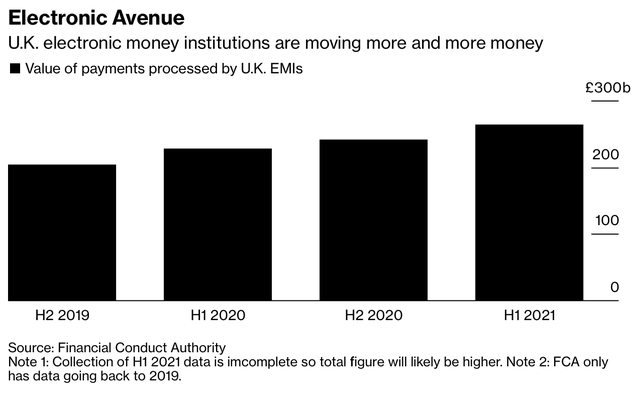

Giá trị giao dịch mà các EMI ở Anh đã xử lý.

Nhưng có quyền lực là một chuyện - sử dụng nó là một chuyện khác. NHTW Anh đã cảnh báo về những lỗ hổng có thể xảy ra trong việc giám sát các công ty thanh toán vào năm 2019 và kêu gọi xem xét toàn diện cách thức ngành công nghiệp này đang được giám sát. FCA vấp phải sự chỉ trích từ các nhà lập pháp kể từ sự kiện sụp đổ vào đầu năm ngoái của công ty phát hành trái phiếu nhỏ London Capital & Finance Plc, khiến các nhà đầu tư bán lẻ thua lỗ hơn 300 triệu USD.

Vào tháng 6, một ủy ban của nghị viện đã kết luận rằng FCA phải đặt ra các cột mốc quan trọng để chuyển đổi văn hóa của mình. Cơ quan này đã yêu cầu pháp luật trao cho họ nhiều quyền hơn để giám sát các nhà quản lý EMI.

Việc thực thi cũng đặt ra nhiều câu hỏi hơn. Lấy công ty Allied Wallet Ltd. có trụ sở tại London, mà FCA buộc phải thanh lý vào năm 2019, chỉ 18 tháng sau khi được cấp giấy phép EMI làm ví dụ. Vào tháng 5 năm đó, Ủy ban Thương mại Liên bang Hoa Kỳ đã cáo buộc công ty và chủ sở hữu của nó, Ahmad Khawaja, xử lý các khoản thanh toán cho những kẻ mưu đồ Ponzi và sau đó áp dụng hình phạt 110 triệu USD như một phần của thỏa thuận dàn xếp. Vào tháng 8 năm 2021, các công tố viên Massachusetts cáo buộc Khawaja và những người khác đã dàn dựng một vụ lừa đảo trị giá 150 triệu USD.

Khawaja hầu như không có lý lịch trong sạch khi các quan chức FCA xem xét đơn xin cấp phép của ông. Ông và một công ty cùng tên của Hoa Kỳ đã trả 13 triệu USD vào năm 2010 để giải quyết các cáo buộc của liên bang rằng họ đã xử lý tiền bất hợp pháp từ hoạt động cờ bạc.

Năm 2018, khoảng thời gian Almaree nắm quyền kiểm soát công ty. Almaree, người được cho là đã kết hôn với con gái của Dumitru Diacov, một người từng là chính trị gia quan trọng người Moldova.

Courtneidge trở thành Giám đốc điều hành của Moorwand vào đầu năm 2018 khi công ty đang làm sâu sắc hơn mối quan hệ với ngân hàng Kobenhavns Andelskasse. Almaree trở thành cổ đông của ngân hàng hợp tác xã này, và Courtneidge tham gia hội đồng quản trị.

Vào thời điểm đó, ngân hàng đang thu hút khách hàng từ Quần đảo Marshall đến Belize, theo một cuộc điều tra quy định được Bloomberg xem xét. Cơ quan quản lý tài chính Đan Mạch đã yêu cầu cảnh sát điều tra vào tháng 8 năm đó, lưu ý rằng hoạt động kinh doanh dịch vụ thanh toán của người cho vay đã thu hút "một số lượng lớn khách hàng không có mối liên hệ tự nhiên với ngân hàng hợp tác xã này" và "các giao dịch như vậy có liên quan đến rủi ro cao về rửa tiền và tài trợ khủng bố ".

Nhiều tuần sau, ngân hàng được đặt dưới sự quản lý của các cơ quan tài chính Đan Mạch. Cảnh sát kể từ đó đã thu giữ các tài khoản chứa hàng triệu đô la liên quan đến Almaree và Moorwand, theo báo cáo trên Borsen, một tờ báo Đan Mạch đã điều tra vụ bê bối. Cơ quan chống gian lận nghiêm trọng của Đan Mạch xác nhận rằng một cuộc điều tra vào Kobenhavns Andelskasse đang diễn ra nhưng từ chối bình luận thêm.

Courtneidge, người đã rời Moorwand vào năm 2020, không bị cáo buộc có hành vi sai trái. Cả ông Almaree và Công ty Moorwand cũng không bị cáo buộc gì. Trong khi đó, các vai trò quan trọng tại công ty, bao gồm các vị trí rủi ro và tiếp cận khách hàng, đã được chuyển đến Moldova, theo một đánh giá trên hồ sơ LinkedIn.

Courtneidge vẫn hoạt động trong ngành. Ông là giám khảo tại Giải thưởng cho các nhà thanh toán mới nổi (giải thưởng tôn vinh các công ty đã đạt được sự tiến bộ đáng kể trong ngành thanh toán điện tử) của Anh vào tháng 10.

Tham khảo Bloomberg