JP Morgan dự báo VN-Index sẽ đạt 1.105 điểm trong năm 2020, lạc quan với cổ phiếu ngân hàng, tiêu dùng và CNTT

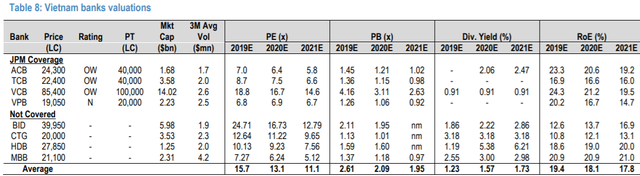

Với ngành ngân hàng, JP đánh giá tích cực với VCB, TCB, ACB và đánh giá trung lập với VPB. JP dự phóng upside cho các cổ phiếu này từ 14-68% trong 12 tháng tới.

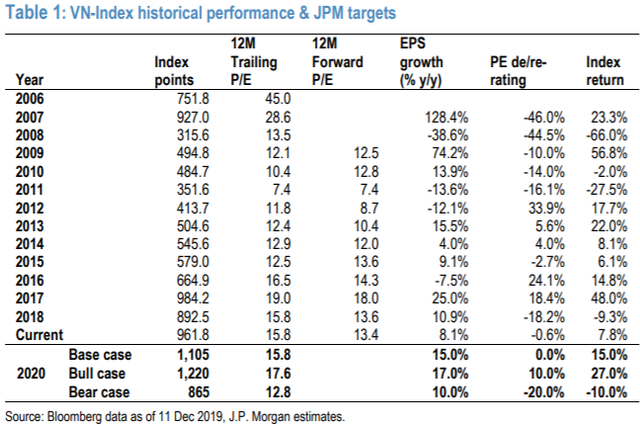

Theo báo cáo mới được công bố, JP Morgan đã đánh giá tích cực với TTCK Việt Nam trong năm 2020 trên cơ sở tăng trưởng kinh tế cao, vĩ mô ổn định. JP Morgan dự phóng VN-Index sẽ đạt 1.105 điểm và MSCI Vietnam Index đạt 910 điểm trong năm 2020 (upside 15% với cả 2 chỉ số).

Theo quan điểm của JP Morgan, sự cải cách chính sách, cán cân thanh toán thặng dư và sự thay đổi chuỗi cung ứng sẽ tiếp tục thúc đẩy tăng trưởng cũng như giữ lạm phát ổn định vào năm 2020. Mới đây, NHNN Việt Nam đã công bố giảm lãi suất để hỗ trợ tăng trưởng trong quý 4 và năm 2020.

Với nền tảng kinh tế vững chắc sẽ giúp tăng trưởng thu nhập doanh nghiệp, theo dự báo của Bloomberg ở mức 15% trong năm 2020. JP Morgan kỳ vọng TTCK Việt Nam sẽ tăng trưởng 15% trong năm 2020, phù hợp với mức tăng trưởng EPS.

Trường hợp tích cực: VN-Index sẽ đạt 1.220 điểm và MSCI VN đạt 1.005 điểm (tăng 27%). Trong trường hợp này, JP Morgan kỳ vọng tăng trưởng EPS thị trường ở mức 17% và P/E sẽ tăng thêm 10%. Các yếu tố hỗ trợ kịch bản này gồm (1) Tăng trưởng toàn cầu mạnh hơn dự kiến; (2) Biến động tích cực với khả năng nâng hạng EM (thị trường mới nổi) của MSCI/FTSE; (3) Dòng vốn ngoài đổ vào thị trường mạnh sau khi được nâng hạng và (4) Đẩy mạnh đầu tư cơ sở hạ tầng.

Trường hợp tiêu cực: VN-Index sẽ về 865 điểm và MSCI VN về 712 điểm (giảm 10%). Trong trường hợp này, tăng trưởng EPS sẽ giảm 10% so với kỳ vọng và P/E giảm 20%. Những yếu tố để diễn ra kịch bản này gồm (1) Tăng trưởng toàn cầu chậm hơn dự kiến; (2) Các cải cách quan trọng bị trì hoãn; (3) Căng thẳng thương mại toàn cầu ảnh hưởng đến Việt Nam.

Việt Nam có thể vào danh sách theo dõi MSCI Emerging Markets vào năm 2021

Theo JP Morgan, Việt Nam cần giải quyết một số vấn đề để đáp ứng tiêu chí nâng hạng của MSCI/ FTSE, bao gồm: Các vấn đề về sở hữu nước ngoài (FOL) và cải thiện quy trình bù trừ thanh toán. Ngoài ra cũng cần cải thiện việc công bố thông tin, quy trình phát hành cổ phiếu, khuyến khích NĐT nước ngoài tham gia vào Việt Nam.

FOL tiếp tục là rào cản chính đổi với NĐT nước ngoài vào TTCK Việt Nam. Mặc dù FOL đã được dỡ bỏ với một số cổ phiếu (VNM, SAB), nhưng nó vẫn được áp dụng cho các lĩnh vực quan trọng như ngân hàng, BĐS, bán lẻ (6/10 ngân hàng tại HoSE đã ở ngưỡng tối đa sở hữu nước ngoài). Điều này hạn chế sự lựa chọn đầu tư và tăng chi phí giao dịch cho NĐTNN.

JP Morgan cho rằng luật chứng khoán sửa đổi là bước quan trọng trong việc phát triển TTCK Việt Nam. Luật chứng khoán sửa đổi ra đời đáp ứng các tiêu chí của MSCI/FTSE và là chất xúc tác giúp tăng tốc quá trình nâng hạng cũng như kích hoạt dòng vốn ngoại. Một số sửa đổi bao gồm: (1) sửa đổi luật đầu tư và luật doanh nghiệp để hoàn thành khung pháp lý thực hiện NVDR (chứng chỉ lưu ký không có quyền biểu quyết) và nới room khối ngoại; (2) Cải thiện quy trình thanh toán, bao gồm T+0; (3) Ra mắt các sản phẩm NVDR.

Vì hầu hết các cải cách trên sẽ được triển khai sớm nhất vào năm 2020 – 2021 nên JP Morgan cho rằng Việt Nam có thể vào danh sách theo dõi MSCI EM vào năm 2021.

Dòng tiền ngoại từ các quỹ ETFs mới

Trong tháng 11/2019, HoSE đã ra mắt 3 bộ chỉ số mới gồm VN Diamond, VNFin Select và VNFin Lead. Các chỉ số mới được xây dựng dựa trên các cổ phiếu vốn hóa lớn đang ở mức tối đa FOL. Các chỉ số này là tiền đề cho sự ra đời của các quỹ ETF nhằm huy động vốn từ các NĐTNN.

Tại Việt Nam không có giới hạn với NĐTNN tại các quỹ ETF. Do đó, các quỹ ETF sẽ đóng vai trò thu hút dòng vốn ngoại vào các cổ phiếu đã kín room. Ví dụ, VFMVN30 ETF đã thu hút 250 triệu USD từ NĐTNN trong giai đoạn 2017 – 2019. Nếu các quỹ ETF mới được ra mắt vào năm 2020, dòng vốn tương tự có thể mang lại tiềm năng tăng giá trong năm tới.

Đánh giá cao nhóm ngân hàng, hàng tiêu dùng và CNTT

Theo JP Morgan, triển vọng tích cực của kinh tế Việt Nam sẽ kéo theo sự tăng trưởng của nhiều nhóm ngành, đặc biệt là ngân hàng, hàng tiêu dùng và CNTT.

Dựa trên ước tính đồng thuận của Bloomberg, cổ phiếu trong các lĩnh vực trên dự kiến mang lại mức tăng trưởng 20 – 25% trong năm 2020, vượt trội so với mức trung bình 15% của VN-Index. Các ngành này hiện đang giao dịch với P/E thấp hơn P/E VN-Index và P/E trailing dưới mức trung bình 5 năm. JP Morgan đánh giá tích cực đối với ngành ngân hàng, hàng tiêu dùng và CNTT.

Với ngành ngân hàng, JP đánh giá tích cực với VCB, TCB, ACB và đánh giá trung lập với VPB. JP dự phóng upside cho các cổ phiếu này từ 14-68% trong 12 tháng tới.

Trong khi đó, JP Morgan đánh giá trung lập với cổ phiếu ngành BĐS. Mặc dù tăng trưởng ngành năm 2020 được dự báo rất tốt, nhưng JP Morgan thận trọng với triển vọng ngành BĐS sau năm 2020. Dù vậy, cũng cần lưu ý ngành BĐS có thể hưởng lợi từ dòng vốn thụ động vào Việt Nam do tỷ trọng nhóm ngành này trong các rổ chỉ số khá cao (MSCI Vietnam Index 49,2% và FTSE Vietnam Index 36,3%).