Không phải bất ổn của ngành ngân hàng, mối rủi ro hơn 3 nghìn tỷ USD này mới là điều sắp 'gây bão' cho thị trường tài chính toàn cầu

Ông Kazuo Ueda, người được cho là sắp trở thành tân Thống đốc NHTW Nhật Bản.

Việc quốc gia này chấm dứt thời kỳ tiền rẻ kéo dài hơn 1 thập kỷ sẽ khiến thị trường tài chính toàn cầu gặp biến động lớn.

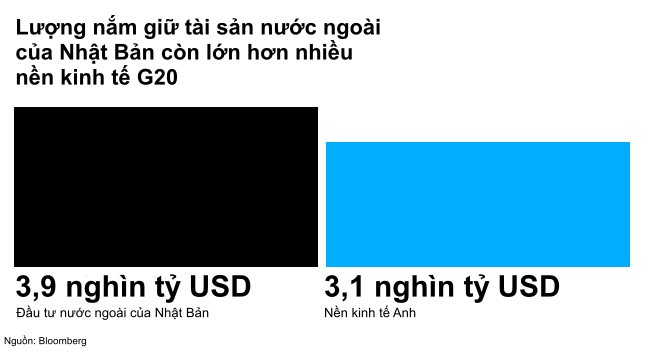

Thống đốc NHTW Nhật Bản Haruhiko Kuroda đã thay đổi xu hướng của thị trường toàn cầu khi ông "bơm" dòng tiền trị giá 3,4 nghìn tỷ USD từ Nhật Bản. Giờ đây, ông Kazuo Ueda - người được cho là sẽ kế nhiệm ông Kuroda, có khả năng sẽ đi ngược lại với bước đi trên và gây ra những làn sóng mạnh cho nền kinh tế toàn cầu.

Chỉ hơn 1 tuần trước khi sự thay đổi với vị trí quan trọng của BOJ diễn ra, các nhà đầu tư đã chuẩn bị tinh thần cho một cái kết dường như không thể tránh khỏi với một thập kỷ lãi suất cực kỳ thấp ở Nhật Bản. Khi đó, làn sóng gửi tiền ra nước ngoài đã tăng tốc khi ông Kuroda thực hiện kế hoạch không giới hạn mua lại trái phiếu vào năm 2016, khiến rất nhiều khoản đầu tư chiếm hơn 2/3 nền kinh tế Nhật Bản "chạy" ra nước ngoài.

Toàn bộ những rủi ro này sẽ trở nên rõ ràng hơn dưới thời của tân Thống đốc Ueda. Theo Bloomberg, ông không có nhiều lựa chọn ngoài việc chấm dứt thời kỳ tiền rẻ khi lãi suất ở khắp nơi đều tăng lên. Mối rủi ro mà thị trường toàn cầu phải đối mặt là rất lớn vì các nhà đầu tư Nhật Bản là chủ nợ lớn nhất của Mỹ, họ cũng sở hữu mọi thứ từ trái phiếu của Brazil cho đến các khoản vay rủi ro ở Mỹ.

Việc Nhật Bản tăng chi phí đi vay có nguy cơ khiến những biến động trên thị trường trái phiếu toàn cầu sẽ trở nên căng thẳng hơn, vốn đã bị rung chuyển bởi những động thái của Fed. Trong bối cảnh đó, việc BOJ thắt chặt chính sách có thể sẽ dẫn tới những hành động giám sát gắt gao hơn cho ngành ngân hàng nước này, sau những bất ổn ở Mỹ và châu Âu trong thời gian gần đây.

Tình hình càng căng thẳng khi ông Kuroda vào tháng 12 đã nới lỏng một phần biên độ kiểm soát của NHTW đối với lợi suất trái phiếu. Chỉ trong vài giờ, trái phiếu chính phủ Nhật Bản lao dốc và đồng yen tăng vọt, khiến nhiều loại tài sản từ trái phiếu chính phủ đến đồng USD đều chao đảo.

Dòng vốn "lũ lượt" rời Nhật Bản

Các khoản đặt cược cho việc BOJ thay đổi chính sách đã hạ nhiệt trong những ngày gần đây, khi bất ổn của ngành ngân hàng xảy ra làm thị trường kỳ vọng các nhà hoạch định chính sách có thể ưu tiên sự ổn định của lĩnh vực này. Nhà đầu tư cũng chú ý nhiều hơn đến bảng cân đối kế toán của các nhà băng Nhật, do lo ngại những rủi ro tương tự có thể xảy ra.

Song, các chuyên gia thị trường vẫn chờ đợi về việc BOJ sẽ sớm thắt chặt chính sách khi tình hình bớt căng thẳng.

Ông Ueda phần lớn được kỳ vọng sẽ đẩy nhanh tốc độ thắt chặt chính sách vào khoảng cuối năm nay. Một phần trong các động thái đó có thể bao gồm việc NHTW tiếp tục nới lỏng biên độ kiểm soát lợi suất trái phiếu và dừng chương trình mua trái phiếu quy mô lớn vốn, nhằm mục đích giảm chi phí đi vay và thúc đẩy nền kinh tế tăng trưởng chậm chạp của Nhật.

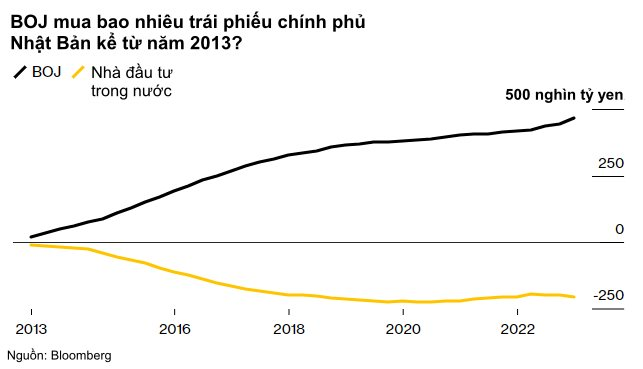

BOJ đã mua 465 nghìn tỷ yen (3,55 nghìn tỷ USD) trái phiếu chính phủ kể từ khi ông Kuroda thực hiện lộ trình nới lỏng định lượng từ 1 thập kỷ trước, khiến lợi suất sụt giảm và tạo ra những vấn đề chưa từng có trên thị trường trái phiếu nước này. Do đó, các quỹ trong nước đã bán 206 nghìn tỷ yen chứng khoán trong thời gian này để tìm lợi nhuận ở nơi khác.

Sự thay đổi đó đã khiến giới đầu tư Nhật bất ngờ. Bởi vậy, họ đã trở thành các bên nước ngoài nắm giữ trái phiếu chính phủ Mỹ nhiều nhất thế giới, sở hữu khoảng 10% trái phiếu Úc và Hà Lan. Họ cũng nắm giữ 8% trái phiếu New Zealand và 7% của Brazil, theo tính toán của Bloomberg.

Nhà đầu tư Nhật Bản cũng "kéo" sang cả TTCK khi chi 54,1 nghìn tỷ yen để mua cổ phiếu toàn cầu kể từ tháng 4/2013. Tỷ lệ nắm giữ cổ phiếu của họ tương đương 1-2% trên các thị trường Mỹ, Hà Lan, Singapore và Anh.

Mức lãi suất siêu thấp của Nhật Bản là một nhân tố lớn khiến đồng yen giảm xuống mức thấp nhất trong 32 năm vào năm ngoái. Đây là đồng tiền tệ được coi là hàng đầu cho các carry trader (giao dịch dựa trên sự chênh lệch lãi suất giữa 2 đồng tiền tệ) đang tìm kiếm lợi nhuận, sau đó mua các đồng tiền tệ khác từ real của Brazil cho đến rupiah của Indonesia.

Theo Jim O'Neill - một cựu Bộ trưởng của Anh và hiện là nhà kinh tế trưởng của Goldman, gần như chắc chắn rằng những động thái đó đã góp phần khiến đồng yen sụt giá mạnh, thị trường trái phiếu Nhật Bản rối loạn nghiêm trọng.

Ông nhận định: "Phần lớn những gì đã diễn ra dưới thời Kuroda sẽ được điều chỉnh một phần hoặc toàn bộ, nếu người kế nhiệm của ông muốn bình thường hoá chính sách."

"Đi thật xa để trở về"

Đồng yen hiện đã tăng giá, khi thị trường cho rằng "bình thường hoá chính sách" là điều chắc chắn sẽ xảy ra.

Trong khi đó, việc thị trường trái phiếu toàn cầu giảm giá mạnh vào năm ngoái cũng thúc đẩy nhà đầu tư Nhật Bản "mang tiền về nước", theo Akira Takei, chuyên gia thị trường kỳ cựu và quản lý tài sản tại Asset Management One Co.

Takei nhận định: "Các nhà đầu tư trái phiếu Nhật đã có trải nghiệm tồi tệ ở nước ngoài trong năm qua vì lợi suất tăng đáng kể, khiến họ phải cắt lỗ. Bởi vậy, nhiều người trong số họ thậm chí không muốn dính dáng đến trái phiếu nước ngoài. Họ đang nghĩ rằng tiền không cần phải đầu tư toàn bộ ra nước ngoài mà có thể là trong nước."

Chủ tịch sắp kế nhiệm của Dai-ichi Life, một trong những nhà đầu tư tổ chức lớn nhất Nhật Bản, xác nhận họ đang chuyển nhiều tiền hơn sang trái phiếu trong nước từ chứng khoán nước ngoài. Nguyên nhân là do các đợt tăng lãi suất mạnh tay của Mỹ khiến việc phòng hộ rủi ro tiền tệ trở nên khó khăn hơn.

Tuy nhiên, không phải ai cũng chắn chắn rằng ông Ueda sẽ khiến "con thuyền" rung chuyển khi ông nhậm chức.

Một cuộc khảo sát gần đây của Bloomberg cho thấy 41% những người theo dõi BOJ dự đoán NHTW này sẽ thắt chặt vào tháng 6, tăng tức mức 26% trong tháng 2. Trong khi đó, cựu Thứ trưởng Tài chính Eisuke Sakakibara cho biết BOJ có thể tăng lãi suất vào tháng 10.

Richard Clarida, cựu Phó Chủ tịch Fed từ năm 2018 đến 2022, được cho là có cái nhìn sâu sắc hơn vì đã biết ông Kuroda trong nhiều năm và có cân nhắc tác động của việc Nhật thay đổi chính sách với Mỹ và cả thế giới.

Clarida, người hiện là cố vấn kinh tế toàn cầu tại Pacific Investment Management, cho biết động thái đó không diễn ra trong ngày một ngày hai. Ông nói thêm rằng, đây sẽ là "thời khắc lịch sử" với thị trường dù có thể không phải là "động lực cho trái phiếu toàn cầu."

Những bước thay đổi từ từ

Một số nhà quan sát thị trường khác thì có kỳ vọng rằng về những biện pháp BOJ rút lại trong chương trình kích thích nền kinh tế sẽ diễn ra với tốc độ chậm.

Ayako Sera, chiến lược gia thị trường tại Sumitomo Mitsui Trust Bank, nhận định chênh lệch lãi suất giữa Mỹ và Nhật vẫn ở một mức độ nào đó. Fed có thể khó đưa ra các đợt hạ lãi suất lớn nếu lạm phát vẫn ở mức cao và BOJ được dự đoán là sẽ không tăng lãi suất mạnh trong thời gian tới.

Ryosuke Oshima - phó tổng giám đốc nhóm quảng bá sản phẩm tại Mitsubishi UFJ Kokusai Asset Management Co., đang cho rằng diễn biến lợi suất trái phiếu là yếu tố kích hoạt cho sự thay đổi. Ông nói: "Nhu cầu đối với các quỹ trái phiếu có thể cao hơn, chẳng hạn như 1% đối với trái phiếu 10 năm. Nhưng nhìn vào dữ liệu, nhà đầu tư ít có khả năng rút tiền về nước một cách bất ngờ."

Đối với những chuyên gia kỳ cựu có 36 năm trong nghề như Rajeev De Mello, việc ông Ueda phải hành động và gây tác động đến cả thế giới chỉ là vấn đề thời gian. Ông nói: "Tôi hoàn toàn đồng ý với quan điểm rằng BOJ sẽ thắt chặt mạnh tay hơn, họ muốn chấm dứt nhanh chóng chính sách hiện tại."

Tham khảo Bloomberg

Nhịp sống thị trường