MBS: Xung đột Israel - Hamas đẩy giá dầu tăng trở lại, độ nhạy KQKD của DN dầu khí ra sao?

Tuy Israel và Palestine đều không phải là những nước khai thác dầu lớn trên thế giới, vị trí địa lý của cuộc xung đột này lại thuộc khu vực khai thác dầu quan trọng - Báo cáo của MBS đánh giá.

- 16-10-2023Doanh nghiệp năng lượng tái tạo của đại gia kín tiếng tại Ninh Thuận báo lãi tăng 800% nửa đầu năm 2023

- 16-10-2023DLG lên tiếng sau vụ việc Tòa án nhân dân tỉnh Gia Lai yêu cầu mở thủ tục phá sản

- 16-10-2023CEO Viettel Tanzania: Chúng tôi luôn phải giải quyết các bài toán khó nhưng vẫn kiên trì từng bước

Những ngày đầu quý 4/2023, giá dầu đã có dấu hiệu suy giảm, có thời điểm chạm mốc 84 USD/thùng do lo ngại về nhu cầu thấp lấn át tác động của thắt chặt nguồn cung. Tuy nhiên, gần đây, trước những thông tin về xung đột Israel và nhóm vũ trang Hamas của Palestine, giá dầu đã tăng lên mức 88,15 USD/thùng vào ngày 10/10/2023 do quan ngại về nguồn cung dầu thô trở nên căng thẳng hơn.

CTCK MBS cho rằng, đây là yếu tố quan trọng cần xem xét trong bối cảnh kinh tế thế giới diễn biến phức tạp.

"Tuy Israel và Palestine đều không phải là những nước khai thác dầu lớn trên thế giới, vị trí địa lý của cuộc xung đột này lại thuộc khu vực khai thác dầu quan trọng, do đó gián tiếp khiến giá dầu tăng trở lại sau chuỗi giảm vì lo ngại kinh tế ảm đạm. Chúng tôi cho rằng giá dầu sẽ chịu ảnh hưởng một cách trực tiếp hơn khi cuộc xung đột giữa hai bên này mở rộng thành chiến tranh khu vực." - Báo cáo của CTCK này nhận định.

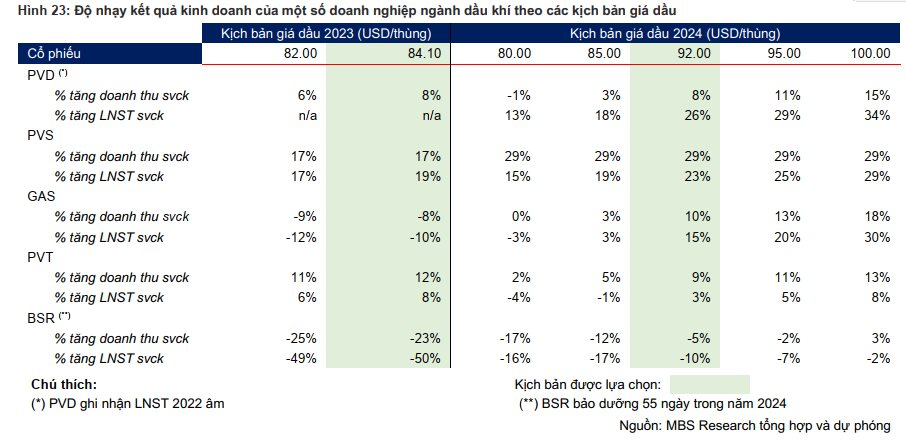

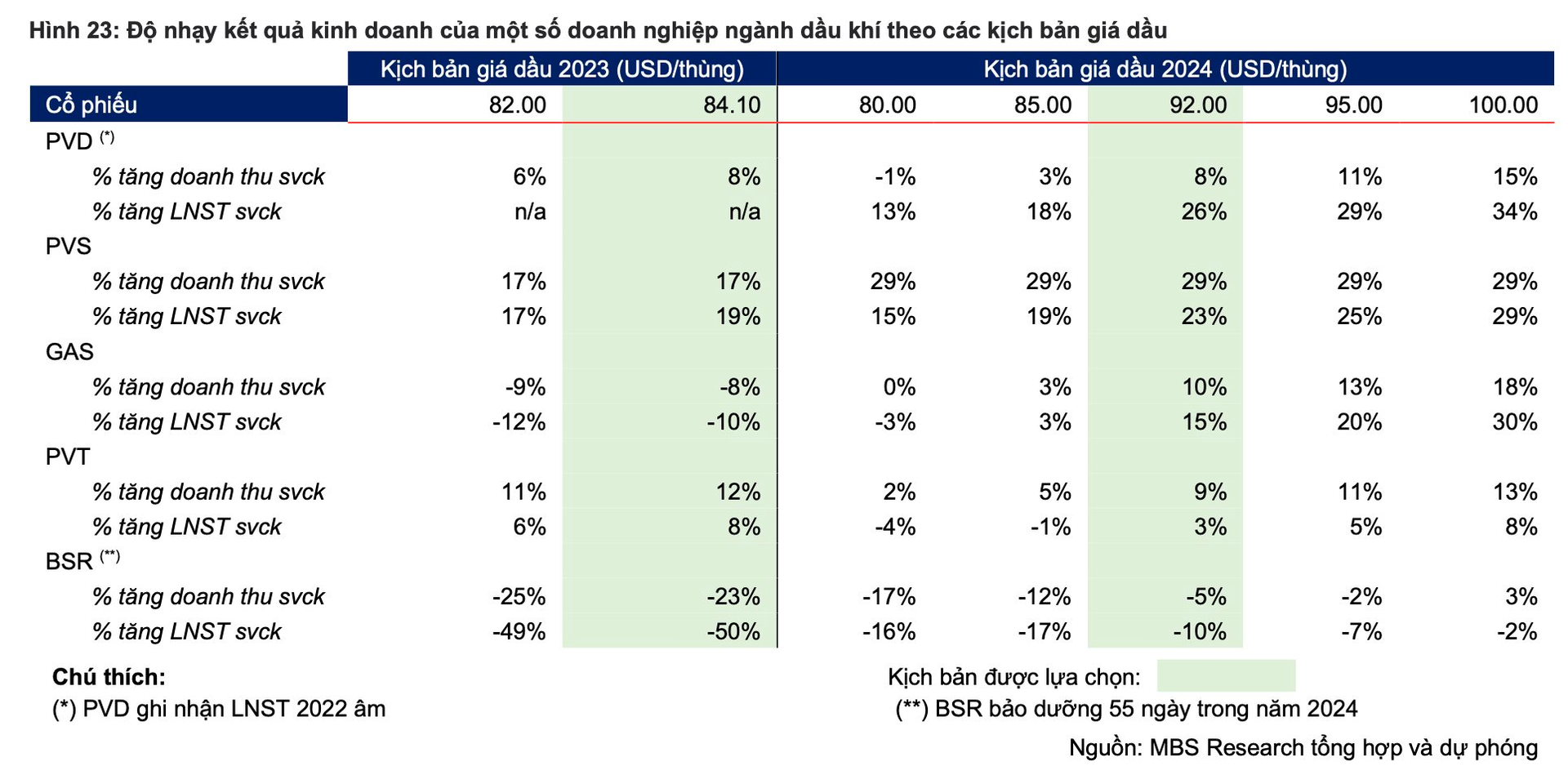

Theo quan điểm của MBS, giá dầu trung bình năm 2023 có thể đạt 84,1 USD/thùng (kịch bản cũ: 83 USD/thùng) và 2024 có thể đạt 92 USD/thùng (kịch bản cũ: 86 USD/thùng). Tuy nhiên MBS vẫn xây dựng các kịch bản khác của giá dầu để điều chỉnh kết quả kinh doanh của một số doanh nghiệp trong ngành dầu khí vì theo chúng tôi, đây là những doanh nghiệp chịu ảnh hưởng trực tiếp và gián tiếp từ biến động giá dầu thô (VD: đến giá bán thành phẩm, giá

cước vận tải, giá cho thuê giàn khoan và crack spread các loại dầu thành phẩm trên thị trường quốc tế).

MBS đã thống kê độ nhạy kết quả kinh doanh của 1 số DN dầu khí theo giá dầu như sau:

PV Drilling (PVD ) là đơn vị hoạt động thượng nguồn, cụ thể là khai thác dầu khí và đảm nhiệm hầu hết các dịch vụ khoan tại các mỏ dầu của PVN.

Theo MBS, PVD sẽ tiếp tục có nguồn công việc ổn định và liên tục đến hết năm 2024 khi cung giàn khoan tự nâng tại khu vực Đông Nam Á thắt chặt trong khi nhu cầu trong khu vực tăng cao và các dự án thượng nguồn dầu khí trong nước có tiến triển. Tỷ lệ huy động giàn khoan tự nâng tại Đông Nam Á đã đạt mức cao nhất trong vòng 3 năm qua.

So với PVD trong nhóm thượng nguồn, Tổng CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam (PVS) sẽ ít chịu ảnh hưởng của giá dầu vì lĩnh vực hoạt động đa dạng (tàu, cảng, kho nổi, cơ khí dầu khí…). MBS cho rằng động lực tăng giá của PVS đến từ tiềm năng của hoạt động M&C dầu khí (Lô B - Ô Môn, Lạc Đà Vàng, Sư Tử Trắng giai đoạn 2, các dự án tại Trung Đông, Qatar,...) và điện gió ngoài khơi. Các thông tin liên quan đến tiến độ dự án Lô B - Ô Môn sẽ là động lực chính cho giá cổ phiếu trong ngắn hạn (VD: trúng thầu EPCI#1 ngay khi chưa có FID).

Trong đó, việc tăng giá dầu thô được kỳ vọng sẽ giúp: (1) tăng giá thuê ngày FSO/FPSO của PVS và (2) là động lực triển khai các dự án thượng nguồn dầu khí, tăng cơ hội cho PVS. Lợi nhuận ròng dự báo tăng 18,6%/23,4% svck trong giai đoạn 2023-2024.

Ở trung nguồn, có PV GAS (GAS) chuyên thu gom khí tại các mỏ và phân phối lại cho các doanh nghiệp khác trên thị trường. MBS duy trì quan điểm tích cực với GAS khi: (1) giá bán khí duy trì tích cực nhờ giá dầu, (2) đóng vai trò quan trọng trong cung cấp LNG cho các nhà máy điện khí và (3) dự án khí điện Lô B - Ô Môn đang có những tiến triển tích cực, đây là nguồn khí đầu vào lớn của GAS từ sau năm 2027. Ngoài ra, GAS cũng là đơn vị đóng vai trò quan trọng trong xu hướng chuyển dịch sang điện khí LNG của Việt Nam.

Mảng vận tải dầu của PVTrans (PVT) cũng được dự báo hưởng lợi nhờ chênh lệch cung-cầu vận tải dầu thế giới (hải trình và khối lượng tăng với tốc độ nhanh hơn đội tàu và tốc độ di chuyển). PVT cũng đang triển khai mở rộng đội tàu nhanh hơn dự kiến với kế hoạch đầy tham vọng (85 tàu vào năm 2025).

Việc tăng giá dầu thô sẽ giúp giá cước vận tải tái ký của PVT tại các hợp đồng mới cao hơn dự kiến. MBS cho rằng giá dầu Brent trong quý 4/2023 ở mức trung bình 93 USD/thùng, ảnh hưởng tích cực đến việc tái ký hợp đồng vận tải dầu thô vào tháng 11/2023 sắp tới. Tuy nhiên, giá dầu tăng sẽ khiến chi phí vận chuyển của PVT gia tăng, có thể làm giảm bớt ảnh hưởng tích cực từ giá cước.

Cuối cùng, hạ nguồn có Lọc hóa Dầu Bình Sơn (BSR) là đơn vị chuyên tiếp nhận, quản lý, vận hành sản xuất kinh doanh Nhà máy lọc dầu Dung Quất. BSR có thể ghi nhận kết quả kinh doanh tốt trong quý 4/2023 khi: (1) Nhu cầu tiêu thụ xăng máy bay tăng trưởng tốt, (2) Crack spread xăng và diesel tại châu Á có thể tiếp tục duy trì ở mức cao theo đà tăng của các loại dầu thành phẩm, (3) Hoãn bảo dưỡng NMLD Dung Quất sang đầu năm 2024.

Việc crack spread tham chiếu tăng nhờ khan hiếm nguồn cung sản phẩm dầu tại châu Á sẽ giúp kết quả kinh doanh của BSR trong nửa cuối năm 2023 tích cực hơn so với nửa đầu năm. Tuy nhiên, giá dầu thô tăng sẽ khiến chi phí giá vốn của BSR tăng, có thể ảnh hưởng tới biên lợi nhuận gộp nếu giá bán các sản phẩm dầu không kịp thời điều chỉnh. MBS dự phóng lợi nhuận sau thuế của BSR trong năm 2023 và 2024 sẽ lần lượt giảm 50% so với cùng kỳ (từ mức nền cao của năm 2022) và giảm 10% (thực hiện bảo dưỡng nhà máy lọc dầu).

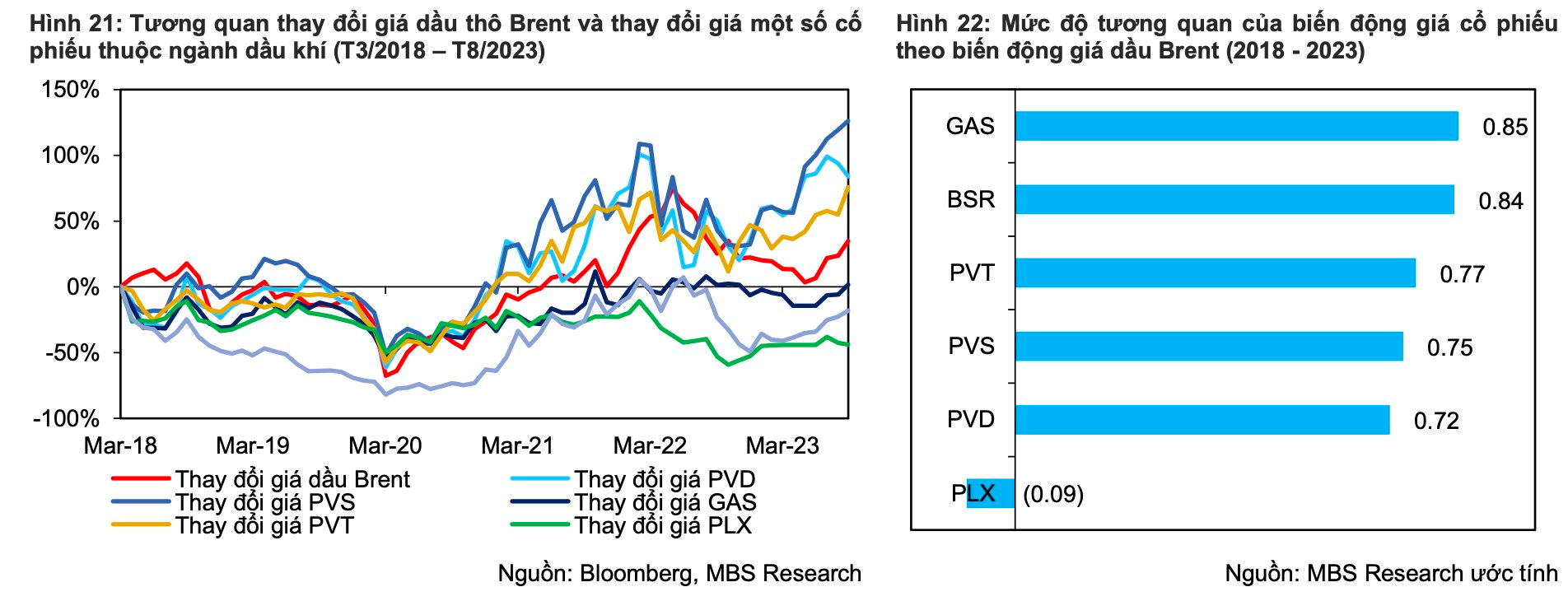

Tựu chung, MBS cho rằng các cổ phiếu ngành dầu khí sẽ có triển vọng tươi sáng trong năm 2024 nhờ sự hỗ trợ của đà tăng giá dầu Brent, bên cạnh các thông tin về tiến triển trong tiến độ chuỗi dự án Lô B – Ô Môn.

Nhịp sống thị trường

CÙNG CHUYÊN MỤC

FPT Shop chính thức mở bán độc quyền HONOR MAGIC V3 tại hệ thống cửa hàng

19:30 , 14/12/2024