NCB hoạt động ra sao trước khi có Chủ tịch mới

Tốc độ tăng tiền gửi cao hơn cho vay khách hàng, trong khi lợi nhuận mỗi năm chỉ vài chục tỷ đồng do phải trích chi phí theo đề án tái cơ cấu. Khó khăn trong tăng vốn là một phần nguyên nhân khiến ngân hàng chưa thể đẩy mạnh hoạt động kinh doanh.

- 20-07-2021Ngân hàng NCB công bố kết quả kinh doanh khả quan trong quý 2/2021

- 07-07-2021NCB được Ngân hàng Nhà nước chấp thuận tăng vốn thêm 1.500 tỷ đồng

Tại phiên họp cổ đông bất thường vừa qua, cổ đông nhất trí bầu bà Bùi Thị Thanh Hương và bà Trương Lệ Hiền vào thành viên HĐQT, nâng số lượng lên 5 thành viên, bên cạnh các nhân sự khác là ông Nguyễn Tiến Dũng, ông Phạm Thế Hiệp, ông Kido Tamaki. HĐQT cũng đã họp bầu bà Bùi Thị Thanh Hương vào vị trí Chủ tịch HĐQT. Ông Nguyễn Tiến Dũng đảm nhận vai trò Phó Chủ tịch HĐQT. Sự thay đổi vị trí đứng đầu liệu có thể giúp NCB đột phá sau thời gian tái cấu trúc.

Lợi nhuận vài chục tỷ mỗi năm, tiền gửi vượt cho vay

Theo BCTC hợp nhất quý II, NCB ( HNX: NVB ) ghi nhận thu nhập lãi thuần 253,8 tỷ đồng, tăng 4% so với cùng kỳ 2020. Lãi thuần từ hoạt động dịch vụ tăng 5,7 lần lên 76,5 tỷ đồng, trong khi lãi từ chứng khoán đầu tư giảm 72% xuống 13,3 tỷ đồng.

Tổng thu nhập hoạt động trong kỳ tăng gần 8% lên 334 tỷ đồng. Sau khi trừ chi phí 222 tỷ đồng, tăng 21%, ngân hàng lãi trước trích lập 112 tỷ đồng, giảm 10% so với quý II/2020. Tuy nhiên, chi phí dự phòng giảm 13% xuống 13,3 tỷ đồng và không cần chi các khoản xử lý theo đề án tái cáu trúc, giúp NCB có lãi sau thuế 79 tỷ đồng, gấp hơn 10 lần cùng kỳ. Lũy kế 6 tháng, ngân hàng lãi sau thuế 100,6 tỷ đồng, tăng 4,5 lần so với nửa đầu năm 2020, cao nhất từ năm 2011.

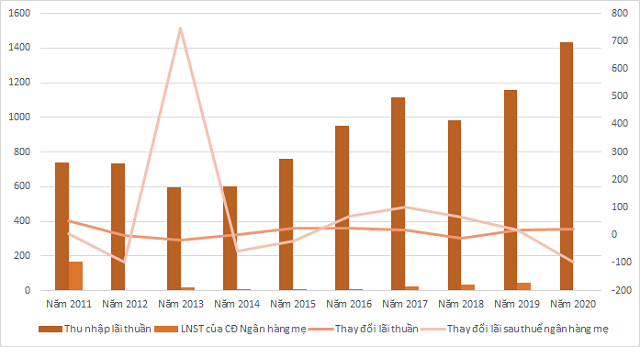

Năm 2020, ngân hàng báo lãi sau thuế chỉ 1,2 tỷ đồng, giảm 97% so với năm 2019 do phải dành hơn 800 tỷ đồng xử lý theo đề án tái cấu trúc của Ngân hàng Nhà nước (NHNN). Những năm trước đó, lãi trước thuế của ngân hàng này dao động vài chục tỷ đồng vì cùng nguyên nhân.

KQKD của NCB từ năm 2011 đến nay. Nguồn: BCTC.

NCB, tiền thân là NaviBank từng là một trong 9 tổ chức tín dụng yếu kém phải tái cơ cấu theo yêu cầu của Ngân hàng Nhà nước từ năm 2011. NCB, cùng TPBank cũng là 2 đơn vị được chấp thuận đề án tái cấu trúc bằng nguồn lực bản thân.

Tháng 4/2013, ngân hàng này công bố sẽ tập trung tái cấu trúc cơ cấu cổ đông, đa dạng hóa sở hữu, thay đổi chiến lược hoạt động, mô hình tổ chức, quản trị, kinh doanh, quản trị rủi ro. Đồng thời, nhà băng cũng sẽ tiến hành tái cơ cấu nguồn vốn, tài sản và cơ cấu doanh thu chi phí.

Năm 2014, NCB đổi tên như hiện tại và chuyển trụ sở từ TP HCM ra Hà Nội. Đồng thời, HĐQT cũng có sự thay đổi khi bầu 3 thành viên gồm ông Vũ Hồng Nam, bà Nguyễn Thị Mai và ông Mukesh Lalitshanker thay thế cho các thành viên từ nhiệm là gồm ông Đặng Thành Tâm, ông Lê Công Trí, ông Nguyễn Quốc Khánh và ông Nguyễn Tri H. Bà Trần Hải Anh, vợ Chủ tịch HĐQT Gami Group Nguyễn Tiến Dũng, giữ chức vụ Tổng giám đốc và cuối năm 2016 được bổ nhiệm làm Chủ tịch HĐQT.

Tháng 11/2017, ngân hàng tổ chức họp bất thường, cổ đông đã thông qua bầu bổ sung 3 thành viên vào HĐQT, trong đó có ông Nguyễn Tiến Dũng và được bầu giữ chức Chủ tịch HĐQT trong suốt 5 năm.

Đến vừa qua, bà Bùi Thị Thanh Hương, CEO Sun Group, nguyên Phó Tổng giám đốc TPBank được bầu vào HĐQT và giữ Chủ tịch HĐQT, thay cho ông Nguyễn Tiến Dũng đảm nhận vai trò Phó Chủ tịch HĐQT.

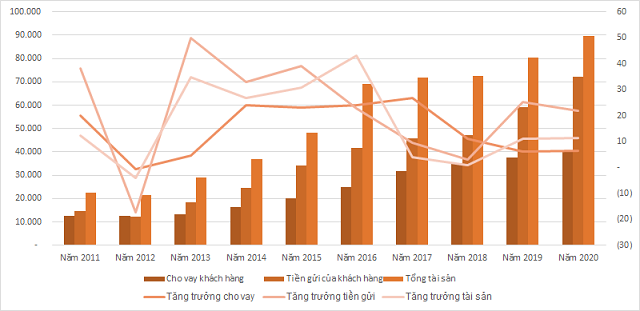

Trong suốt giai đoạn tái cấu trúc, cơ cấu tài sản của ngân hàng vẫn tăng trưởng, tuy nhiên chưa sự đột phá. NCB vẫn là ngân hàng nằm trong nhóm dưới của hệ thống về quy mô.

Tổng tài sản đến cuối tháng 6 ở mức 83.970 tỷ đồng, giảm 6% so với đầu năm. Đến cuối năm 2020, chỉ tiêu này chỉ gấp 4 lần so với cuối năm 2011, trong khi một ngân hàng cũng tự tái cơ cấu khác - TPBank tăng 9 lần.

Cho vay khách hàng NCB tới 30/6 quanh 41.740 tỷ đồng, tăng 3,5% so với đầu năm và gấp 3 lần so với cuối năm 2011. Tỷ lệ nợ xấu cải thiện từ 2,9% xuống còn 1,5% vào cuối 2020 và xuống 1,48% vào cuối tháng 6 với 616 tỷ đồng.

Trong khi đó, tiền gửi khách hàng ở mức 68.904 tỷ đồng, gấp gần 5 lần so với cuối năm 2011. NCB cũng là ngân hàng duy nhất có tốc độ tăng trưởng tiền gửi cao hơn cho vay. Giá trị tiền gửi khách hàng gấp rưỡi dư nợ cho vay và liên tục nới rộng trong 10 năm qua.

Thay đổi cơ cấu tài sản NCB từ năm 2011. Nguồn: BCTC. |

Tăng vốn khó khăn

Một trong những khó khăn khiến NCB chưa thể đẩy mạnh tín dụng là vấn đề tăng vốn. Trong bối cảnh NHNN siết chặt chỉ tiêu an toàn vốn với hệ số CAR và kiểm soát tín dụng theo xếp hạng, ngân hàng cần có vốn điều lệ, vốn tự có lớn để đảm bảo cho việc mở rộng các hoạt động rủi ro.

NCB nằm trong nhóm ngân hàng có vốn điều lệ thấp nhất hệ thống chỉ quanh 4.100 tỷ đồng. Trước đó, nhà băng này duy trì ở 3.000 tỷ đồng trong gần 9 năm. Lần gần nhất, ngân hàng tăng vốn là phát hành cổ phiếu cho cán bộ công nhân viên (ESOP), tăng vốn thêm gần 1.100 tỷ đồng năm 2019.

Năm 2014, ngân hàng dự kiến tăng vốn điều lệ từ 3.010 tỷ đồng lên 4.510 tỷ đồng nhưng không thực hiện. Năm 2017, ngân hàng lại lên kế hoạch tăng vốn gấp đôi lên 6.010 tỷ đồng, và tái khởi động tìm cổ đông chiến lược. Ngân hàng cũng cho biết đã có rất nhiều định chế tài chính quốc tế quan tâm và đang bước vào giai đoạn cuối lựa chọn nhà đầu tư để đàm phán, nhưng việc tăng vốn vẫn không thể triển khai.

Năm 2018, cổ đông tiếp tục thông qua kế hoạch phát hành cổ phiếu tăng vốn điều lệ thêm 2.000 tỷ đồng, để nâng vốn điều lệ lên hơn 5.000 tỷ đồng và tìm kiếm đối tác chiến lược nước ngoài nhưng cũng chưa thực hiện.

Sau khi phát hành ESOP năm 2019, đầu năm 2020, NCB họp bất thường thông qua phương án phát hành 300 triệu cổ phiếu dự kiến tăng vốn từ 4.101 tỷ đồng lên hơn 7.000 tỷ đồng, gồm chào bán cho cổ đông hiện hữu và cán bộ công nhân viên. Tuy nhiên kế hoạch này cũng vẫn chưa triển khai.

Tại phiên họp thường niên 2021, lãnh đạo ngân hàng cho biết sẽ chào bán 150 triệu cổ phiếu cho cổ đông và sẽ tiếp tục kế hoạch tăng vốn lên hơn 7.000 tỷ đồng, đã được Ngân hàng Nhà nước phê duyệt.

Vừa qua, cổ đông đã chấp thuận phương án tăng vốn điều lệ thêm gần 37%, qua chào bán 150 triệu cổ phiếu cho cổ đông hiện hữu với giá 10.000 đồng/cp. Thời gian thực hiện trong quý III-IV. Nếu có thể tăng vốn thành công, ngân hàng được kỳ vọng có thể đẩy mạnh hoạt động tín dụng và mở rộng mảng kinh doanh khác.

NDH