Ngân hàng Nhà nước tăng lãi suất tín phiếu, hút thanh khoản mạnh nhất trong gần 15 tháng

Khối lượng tín phiếu trúng thầu trong phiên 25/6 đạt 25.000 tỷ đồng với lãi suất tăng lên 4,3%.

- 24-06-2024Ngân hàng Nhà nước có động thái mới trên thị trường tiền tệ

- 19-06-2024NHNN chính thức gia hạn Thông tư 02 về giãn nợ đến hết năm 2024

- 19-06-2024Ưu tiên thúc đẩy tăng trưởng, Chính phủ yêu cầu NHNN 'làm việc ngay' với các ngân hàng để hạ lãi suất cho vay, điều hành cung tiền hợp lý

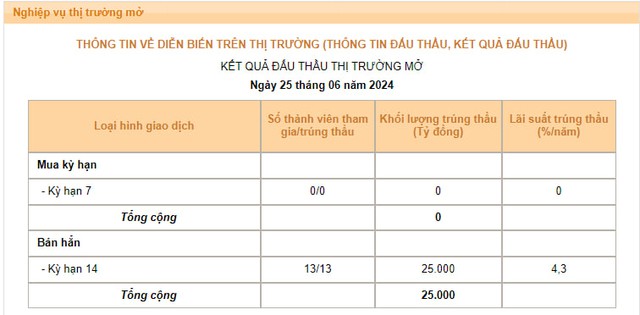

Thị trường tiền tệ phiên giao dịch hôm qua (25/6) chứng kiến diễn biến đáng chú ý khi lượng tín phiếu trúng thầu tăng vọt lên 25.000 tỷ đồng – mức cao nhất kể từ đầu tháng 3/2023, đồng thời lãi suất trúng thầu cũng được nâng lên 4,3%/năm từ mức 4,25% trong phiên trước đó.

Ở chiều ngược lại, có 3.700 tỷ đồng tín phiếu đáo hạn và không có thành viên thị trường trúng thầu trên kênh cầm cố giấy tờ có giá (OMO).

Như vậy, Ngân hàng Nhà nước (NHNN) đã hút ròng 21.300 tỷ đồng từ thị trường trong phiên hôm qua, khối lượng tín phiếu lưu hành trên thị trường tăng lên mức 127.960 tỷ đồng, và không còn khối lượng lưu hành trên kênh cầm cố.

Nguồn: SBV

Trước đó, từ phiên 21/6, NHNN đã có sự điều chỉnh trong hoạt động phát hành tín phiếu khi giảm kỳ hạn tín phiếu xuống còn 14 ngày, sau thời gian dài chào bán tín phiếu có kỳ hạn 28 ngày.

Động thái giảm kỳ hạn và tăng lãi suất trúng thầu tín phiếu của NHNN được cho là nhằm nâng cao mặt bằng lãi suất VND liên ngân hàng trong bối cảnh áp lực tỷ giá vẫn còn hiện hữu, nhất là khi lãi suất liên ngân hàng tại các kỳ hạn dưới 1 tháng giảm mạnh trong tuần trước. Bên cạnh đó, việc giảm kỳ hạn tín phiếu sẽ giúp các ngân hàng có thể chủ động hơn trong việc điều tiết thanh khoản khi giai đoạn cao điểm cuối quý đang tới gần.

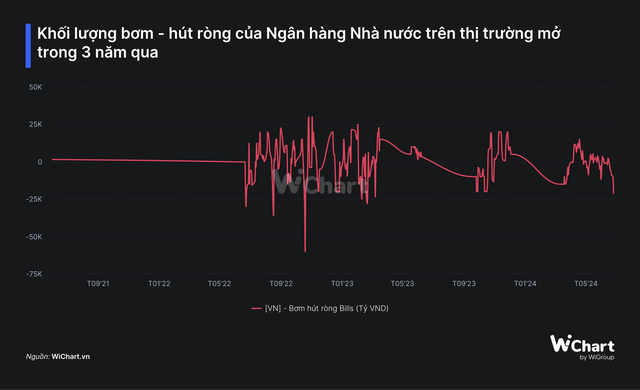

Như chúng tôi đã thông tin trước đó, từ phiên 11/3, NHNN mở lại hoạt động chào bán tín phiếu sau hơn 4 tháng tạm dừng.

Hoạt động phát hành tín phiếu gần như được Nhà điều hành duy trì liên tục trong hơn 3 tháng qua trước áp lực tỷ giá chưa có nhiều dấu hiệu hạ nhiệt, khi Fed vẫn tỏ ra khá thận trọng trong việc giảm lãi suất. Không những vậy, NHNN còn liên tục điều chỉnh tăng lãi suất trúng thầu tín phiếu nhằm tạo ra sức hấp dẫn cho công cụ hút thanh khoản tiền Đồng này. Với các ngân hàng cần nguồn hỗ trợ, NHNN sẵn sàng cho vay qua kênh OMO nhưng các nhà băng này phải chấp nhận mức lãi suất không rẻ và đã tăng lên 4,5%/năm.

Giới phân tích cho rằng, việc NHNN tăng lãi suất OMO và lãi suất tín phiếu nhằm thiết lập một mặt bằng lãi suất liên ngân hàng cao hơn, qua đó giảm áp lực lên tỷ giá và dự trữ ngoại hối.

Thực tế, trong suốt hơn 2 tháng qua, dù NHNN đã thực hiện bán ngoại tệ can thiệp song tỷ giá USD tại các ngân hàng vẫn liên tục kéo sát, thậm chí kịch trần cho phép và cao hơn giá bán can thiệp. Điều này gây ra áp lực lớn đối với dự trữ ngoại hối vốn chỉ ngấp nghé ngưỡng an toàn (3 tháng nhập khẩu) theo khuyến nghị của các tổ chức quốc tế.

Theo một số nguồn thạo tin trên thị trường liên ngân hàng, lượng ngoại tệ mà NHNN đã bán cho các ngân hàng thương mại đến nay đã đạt gần 6 tỷ USD, gần bằng số tích lũy mua được trong 2023.

CÙNG CHUYÊN MỤC

Tạo vốn mồi thúc đẩy phát triển nhà ở xã hội

20:03 , 11/12/2024