Ngành ngân hàng năm 2024: "Mây đen dần tan"

(Ảnh minh hoạ)

Dù phải đối mặt với nhiều thách thức, khó khăn, bức tranh ngành ngân hàng năm 2024 được nhận định có nhiều điểm sáng tích cực.

Đi qua một năm khó khăn

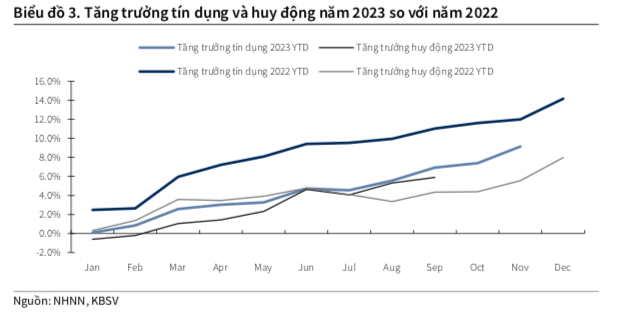

Theo báo cáo chiến lược mới công bố của Chứng khoán KB Việt Nam (KBSV), ngành ngân hàng trải qua một năm với nhiều khó khăn thách thức trong bối cảnh tăng trưởng kinh tế kém khả quan. Theo số liệu công bố từ Ngân hàng Nhà nước (SBV), tăng trưởng tín dụng toàn hệ thống tính đến giữa tháng 12/2023 đạt 9,87% và đến ngày 27/12 đạt 12,26% so với cuối năm 2022, vẫn còn cách khá xa so với mục tiêu tăng trưởng 14% của năm 2023.

Cũng trong năm 2023, SBV có tổng cộng 3 lần nới hạn mức tín dụng cho các ngân hàng. Theo KBSV, nhìn chung tình hình giải ngân trong năm 2023 tương đối chậm, nguyên nhân chủ yếu đến từ, kinh tế khó khăn khiến các hoạt động đầu tư, sản xuất kinh doanh, tiêu dùng giảm, kéo theo cầu tín dụng của doanh nghiệp, người dân giảm tương ứng.

Trong khi đó, tín dụng qua kênh bất động sản có mức tăng trưởng khiếm tốn do khó khăn của thị trường này chưa phục hồi. Ngoài ra, sự chững lại của thị trường trái phiếu cũng là lý do khiến khó khăn của ngành ngân hàng gia tăng. Bên cạnh đó, các tổ chức tài chính thận trọng trong việc giải ngân khi mức độ rủi ro của khách hàng bị đánh giá cao hơn trong bối cảnh kinh tế khó khăn.

Lợi nhuận cả năm tăng trưởng khiêm tốn do các nguồn thu đều bị ảnh hưởng, lợi nhuận trước thuế luỹ kế 9 tháng năm 2023 của cả ngành đạt 181.101 tỷ đồng, giảm 6% so với 9 tháng cùng kỳ năm ngoái. Biên lãi ròng toàn ngành giảm tương đối mạnh từ mức 3.81% cuối năm 2022 về mức 3.29% trong quý 3/2023 phản ánh chi phí vốn ở mức cao trong 3 quý đầu năm. Năm 2023, chất lượng tài sản toàn ngành suy giảm nghiêm trọng khi tỷ lệ nợ xấu và nợ xấu hình thành tăng lên ở tất cả các ngân hàng.

Tín hiệu khởi sắc sẽ xuất hiện trong năm 2024

Báo cáo của KBSV đặt kỳ vọng mặt bằng lãi suất thấp ở thời điểm cuối năm 2023 sẽ tiếp tục được duy trì trong năm sau, từ đó tạo động lực thúc đẩy tín dụng và cải thiện chi phí vốn cho các ngân hàng. Tăng trưởng tín dụng năm 2024 xoay quanh mức 12-13% trong bối cảnh triển vọng kinh tế chung chưa hồi phục quá mạnh. Động lực tăng trưởng chủ yếu sẽ đến từ mặt bằng lãi suất thấp thúc đẩy nhu cầu tín dụng để phục vụ cho hoạt động sản xuất cùng với kỳ vọng các chính sách hỗ trợ của chính phủ phát huy tác dụng , thúc đẩy nhu cầu tiêu dùng trong nước. Bên cạnh đó, yếu tố từ những vướng mắc về pháp lý trong lĩnh vực bất động sản tiếp tục được tháo gỡ, giúp thị trường này sớm đi qua giai đoạn suy thoái. Một động lực khác đến từ thị trường trái phiếu cần thêm thời gian từ 2-3 năm nữa để quay trở lại tăng trưởng mạnh như trước đây, trong khi đó kênh huy động vốn qua ngân hàng sẽ vẫn được ưu tiên.

Báo cáo này cũng đưa ra nhận định, có sự phân hoá giữa các ngân hàng tuỳ thuộc vào room tín dụng được cấp. Đơn vị này còn dự báo, biên lãi ròng của cả ngành sẽ phục hồi trong năm 2024 dù điều kiện chung chưa thuận lợi tới mức có thể đưa con số này về mức đỉnh như năm 2022.

Đối với rủi ro ngành, KBSV lưu ý diễn biến suy yếu trong chất lượng tài sản từ giữa năm 2024 sau khi Thông tư 02 hết hiệu lực, bên cạnh rủi ro phục hồi chậm của thị trường thị trường trái phiếu và bất động sản sẽ tiếp tục ảnh hưởng đến tăng trưởng lợi nhuận của ngành.

Đánh giá chung về ngành ngân hàng, đơn vị này nhận định, ngành ngân hàng trong năm 2024 sẽ còn phải đối diện với một vài khó khăn trong thời gian tới, nhưng nhìn chung, bức tranh tổng thể của toàn ngành đã xuất hiện nhiều điểm sáng. Đáng chú ý, khi bất động sản phục hồi, một số ngân hàng sẽ được hưởng lợi và trên cơ sở đó, sẽ có mức tăng trưởng hấp dẫn.