Ngay trước thềm Đại hội cổ đông, một công ty chứng khoán bất ngờ lên kế hoạch chào bán riêng lẻ và phát hành ESOP với giá cao hơn nhiều thị giá

Nếu hoàn tất phương án chào bán riêng lẻ và phát hành ESOP, vốn điều lệ của công ty chứng khoán này sẽ tăng từ 1.463 tỷ đồng lên 2.236 tỷ đồng.

CTCP Chứng khoán APG (mã APG) vừa công bố tài liệu họp Đại hội đồng cổ đông thường niên 2023 bổ sung với nội dung đáng chú ý liên quan đến kế hoạch tăng vốn điều lệ. ĐHĐCĐ sẽ được tổ chức vào sáng ngày 15/4 tới đây.

Tại Đại hội, Chứng khoán APG sẽ trình cổ đông thông qua kế hoạch chào bán riêng lẻ 70 triệu cổ phiếu. Đối tượng là các cá nhân, tổ chức có tiềm lực tài chính vững mạnh, có nhiều kinh nghiệm trên thị trường chứng khoán; và/hoặc là cá nhân, tổ chức có quan hệ hợp tác kinh doanh, đóng góp vào quá trình hoạt động, phát triển công ty trong thời gian vừa qua hoặc tương lai.

Thời gian thực hiện dự kiến trong năm 2023 sau khi được Uỷ ban Chứng khoán Nhà nước chấp thuận. Cổ phiếu chào bán bị hạn chế chuyển nhượng 3 năm với nhà đầu tư chiến lược và 1 năm với nhà đầu tư chứng khoán chuyên nghiệp.

Giá chào bán được uỷ quyền cho HĐQT quyết định nhưng không thấp hơn 11.000 đồng/cp. Số tiền huy động vốn tối thiểu 770 tỷ đồng dự kiến được dùng để phát triển mảng tự doanh (500 tỷ), đầu tư kinh doanh các loại giấy tờ có giá ngắn hạn trên thị trường (170 tỷ) và các hoạt động đầu tư dài hạn khác (100 tỷ).

Song song, Chứng khoán APG dự kiến sẽ phát hành tối đa 7,3 triệu cổ phiếu (tương đương 5% tổng lượng cổ phiếu lưu hành) theo chương trình ESOP với giá 10.000 đồng/cp. Cổ phiếu ESOP cũng bị hạn chế chuyển nhượng trong 1 năm kể từ ngày phát hành. Thời gian triển khai dự kiến trong năm 2023.

Nếu hoàn tất phương án chào bán riêng lẻ và phát hành ESOP, vốn điều lệ của Chứng khoán APG sẽ tăng từ 1.463 tỷ đồng lên 2.236 tỷ đồng.

Trên thị trường, cổ phiếu APG đang trong nhịp điều chỉnh sau giai đoạn tăng mạnh trước đó. Kết phiên 14/4, cổ phiếu dừng ở mức 6.800 đồng/cp, gấp 2,7 lần đáy hồi giữa tháng 11 năm ngoái. Tuy nhiên, mức thị giá hiện tại vẫn thấp hơn nhiều so với giá chào bán riêng lẻ và phát hành ESOP.

Trước đó, trong tài liệu đã công bố, Chứng khoán APG dự kiến trình ĐHĐCĐ xem xét việc hủy phương án phát hành hơn 221 triệu cổ phiếu ra công chúng với giá bán không thấp hơn 11.500 đồng/cp. Ngoài ra, công ty cũng sẽ thay đổi kế hoạch phát hành cổ phiếu để chi trả cổ tức năm 2021.

Công ty cũng trình cổ đông việc thay đổi phương án sử dụng vốn của đợt phát hành hơn 73,1 triệu cp cho cổ đông hiện hữu (tỷ lệ 1:1, giá chào bán là 10.000 đồng/cp) để tăng vốn điều lệ lên 1.463 tỷ đồng, đợt chào bán kết thúc ngày 13/01/2022.

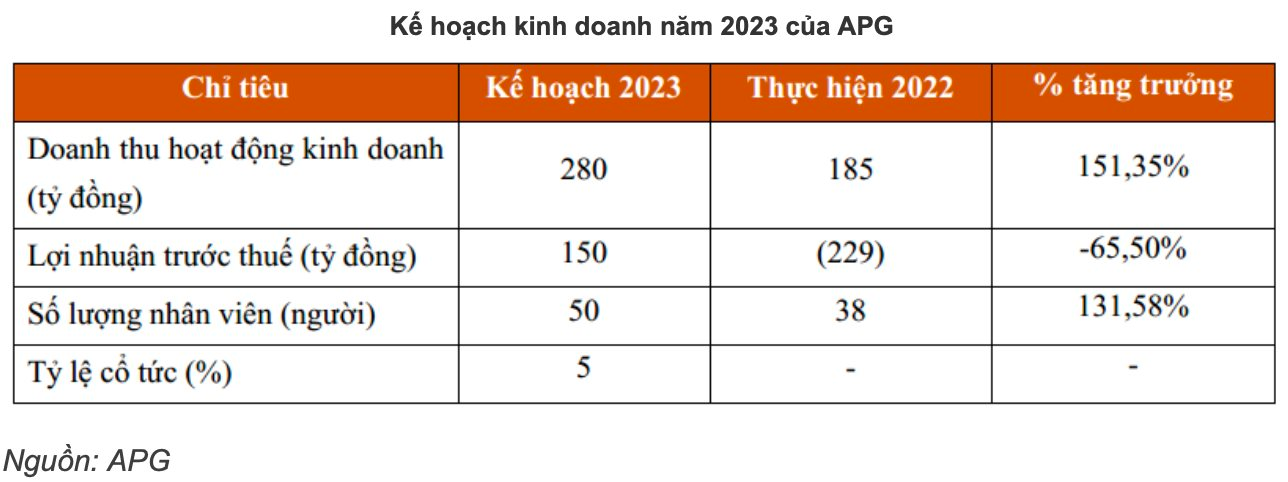

Về kế hoạch kinh doanh năm 2023, Chứng khoán APG đạt mục tiêu doanh thu đạt 280 tỷ đồng, tăng hơn 51% so với thực hiện năm 2022. Lợi nhuận trước thuế dự kiến 150 tỷ đồng trong khi cùng kỳ năm trước lỗ 229 tỷ đồng. Công ty dựkiến sẽ không trích lập quỹ trong năm 2023 mà chi trả cổ tức bằng cổ phiếu với tỷ lệ dự kến 5%. Trong trường hợp có thay đổi kế hoạch phân phối lợi nhuận, HĐQT sẽ trình ĐHĐCĐ thường niên 2024 thông qua.

Nhịp Sống Thị Trường