Ngoài kỳ vọng áp thuế CBPG thép HRC từ Trung Quốc, yếu tố nào sẽ “mở khóa” lợi nhuận Hòa Phát?

Nhóm phân tích BSC dự báo lợi nhuận ròng của HPG sẽ đạt 12.300 tỷ đồng, tăng trưởng 80% so với cùng kỳ.

Thuế CBPG đối với thép HRC kỳ vọng có hiệu lực từ quý 2/2025

Trong báo cáo mới cập nhật, Chứng khoán BSC kỳ vọng Bộ Công thương sẽ thông qua áp thuế chống bán phá giá (CBPG) đối với thép HRC từ Trung Quốc trong quý 2.2025.

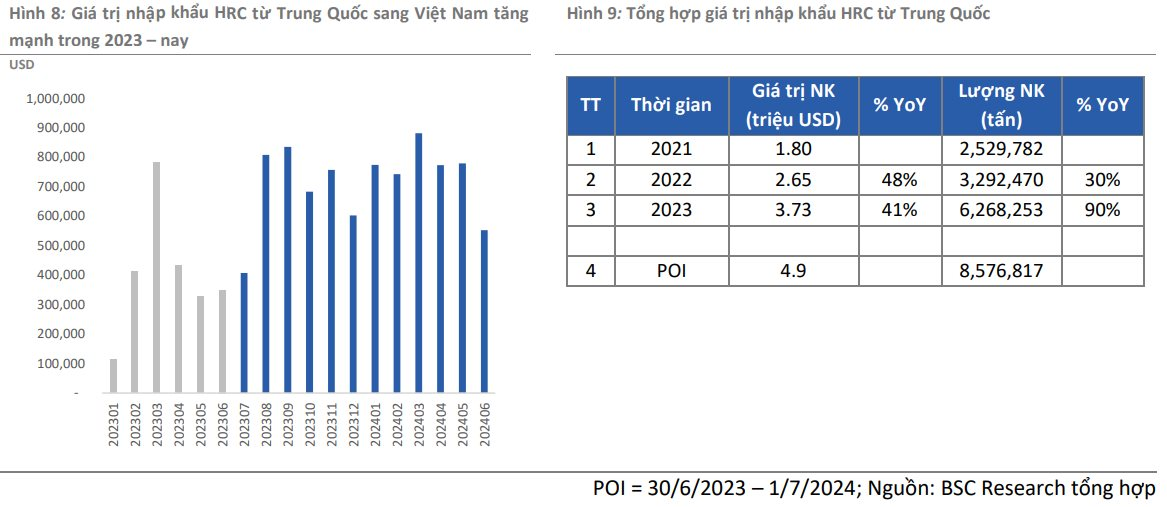

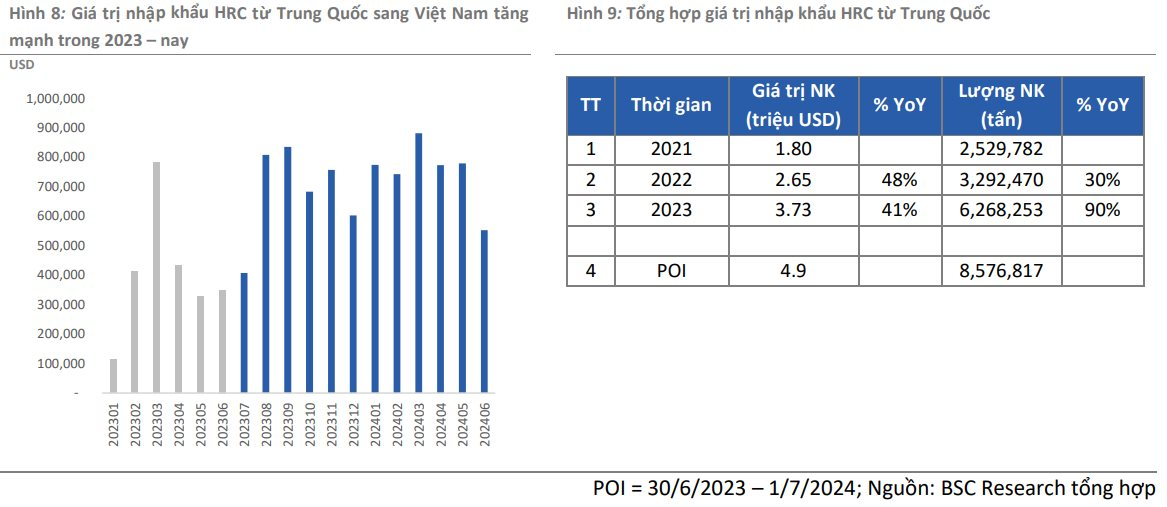

Ngày 26/7/2024, Bộ Công thương đã ban hành Quyết định số 1985/QĐ-BCT về việc điều tra áp dụng biện CBPG đối với thép cán nóng có xuất xứ từ Ấn Độ và Trung Quốc. Thời kỳ điều tra: 1/7/2023 – 30/6/2024. Biên độ CBPG đề nghị là Ấn Độ ở mức 22,27% và Trung Quốc ở mức 27,83%.

Về tính khả thi, BSC cho rằng có cơ sở để Bộ Công thương đưa ra áp thuế chống bán phá giá đối với thép cán nóng từ Trung Quốc. Dựa trên các số liệu thu thập được như sản lượng thép HRC nhập khẩu từ Trung Quốc ước tính 8 – 9 triệu tấn trong thời gian bị điều tra, gấp lần lượt 3,4 lần và 2,6 lần của năm 2021 và 2022.

Nhận định mảng HRC thiếu hụt nguồn cung, nhờ đó việc thông qua áp thuế CBPG thép HRC kỳ vọng tạo điều kiện cho Hòa Phát (HPG) lấy thêm được thị phần.

Theo ước tính của BSC, nhu cầu tiêu thụ HRC của Việt Nam vào khoảng 12-13 triệu tấn/năm, cao hơn 33% so với tổng công suất hiện tại của HPG và Formossa (9 triệu tấn/năm). Thị trường Việt Nam đang thiếu 3 – 4 triệu tấn/năm. Do đó, trong trường hợp áp thuế CBPG thép HRC từ Trung Quốc và Ấn Độ thông qua, BSC tin rằng HPG sẽ chiếm được thị phần từ HRC nhập khẩu của Trung Quốc.

3 yếu tố mở khóa tỷ suất lợi nhuận của HPG

Bên cạnh đó, Hòa Phát còn đón nhận “tin mừng” từ kỳ vọng giá thép đã tạo đáy. Theo BSC, giá thép hiện đang biến động tại cuối chu kỳ ngành thép, dự kiến tạo đáy trong ngắn và trung hạn (3-6 tháng tới).

Hồi giữa năm, Chính phủ Trung Quốc đưa ra các tiêu chuẩn chất lượng mới cho thép thanh cộng thêm việc một số quốc gia khởi xướng điều tra chống bán phá giá đối với thép Trung Quốc.

Điều này đã tạo ra một đợt xả hàng tồn kho từ đại lý, tạo áp lực giảm giá. BSC đánh giá đợt điều chỉnh này chủ yếu đến từ áp lực hàng tồn kho trong xã hội (không phải ở nhà máy), do đó mang tính điều chỉnh ngắn hạn.

“ Với việc giá thép đã tạo đáy, BSC cho rằng kết quả kinh doanh của HPG sẽ dần cải thiện trong thời gian sắp tới nhờ biên lợi nhuận gộp phục hồi trong môi trường giá thép và giá nguyên vật liệu ổn định hơn ”, báo cáo nêu rõ.

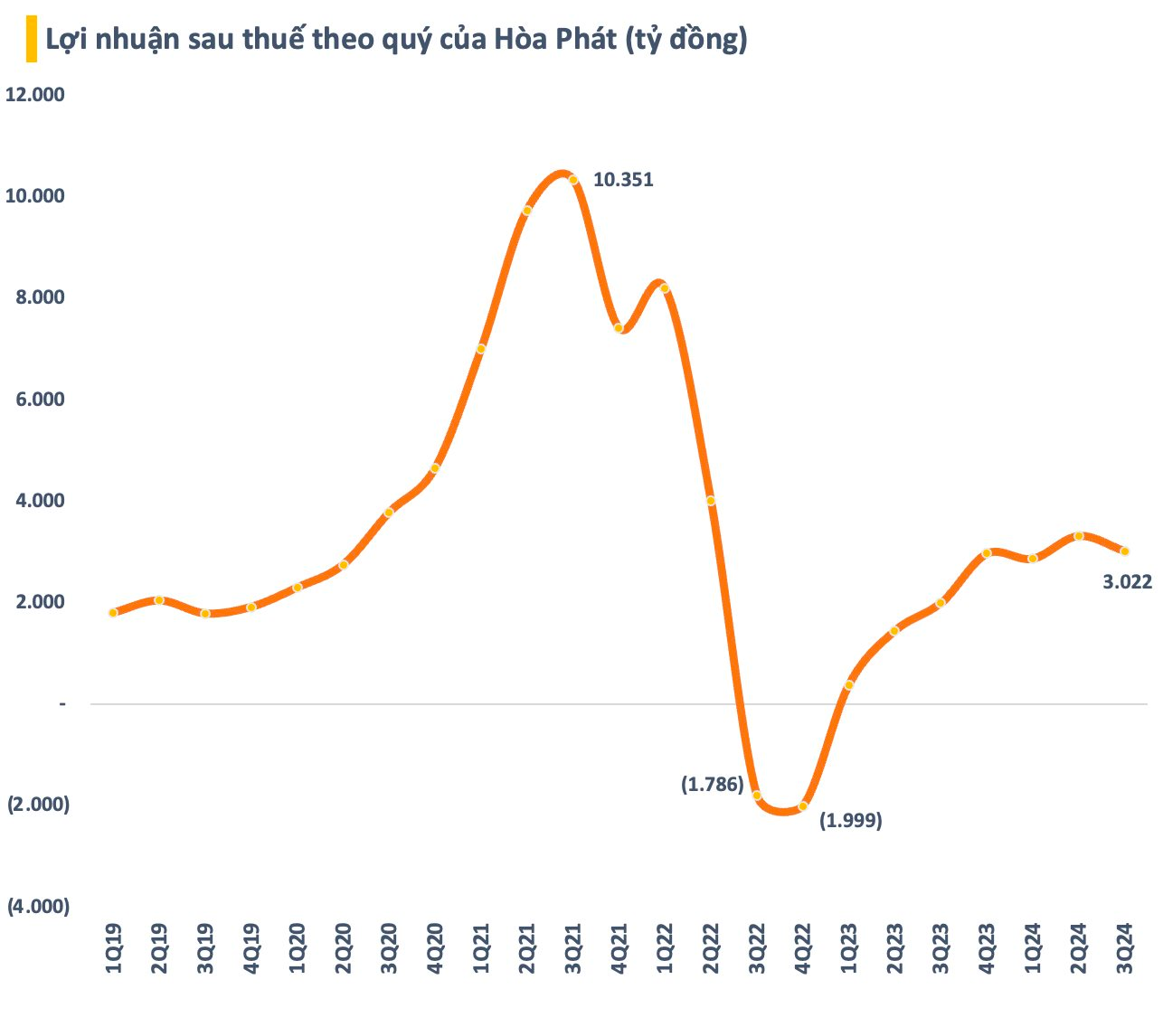

Theo nhóm phân tích BSC, HPG sẽ đẩy được sản lượng thép từ các nhà máy Dung Quất 1, Hải Dương, Hưng Yên và dự án Dung Quất 2 nhờ (1) chi phí sản xuất cạnh tranh, (2) lợi thế về hệ thống phân phối lớn, (3) Việt Nam thông qua áp thuế chống bán phá giá. Tuy nhiên, biên lợi nhuận có dấu hiệu chững lại ở mức 12% -13% từ quý 4/2023 – quý 3/2024. Khả năng mở khóa biên lợi nhuận sẽ phụ thuộc vào 3 yếu tố:

Thứ nhất , sản lượng thép nội địa phục hồi do thị trường Bất động sản nội địa Việt Nam phục hồi. Hiện tại, HPG đang đẩy 30% sản lượng thép dài qua kênh xuất khẩu. Trong trường hợp thị trường nội địa phục hồi, HPG có thể linh hoạt chuyển từ kênh xuất khẩu sang kênh nội địa vốn có biên lợi nhuận gộp cao hơn. BSC ước tính tỷ suất lợi nhuận kênh xuất khẩu là 8-9%, trong khi kênh nội địa là 18-20% trong giai đoạn bình thường.

Thứ hai , Việt Nam thông qua áp thuế chống bán phá giá thép HRC từ Trung Quốc và Ấn Độ. Hiện tại, thép HRC Việt Nam đang chịu ảnh hưởng từ tình trạng bán phá giá của Trung Quốc. Trong trường hợp thuế CBPG được thông qua, BSC cho rằng biên lợi nhuận gộp của HPG cũng được cải thiện nhờ (1) môi trường kinh doanh ít cạnh tranh hơn, (2) HPG đẩy mạnh kênh nội địa thay vì xuất khẩu.

Thứ ba , giá thép thế giới tích cực do thị trường Bất động sản Trung Quốc quay trở lại.

Dựa trên kỳ vọng sản lượng tăng 17% trong năm 2024 nhờ thị trường nội địa phục hồi, nhóm phân tích BSC dự báo doanh thu thuần của HPG năm 2024 đạt 139.664 tỷ đồng và lãi sau thuế trừ lợi ích cổ đông thiểu số đạt 12.300 tỷ đồng, lần lượt ghi nhận tăng 17% và 80% so với cùng kỳ.

Sang năm 2025, BSC dự báo HPG ghi nhận doanh thu thuần đạt 176.701 tỷ đồng và lợi nhuận sau thuế công ty mẹ đạt 16.084 tỷ đồng, tương ứng tăng trưởng lần lượt 27% và 31% so với cùng kỳ năm trước.

Lợi nhuận quý 3 tăng 51% so với cùng kỳ 2023

Về kết quả kinh doanh quý 3/2024, Hòa Phát ghi nhận doanh thu thuần gần 34.000 tỷ đồng, tăng 19% so với cùng kỳ 2023. Doanh thu luỹ kế 9 tháng đạt 105.000 tỷ đồng, tăng 23% so với cùng kỳ năm ngoái và hoàn thành 75% kế hoạch đề ra.

9 tháng năm 2024, Hòa Phát sản xuất 6,4 triệu tấn thép thô, tăng 34% so với cùng kỳ 2023. Sản lượng bán hàng thép các loại (chưa bao gồm sản phẩm ống thép, tôn mạ) đạt 6,1 triệu tấn, tăng 32%.

Trong đó, thép xây dựng, thép chất lượng cao đóng góp 3,3 triệu tấn, tăng 29%. Thép cuộn cán nóng (HRC) đạt 2,27 triệu tấn và phôi thép đạt 505.000 tấn. Đối với các sản phẩm thép hạ nguồn, Ống thép đạt 503.000 tấn, tăng 3% so với cùng kỳ 2023. Tôn Hòa Phát đạt sản lượng 344.000 tấn tăng 43% so với cùng kỳ, vượt số cả năm 2023 (329.000 tấn).

Sau khi trừ các chi phí, Hòa Phát lãi sau thuế 3.022 tỷ đồng trong quý 3, tăng 51% so với cùng kỳ năm trước . Lợi nhuận sau thuế luỹ kế 9 tháng đạt 9.210 tỷ đồng, tăng 140% so với cùng kỳ 2023 qua đó hoàn thành 92% mục tiêu đề ra. Đóng góp chính vào kết quả này là thép và các sản phẩm liên quan với 85%, tiếp đến là lĩnh vực nông nghiệp.

Nhịp sống thị trường