Những lưu ý cho người vay vốn ngân hàng để có quyền lợi tốt nhất

Mặc dù ký hợp đồng vay hàng chục trang, ràng buộc các điều kiện pháp lý chặt chẽ trong nhiều năm cũng như chuyển hết chứng từ sở hữu tài sản dành dụm cả đời cho ngân hàng quản lý… nhưng thực tế là, nhiều khách hàng ít khi đọc hết và hiểu đầy đủ về nội dung hợp đồng. Khách hàng chủ yếu tin tưởng cán bộ ngân hàng là chính chứ chưa thực sự cặn kẽ về quyền lợi và nghĩa vụ của cả bên vay và cho vay.

- 13-02-2017Ngân hàng Nhà nước giải thích vì sao hộ kinh doanh không được vay vốn ngân hàng

- 11-02-2017Bản chất việc hộ kinh doanh không được vay vốn ngân hàng

- 20-10-2016Tạo điều kiện tốt nhất cho bà con vay vốn

-

Đối với sales ngân hàng – trạng thái ‘bình thường mới’ đồng nghĩa với nhiều thay đổi mới so với bình thường. Tác nghiệp theo kiểu truyền thống có thể không còn phù hợp

-

Những đơn vị nào mà tập thể khí thế, nhân viên nhiệt tình, hiệu quả cao và động lực làm việc hào hứng... thường là do trưởng đơn vị làm tốt thường xuyên 5 trách nhiệm quản lý là: khơi gợi động lực cá nhân, khuyến khích, làm gương, kèm cặp và truyền cảm hứng.

Một số khách hàng khác giao dịch ngân hàng thường xuyên thì cẩn trọng hơn. Có tìm hiểu thông tin, so sánh giữa các ngân hàng, đánh giá các phương án và cân nhắc kỹ hơn trước khi quyết định. Tuy nhiên, khó khăn cho khách hàng là quy định mỗi nơi mỗi khác nhau, muốn so sánh giữa các sản phẩm vay từ các ngân hàng khác nhau là điều chẳng dễ.

Riêng đối với lãi suất và các khoản phí - nếu không được tư vấn tường tận, khách hàng hẳn cũng sẽ thấy bối rối. Ví dụ khi được tư vấn Lãi suất tính là trên dư nợ giảm dần hay dư nợ ban đầu. Do mỗi ngân hàng có cách công bố khác nhau, nên khách hàng nếu không để ý thì tưởng rằng được vay lãi suất rẻ nhưng sau mới biết, nếu tính trên dư nợ ban đầu thì thực ra lại cao hơn. Rồi lãi suất cố định hay thả nổi? Nếu thả nổi thì bao lâu điều chỉnh một lần? Cơ sở để điều chỉnh là gì (tham chiếu thông số thị trường hay theo quy định riêng của ngân hàng)? Tiền lãi thanh toán hàng tháng/hàng quý hay đầu kỳ/cuối kỳ?...

Yếu tố nữa cũng rất đáng lưu ý là biên độ lãi suất. Nếu chưa có đầy đủ thông tin, khách hàng có thể nhầm ngân hàng A có biên độ chỉ 3,5% thì thấp hơn 4% của ngân hàng B. Tuy nhiên biên độ mới chỉ là một tham số trong công thức lãi suất. Quan trọng hơn đó là ‘biên độ’ cộng với gì nữa? Đa số ngân hàng dùng ‘lãi suất cơ sở’ tự quy định (thường theo mức lãi suất sản phẩm huy động nào đó) – cái này rất khác nhau giữa các ngân hàng mà khách hàng rất cần được biết rõ. Vì nếu ‘lãi suất cơ sở’ của A là 8% còn của B là 7% thì cuối cùng lãi suất khoản vay thành ra 11,5% của A cao hơn 11% tương ứng của B.

Ngoài ra, khách hàng vay cũng thường bị hấp dẫn bởi các chương trình khuyến mãi với lãi suất ưu đãi rất thấp áp dụng từ 1 tháng cho đến 36 tháng – thấp hơn nhiều so với lãi suất thông thường. Tuy nhiên, bao giờ cũng vậy - các gói ưu đãi của ngân hàng đi kèm với các ràng buộc chặt chẽ mà khách hàng vay rất nên hiểu rõ, ví như: Điều kiện áp dụng? Lãi suất tính sau thời gian khuyến mãi? Quy định về bồi hoàn lại phần ưu đãi? vv...

Liên quan đến các loại phí của khoản vay thì càng rối hơn nữa, nhiều khoản mục như phí làm hồ sơ, phí thu xếp vốn, phí định giá, phí trả nợ trước hạn, phí phạt chậm trả vv… mà cách gọi tên, cách áp dụng, cách tính và cách thu ở mỗi ngân hàng cũng quy định mỗi khác. Việc so sánh sản phẩm giữa các ngân hàng, vì vậy - chẳng dễ chút nào.

Chưa kể, ngoài các yếu tố định lượng nói trên thì các yếu tố định tính khách hàng cũng nên quan tâm như thủ tục vay, chứng từ yêu cầu, thời gian xử lý, chăm sóc sau giải ngân, tính đa dạng của sản phẩm và chất lượng dịch vụ khách hàng nói chung… Vì trực quan thì thấy lãi suất niêm yết 11% của ngân hàng X hấp dẫn hơn 12% của ngân hàng Y - nhưng nếu tính toán đầy đủ các yếu tố chi phí cơ hội này thì có thể ngược lại.

Thực tế, trong giao dịch tín dụng – những khách hàng vay kinh nghiệm thường xem xét đầy đủ ‘chi phí khoản vay’ chứ không dừng lại ở ‘lãi suất khoản vay’.

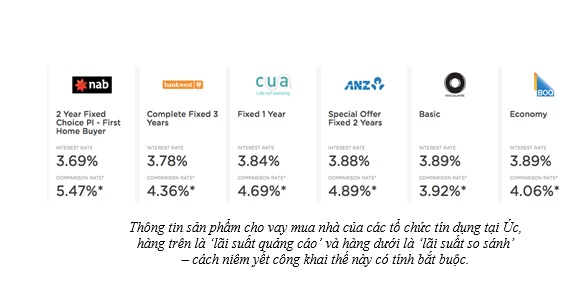

Vấn đề là, với đa số khách hàng vay – để có đầy đủ các thông tin tương ứng của các ngân hàng khác nhau trên thị trường nhằm giúp so sánh, cân nhắc và đưa ra quyết định là điều rất khó. Chính vậy, ở nhiều nước có quy định các tổ chức tín dụng phải niêm yết công khai ‘lãi suất so sánh’ (comparison rate) của sản phẩm. Ví dụ, kể từ ngày 01/07/2003 chính phủ Úc yêu cầu bên vay phải tính toán đầy đủ lãi suất ưu đãi, lãi suất thông thường, phí, phí phạt… của khoản vay thành ra ‘lãi suất so sánh’ để giúp khách hàng biết được chi phí thực của khoản vay, từ đó dễ dàng hơn trong chọn lựa sản phẩm và ngân hàng giao dịch. Hình ảnh minh hoạ kèm theo cho thấy, khi tính toán đầy đủ - lãi suất so sánh của khoản vay bao giờ cũng cao hơn lãi suất quảng cáo của ngân hàng.

Ở nước ta, Thông tư 39 của Ngân Hàng Nhà Nước (ban hành 30/12/2016) có quy định bắt buộc các tổ chức tín dụng phải cung cấp thông tin cho khách hàng (Điều 16) – đây là một bước tiến đáng kể của yêu cầu minh bạch thông tin nhằm bảo vệ khách hàng. Tuy nhiên, nếu có thêm quy định về tính toán và công bố chi phí thực của khoản vay (comparison rate) như trên nữa thì hay hơn.

Ngoài lãi suất và phí, hợp đồng tín dụng còn thể hiện các quy định rất chi tiết của sản phẩm như điều khoản thanh toán nợ gốc, lãi phát sinh, các trường hợp áp dụng chế tài hay nghĩa vụ của bên vay đối với tài sản đảm bảo vv… Bởi vậy, cũng tại Úc – khách hàng vay thường không làm việc trực tiếp với ngân hàng mà thông qua đại điện pháp lý của mình (Solictior hoặc Conveyancer) – người sẽ chịu trách nhiệm kiểm tra kỹ lưỡng các chi tiết của hợp đồng vay, đảm bảo không có những điều khoản bất lợi hoặc các nội dung chưa phù hợp với quy định chung của pháp luật. Nhờ thông qua dịch vụ pháp lý này - khách hàng yên tâm là quyền lợi của mình đã được bảo vệ trước khi đặt bút ký hợp đồng vay.