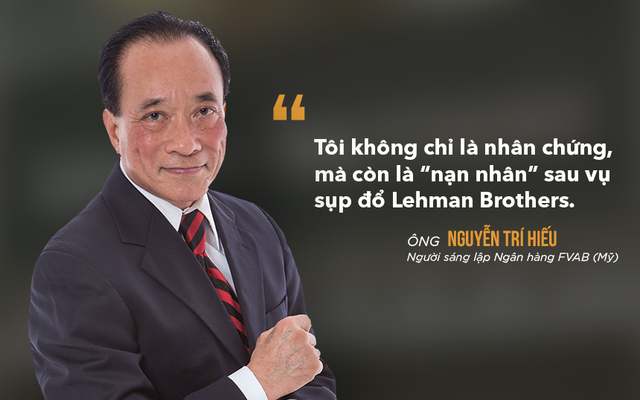

Ông Nguyễn Trí Hiếu: Tôi không chỉ là nhân chứng, còn là nạn nhân sau sự kiện Lehman Brothers

Chia sẻ với Người Đồng Hành, ông Nguyễn Trí Hiếu, người sáng lập ngân hàng FVAB tại Mỹ năm 2005 và phải đóng cửa năm 2009 hậu khủng hoảng, cho biết ông rất nhớ sự kiện Lehman Brothers bởi khi ấy, không những là nhân chứng, ông còn là nạn nhân.

- Kể về sự kiện phá sản Lehman Brothers ngày 15/9/2008, người ta nhắc nhiều đến nhiều bài học. Vậy với ông Nguyễn Trí Hiếu - người được cho là “nhân chứng lịch sử” do giai đoạn đó ông là chủ của Ngân hàng First Vietnamese American Bank (FVAB) tại Mỹ, ông nhớ gì?

- Lehman Brothers - ngân hàng đầu tư lớn nhất của Mỹ - phá sản có lẽ là sự kiện vô tiền khoáng hậu. Lần đầu tiên, một ngân hàng đầu tư lớn của Mỹ phá sản. Trước nay, người ta có khái niệm “too big to fail” (quá lớn để thất bại) nhưng với Lehman Brothers thì dường như “too big can fail” (quá lớn vẫn thất bại).

Nguyên nhân Lehman Brothers phá sản thì có nhiều, trong đó có quản trị rủi ro tín dụng không tốt. Ngân hàng này vướng vào trong những loại tín dụng đầy rủi ro, trong đó có tín dụng bất động sản.

Những khoản cho vay bất động sản dưới chuẩn được đóng gói, chứng khoán hoá và bán cho các ngân hàng đầu tư. Lehman Brothers là một trong những đơn vị mua rất nhiều gói tín dụng như vậy từ các tổ chức tài chính và đã thiệt hại rất nhiều từ những món đầu tư đó.

Ông Nguyễn Trí Hiếu nói hình ảnh nhân viên Lehman Brothers rời khỏi nơi làm việc với hộp đồ trên tay là hình ảnh thảm hại. Ảnh minh hoạ: The Times.

Hơn cả sự ngỡ ngàng, đó là thất thần

- Cảm giác của ông ra sao vào ngày 15/9/2008, khi Lehman Brothers tuyên bố phá sản?

- Cảm giác lúc đó khó diễn tả, là ngỡ ngàng. Hơn cả sự ngỡ ngàng, đó là thất thần khi mà nhìn trong tivi thấy hình ảnh các nhân viên Lehman Brothers ôm trên tay 2 - 3 thùng giấy rời khỏi ngân hàng. Họ bị sa thải khi ngân hàng đóng cửa. Đó là một hình ảnh rất thảm thương của cán bộ nhân viên làm việc tại Lehman Brothers.

Trước đó thì Lehman Brothers được xem là một trong những định chế tài chính lớn, quyền lực nhất của thế giới. Nhưng giờ thì họ phá sản, nhân viên mất việc. Sự thảm hại đó tái hiện trên các khuôn mặt của nhân viên tại ngân hàng này vào ngày 15/9/2008. Những ngày đó, tôi xem truyền hình và cảm thấy đó còn hơn cả sự kinh khủng, thất vọng.

- Nhiều nhà đầu tư chia sẻ tài sản của họ sau sự kiện Lehman Brothers sụp đổ đã bị âm nặng nề và họ ám ảnh với sự kiện đó đến tận bây giờ?

- Đúng là tại thời điểm đó, một số định chế bị thiệt hại nặng nề dẫn đến âm vốn chủ sở hữu và có nhiều định chế tài chính được xem như phá sản kỹ thuật rồi vì vốn chủ sở hữu của họ bị âm. Cho đến giờ này, hầu hết các định chế tài chính đó đã phục hồi lại rất tốt. Họ cơ cấu lại danh mục đầu tư và danh mục tín dụng.

Thứ 2 là Chính phủ Mỹ có chương trình để trợ giúp các tổ chức đó bằng cách phát hành các cổ phiếu ưu đãi. Cổ phiếu ưu đãi này được các ngân hàng phát hành và Chính phủ Mỹ mua lại, bơm một lượng tiền lớn vào ngân hàng, tổ chức tài chính, vực họ đứng dậy.

Đến khoảng năm 2011 - 2012 thì các tổ chức tài chính đó mua lại cổ phiếu từ Chính phủ, cũng có nghĩa họ đã phục hồi. Sự hỗ trợ của Chính phủ Mỹ qua việc bơm tiền vào các tổ chức tài chính đó rất hiệu quả, đã giúp các định chế tài chính, ngân hàng qua khỏi giai đoạn khó khăn.

Tuy nhiên, hậu quả của nó nhiều định chế tài chính còn để lại cho đến ngày hôm nay khi mà cái giá cổ phiếu của những định chế đó xuống rất sớm. Các định chế tài chính vẫn chịu thiệt hại nào đó, cổ đông của họ cũng phải chịu thiệt hại và nó còn lay lắt cho đến bây giờ sau 10 năm.

Cảm giác khi nghe tin Lehman Brothers phá sản được ông Nguyễn Trí Hiếu nhắc lại với những từ "kinh khủng, thất thần, ngỡ ngàng". Đồ hoạ: Liên Hương.

- Là “nhân chứng lịch sử” của sự kiện Lehman Brothers cũng như khủng hoảng tài chính 2008, ông nghĩ sao khi có người nói việc ông đóng cửa ngân hàng của mình vào năm 2009 cũng là hệ quả của câu chuyện này?

- Tôi không những là nhân chứng lịch sử mà còn là nạn nhân của khủng hoảng này.

Hàng ngày, tôi theo dõi Dow Jones Index và thấy chỉ số này rớt điểm kinh khủng, từ những cái mốc 15.000 điểm tụt xuống 7.000 điểm trong thời gian ngắn. Đó là sự sụp đổ kinh khủng của hệ thống tài chính. Thậm chí, người ta so sánh sự sụp đổ của hệ thống tài chính của Mỹ vào năm 2008 tương tự như khủng hoảng thập niên 1930 của nước này khi mà thị trường chứng khoán sụp đổ.

Thời điểm đó, mọi thứ rất khốc liệt. Chính Ngân hàng FVAB của tôi lúc đó cũng rơi vào vòng xoáy của khủng hoảng và chịu thiệt hại rất lớn. Cũng như các ngân hàng khác, FVAB cho vay bất động sản nhiều và thua lỗ rất nặng. Vì thế, không chỉ là nhân chứng, tôi còn trải qua, tham gia cuộc khủng hoảng và là nạn nhân của khủng hoảng này, sau sự đổ vỡ của Lehman Brothers.

Rất tiếc, tôi phải bán FVAB vào năm 2009 vì không qua được khó khăn. Đến năm 2011 - 2012 thì ngành tài chính, ngân hàng ở Mỹ đã phục hồi lại được. Ngay cả chính phủ cũng “có lãi” trong việc giải cứu đó nhưng hậu quả của nó vẫn còn rơi rớt đến ngày hôm nay.

Bài học để đời

- Với sự kiện Lehman Brothers, trong một câu chuyện khác thì có báo cáo nói một trong những nguyên nhân là thủ thuật kế toán che giấu tài chính được chính ngân hàng áp dụng. Người ta nhắc đến Repo 105. Ông nhìn nhận việc này như thế nào?

- Đúng là Lehman Brothers thất bại một phần cũng do các báo cáo tài chính không chuẩn xác. Cũng có thể đổ tội cho những người xây dựng ra cấu trúc của chứng khoán hóa các món bất động sản khi mà họ dường như đưa ra những công thức tính rất phức tạp. Tôi xem cũng không hiểu hết được nên hầu như chỉ người viết ra công thức đó mới hiểu cũng nên.

Có thể chính vì cứ tin vào kỹ thuật của những chuyên gia về tài chính nên mọi người đổ tiền vào tín dụng bất động sản mới dẫn đến thất bại. Và một trong những nguyên nhân đi đến thất bại của Lehman Brothers chính là là báo cáo tài chính không minh bạch, cách tính rủi ro của món chứng khoán hóa, sử dụng công thức mà không nhiều người hiểu được ấy.

Ông Nguyễn Trí Hiếu cho biết giai đoạn khủng hoảng tài chính, Lehman Brothers sụp đổ. Đồ hoạ: Liên Hương.

- Vậy theo ông, sau sự kiện Lehman Brothers thì chúng ta có thể rút ra được bài học gì?

- Bài học lớn nhất mà chúng ta rút ra được đó là bài học để đời về cho vay bất động sản. Sự sụp đổ của Lehman Brothers và khủng hoảng tài chính bắt đầu bằng việc bất động sản gặp khủng hoảng.

Giá địa ốc rơi tự do từ các bang Florida đến California làm cho giá trị các tài sản thế chấp ở ngân hàng sụt giảm một cách thảm hại. Nợ xấu phát sinh. Nhiều tổ chức kinh tế, trong đó có Lehman Brothers, phá sản, vỡ nợ. Thậm chí người dân cũng vỡ nợ, phá sản. Nhà sản xuất lớn cũng không tránh khỏi câu chuyện này.

Đó là bài học rất quý giá cho thế giới và riêng cho thị trường tài chính Mỹ. Chúng ta luôn luôn cần phải cảnh giác.

- Với cá nhân ông thì sao?

- Bài học riêng cá nhân tôi nhận được từ khủng hoảng đó là khi một nền kinh tế phát triển cực mạnh là trong đó bắt đầu manh nha của khủng hoảng.

Điều này có phần đúng theo triết học của Đông phương. Vòng tròn có âm dương, khi mà âm, màu đen bắt đầu phình ra, đến điểm cực đại thì nhú ra vòng dươi. Trong chu kỳ âm dương của suy thoái và phát triển, thì khi phát triển đến mức cực đại, trong đó bắt đầu xuất hiện khủng hoảng.

NDH.VN