Pomina vay THACO 300 tỷ đồng và thế chấp bằng 66 triệu cố phiếu POM, Chủ tịch nói: Không liên quan đến đợt tái cấu trúc

Lãnh đạo Pomina tiết lộ nhà đầu tư mới là một hệ sinh thái lớn, sẽ được công bố vào cuối tháng 4.

- 01-03-2024Chủ tịch Hawa: Xuất khẩu gỗ tháng đầu năm tăng 72,5% lên 1,5 tỷ USD, nhiều DN phục hồi 80-90% đơn hàng

- 01-03-2024Bamboo Airways nợ đối tác tại các sân bay bao nhiêu tiền trước khi thông báo tự phục vụ mặt đất tại Tân Sơn Nhất?

- 01-03-2024EVNGENCO3 tiếp nhận quản lý vận hành, sửa chữa nhà máy điện Phú Mỹ 3

Sáng ngày 1/3, CTCP Thép Pomina (mã chứng khoán: POM) tổ chức họp ĐHĐCĐ bất thường bàn về kế hoạch tái cấu trúc doanh nghiệp, trong đó nổi bật là câu chuyện về góp vốn thành lập pháp nhân mới với nhà đầu tư để làm dự án sản xuất thép theo công nghệ lò cao.

Đại diện Pomina cho biết việc hợp tác với nhà đầu tư vẫn đang đàm phán và chưa có kết quả cuối cùng. Do yếu tố bảo mật nên công ty cũng chưa thể công bố danh tính nhà đầu tư, thay vào đó việc công bố dự kiến được thực hiện trong kỳ ĐHĐCĐ thường niên vào cuối tháng 4 tới.

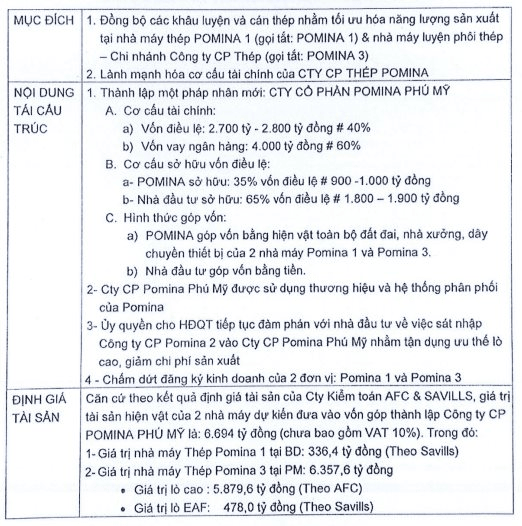

Tại đại hội, tờ trình quan trọng nhất liên quan đến việc tái cấu trúc doanh nghiệp đã được thông qua. Cụ thể, công ty sẽ thành lập một pháp nhân mới là CTCP Pomina Phú Mỹ có vốn điều lệ 2.700 – 2.800 tỷ đồng (bằng 40% vốn đầu tư cho dự án) và vốn vay ngân hàng là 4.000 tỷ đồng (chiếm 60% vốn đầu tư cho dự án).

Trong vốn điều lệ của Pomina Phú Mỹ, Công ty Pomina sẽ sở hữu 35% (tức 900 – 1.000 tỷ đồng) nhờ việc góp vốn bằng hiện vật toàn bộ đất đai, nhà xưởng, dây chuyền, thiết bị của hai nhà máy Pomina 1 và Pomina 3. Phần còn lại sẽ được nhà đầu tư góp vốn bằng tiền với giá trị khoảng 1.800 – 1.900 tỷ đồng, chiếm 65%.

Sau khi thành lập, Pomina Phú Mỹ được quyền sử dụng thương hiệu và hệ thống phân phối của Pomina. Bên cạnh đó, HĐQT sẽ tiếp tục đàm phán với nhà đầu tư về việc sát nhập công ty Pomina 2 vào Pomina Phú Mỹ nhằm tận dụng ưu thế lò cao, giảm chi phí sản xuất.

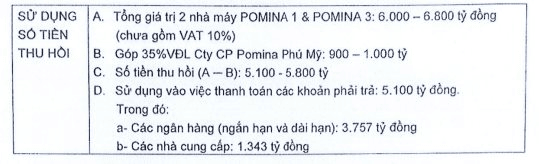

Căn cứ theo kết quả định giá tài sản của công ty Kiểm toán AFC & Savills, giá trị tài sản hiện vật của hai nhà máy Pomina 1 và Pomina 3 là gần 6.700 tỷ đồng (chưa bao gồm VAT 10%).

Như vậy, khấu trừ đi số vốn điều lệ mà Pomina góp vào pháp nhân mới (900 – 1.000 tỷ đồng), công ty sẽ thu hồi được khoảng 5.100 – 5.800 tỷ đồng. Số tiền này dự kiến được sử dụng để thanh toán nợ ngân hàng (3.757 tỷ đồng) và nợ nhà cung cấp (1.343 tỷ đồng).

Tại thời điểm cuối năm 2023, Pomina ghi nhận hơn 8.800 tỷ đồng nợ phải trả, bao gồm hơn 1.615 tỷ đồng phải trả nhà cung cấp và 6.310 tỷ đồng nợ vay tài chính. Trong đó, dư nợ ngân hàng của doanh nghiệp ở mức 5.765 tỷ đồng.

Đáng chú ý, Pomina có khoản vay 300 tỷ đồng từ công ty Đại Quang Minh (thành viên của Tập đoàn Thaco) với thời hạn trả nợ ban đầu là tháng 10/2023.

Đến ngày 31/12/2023, Pomina vẫn chưa thanh toán được khoản nợ này và ghi nhận là nợ ngắn hạn. Hình thức đảm bảo cho khoản vay trên là hơn 66 triệu cổ phiếu Pomina và toàn bộ quyền lợi phát sinh từ số cổ phiếu này như cổ tức, quyền mua...

Chia sẻ về khoản vay này, tại cuộc họp ĐHĐCĐ bất thường sáng nay, ông Đỗ Duy Thái, Chủ tịch HĐQT Pomina cho biết: "Đây là khoản vay phát sinh từ đầu năm 2023, cũng lâu rồi và không liên quan đến việc tái cấu trúc đợt này ".

Công ty phải đi theo trình tự, được ĐHĐCĐ thông qua quy trình và khung giá thì mới tiếp tục đàm phán với nhà đầu tư, hiện chưa thể công bố nhà đầu tư.

Về bản chất của phương án tái cấu trúc Pomina là số nợ phải trả “khổng lồ” – nguyên nhân chính dẫn tới khó khăn hiện tại, sẽ được chuyển lượng lớn sang pháp nhân mới cùng hai nhà máy chính. Đối tác mới, ngoài việc góp gần 2.0000 tỷ đồng tiền mặt sẽ chỉ chịu trách nhiệm tài chính đối với Pomina Phú Mỹ về khoản nợ mới, dự kiến là 4.000 tỷ đồng.

Nhịp Sống Thị Trường