SSI Resarch: Nhóm thủy điện phía Nam "sáng cửa" trong nửa cuối năm 2021, cổ phiếu kỳ vọng sinh lời hai chữ số

Trong bối cảnh giá than và khí đốt đang tăng chóng mặt, SSI Research đánh giá các công ty thủy điện sẽ có lợi thế do chi phí huy động thấp hơn hẳn điện than và điện khí. Thậm chí, điều kiện thủy văn thuận lợi cũng đang hỗ trợ thêm cho sự bứt phá về sản lượng và lợi nhuận các doanh nghiệp thủy điện.

Giá than và khí đốt đang tăng một cách kỷ lục trên thị trường thế giới nói chung, điều này tác động không nhỏ tới ngành công nghiệp điện than và điện khí. Tiêu biểu như Trung Quốc đang phải đối diện với sự thiếu hụt nguồn cung điện mà nguyên nhân một phần tới từ việc các nhà máy nhiệt điện giảm sản lượng để tránh thua lỗ khi mà giá nhiên liệu than và khí đốt cao đẩy chi phí sản xuất của các nhà máy nhiệt điện tăng.

Trong bối cảnh như vậy, các công ty thủy điện sẽ có lợi thế do giá huy động thấp hơn hẳn điện than và điện khí. Tuy nhiên, vẫn cần xét đến yếu tố sản lượng của thủy điện không ổn định và phụ thuộc vào tình hình thủy văn ở từng khu vực.

Trong báo cáo ngành mới đây, Bộ phận phân tích CTCK SSI (SSI Research) đánh giá, Thủy điện Cần Đơn (mã chứng khoán: SJD) và Thủy điện Thác Mơ (mã chứng khoán: TMP) là hai trong những công ty thủy điện ở khu vực phía Nam có điều kiện thủy văn thuận lợi, vì vậy có thể tăng mạnh sản lượng trong nửa cuối 2021 và có triển vọng lợi nhuận tích cực.

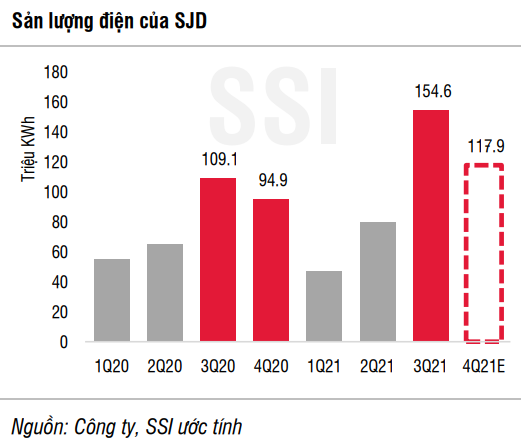

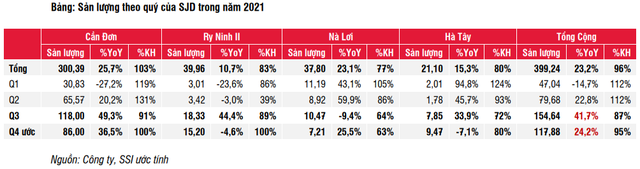

Cụ thể, tại Thủy điện Cần Đơn, sản lượng trong quý 2/2021 đạt 79,6 triệu kWh, tương ứng tăng 23% so với cùng kỳ. Nhờ vậy, doanh thu và lợi nhuận sau thuế lần lượt đạt mức tăng trưởng 19% và 33% so với quý 2/2020. Bước sang quý 3, sản lượng điện của SJD tiếp tục tăng 42% so với cùng kỳ năm trước lên mức 154,6 triệu kWh.

SSI Research đánh giá, mức tăng trưởng này của SJD trong quý 3/2021 tốt hơn nhiều so với mặt bằng chung của nhóm thuỷ điện và sản lượng điện trên toàn quốc. Do đó, SSI kỳ vọng tăng trưởng lợi nhuận sau thuế quý 3 của SJD có thể đạt hơn mức 33%.

Về kế hoạch sản lượng quý 4, SJD đặt ở mức 124,5 triệu kWh, tương ứng tăng 31% so với cùng kỳ. Theo trao đổi với công ty và theo diễn biến thuỷ văn khá thuận lợi ở khu vực phía Nam nên mức sản lượng kế hoạch như trên là rất khả quan. Nếu thận trọng giả định công ty có thể hoàn thành 95% kế hoạch quý 4 thì sản lượng ước tính có thể đạt 117,8 triệu kWh, ứng với mức tăng 24% so với quý 4/2020.

Tính chung, sản lượng điện trong 6 tháng cuối năm 2021 của SJD ước đạt 272 triệu kWh, tăng 34% so với cùng kỳ (tốt hơn nhiều với mức 5,6% so với cùng kỳ ở nửa đầu năm). Theo đó, SSI Research dự báo tăng trưởng lợi nhuận sau thuế nửa cuối năm 2021 có thể đạt 32% so với cùng kỳ năm 2020. Như vậy, sản lượng điện cả năm 2021 ước đạt khoảng 400 triệu kWh, tăng 24% so với cùng kỳ và lợi nhuận sau thuế năm 2021 ước tính là 136 tỷ đồng, tăng 34% so với cùng kỳ.

Trên thị trường, cổ phiếu SJD chốt phiên 14/10 đạt 19.750 đồng/cổ phiếu. SSI cho rằng tại mức giá này, SJD đang giao dịch với mức P/E và EV/EBITDA năm 2021 là 10x và 6,5x so với bình quân nhóm thuỷ điện lần lượt là 14x và 8x tương ứng. SSI Research khuyến nghị khả quan đối với cổ phiếu SJD với giá mục tiêu là 23.400 đồng/cổ phiếu, tương ứng mức sinh lời 25%.

Diễn biến cổ phiếu SJD 1 năm gần đây

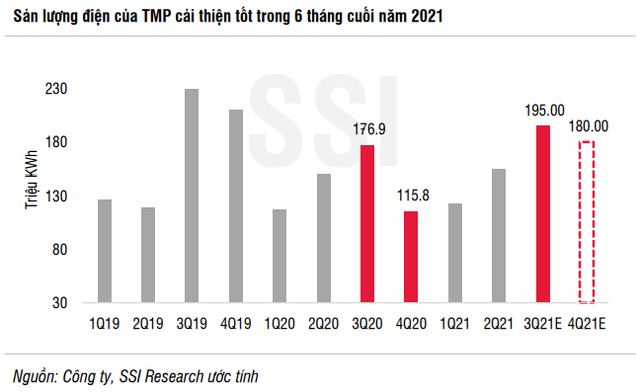

Đối với Thủy điện Thác Mơ, SSI Research ước tính lợi nhuận quý 3 sẽ tăng trưởng mạnh mẽ khi sản lượng ước tính đạt mức 195 triệu kWh, tương ứng tăng 10,3% so với cùng kỳ - tốt hơn nhiều so với mức giảm 10% của nhóm thuỷ điện trên toàn quốc. Việc TMP có sự khác biệt như vậy được SSI Research đánh giá là do thuỷ văn ở phía Nam trong quý 3 vừa qua khá thuận lợi hơn so với miền Bắc & Trung, qua đó giúp cải thiện mực nước và dung tích hữu ích ở các hồ thuỷ điện, trong đó có hồ Thác Mơ. Mực nước hồ Thác Mơ trong quý 3 vừa qua cao hơn khoảng 9 mét và dung tích cũng tăng gần 2 lần so với cùng kỳ 2020.

Trong 13 ngày đầu tháng 10, mực nước vẫn tiếp tục cao hơn khoảng 5,66 mét và dung tích tăng 43% so với cùng kỳ. Do đó, sản lượng điện trong quý 4/2021 ước tính đạt 180 triệu kWh, tương đương tăng 55% so với cùng kỳ. Cộng thêm sự đóng góp của dự án điện mặt trời 50MWp, SSI Research dự phóng lợi nhuận sau thuế quý 3 vào khoảng 60 tỷ đồng, gấp 1,7 lần so với cùng kỳ.

Mức sản lượng cả năm 2021 của TMP ước tính đạt 716 triệu kWh, tăng 28% so với cùng kỳ; qua đó dự báo lợi nhuận sau thuế năm 2021 có thể đạt 282 tỷ đồng, tương đương tăng khoảng 54% so với cùng kỳ năm 2020.

Chốt phiên 14/10, thị giá cổ phiếu TMP đạt 46.000 đồng/cổ phiếu. SSI Research định giá TMP đang giao dịch với mức P/E và EV/EBITDA năm 2021 lần lượt là 11,7x và 7,3x so với bình quân nhóm thuỷ điện lần lượt là 14x và 8x tương ứng. Báo cáo cũng đưa ra khuyến nghị khả quan đối với cổ phiếu TMP với giá mục tiêu là 53.600 đồng/cổ phiếu, tương ứng mức sinh lời 17%.

Diễn biến cổ phiếu TMP 1 năm gần đây

Doanh Nghiệp Tiếp Thị