Sự đối lập của 2 cổ phiếu bán lẻ hàng đầu Việt Nam: MWG liên tục vượt đỉnh, FRT vẫn miệt mài dò đáy

Trong khi cổ phiếu MWG liên tục chinh phục những cột mốc mới, cổ phiếu FRT hiện đang không thu hút được dòng tiền và đang ở vùng giá thấp nhất kể từ khi lền sàn chứng khoán.

Thế giới di động (MWG) và FPT Retail (FRT) là 2 nhà bán lẻ điện thoại hàng đầu Việt Nam với doanh thu hàng chục nghìn tỷ đồng mỗi năm. Với tiềm năng tăng trưởng mạnh mẽ của ngành bán lẻ, MWG hay FRT đã thu hút sự quan tâm lớn từ các quỹ ngoại như Dragon Capital, VinaCapital, PYN Elite Fund…

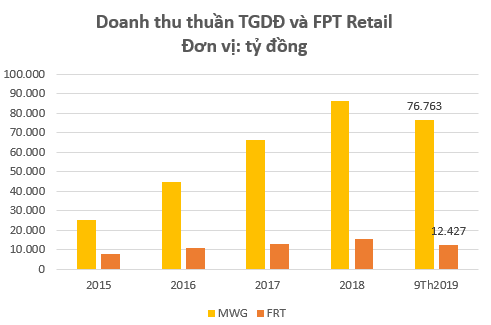

Mặc dù là 2 doanh nghiệp đầu ngành, nhưng khoảng cách về quy mô, cũng như tốc độ tăng trưởng giữa MWG và FRT là rất lớn. Theo số liệu năm 2018, doanh thu MWG lên tới 85.516 tỷ đồng (3,7 tỷ USD), gấp 5,7 lần doanh thu FRT.

Doanh thu MWG vượt trội so với FRT

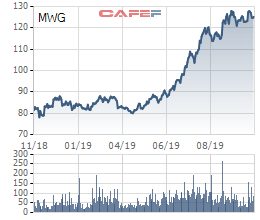

Trong 9 tháng đầu năm 2019, hoạt động kinh doanh MWG tiếp tục bứt phá mạnh với doanh thu thuần 76.763 tỷ đồng – tăng 17% và Lợi nhuận sau thuế 2.976 tỷ đồng – tăng 36% so với cùng kỳ năm trước. Với kết quả kinh doanh khả quan, cổ phiếu MWG đã thu hút sự quan tâm lớn của giới đầu tư và liên tục "phá đỉnh" trong năm 2019, bất chấp diễn biến thị trường chung không thực sự thuận lợi.

Cổ phiếu MWG liên tục "phá đỉnh"

Ở chiều ngược lại, FRT có dấu hiệu chững lại đáng kể với doanh thu thuần 9 tháng đạt 12.427 tỷ đồng – tăng 13% và Lợi nhuận sau thuế 230 tỷ đồng – tăng nhẹ 1,1% so với cùng kỳ năm trước. Cổ phiếu FRT từng một thời là "hàng hot" trên sàn OTC đã liên tục lao dốc kể từ khi lên sàn chứng khoán vào tháng 4/2018 tới nay. Thị giá FRT hiện xoay quanh mốc 40.000 đồng/cp, giảm khoảng ½ so với vùng đỉnh cách đây một năm rưỡi và đang ở vùng giá thấp nhất kể từ khi niêm yết.

Cổ phiếu FRT đang ở vùng giá thấp nhất kể từ khi lên sàn tới nay

MWG khởi đầu là một chuỗi bán điện thoại nhưng trong những năm gần đây đã mở rộng lĩnh vực kinh doanh sang các lĩnh vực khác vẫn còn (hoặc còn nhiều) dư địa tăng trưởng như điện máy (chuỗi Điện Máy Xanh), bách hóa (Bách Hóa Xanh), dược phẩm (nhà thuốc An Khang).

Việc thay đổi, mở rộng lĩnh vực kinh doanh đã giúp đà tăng trưởng của MWG duy trì tốt qua các năm, bất chấp ngành kinh doanh truyền thống là điện thoại đang dần bão hòa. Tính tới cuối tháng 9, MWG sở hữu 1.038 cửa hàng Thế giới di động, 737 cửa hàng Điện Máy Xanh và 409 cửa hàng Bách Hóa Xanh, con số đủ khiến các đối thủ cùng ngành cảm thấy e sợ.

Trong 9 tháng đầu năm, Bách Hóa Xanh dù mới chỉ mang về cho MWG 2.800 tỷ đồng doanh thu, chiếm khoảng 3% tổng doanh thu công ty nhưng có thể thấy mảng kinh doanh này đang trở thành hướng đi chủ lực mới của MWG khi mà điện thoại, điện máy khó có thể tăng trưởng mạnh như trước.

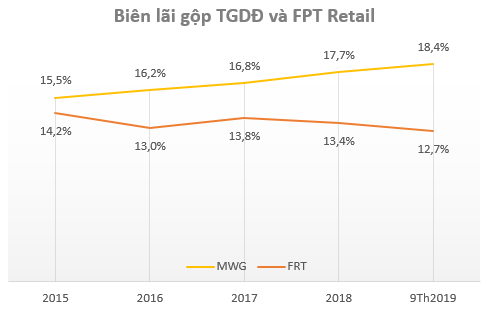

Với quy mô lớn, MWG có nhiều lợi thế hơn các đối thủ trong việc "thương lượng" mức chiết khấu với các nhà cung cấp. Bên cạnh đó, việc linh hoạt thay đổi cơ cấu sản phẩm, cửa hàng một cách tối ưu, cũng như việc ứng dụng công nghệ đã góp phần cải thiện đáng kể biên lợi nhuận của MWG.

Trong khi MWG xoay chuyển chiến lược khá nhanh thì tốc độ chuyển đổi của FRT đang diễn ra khá chậm. Nguồn thu chủ lực của FRT hiện vẫn đến từ lĩnh vực kinh doanh điện thoại (đang dần bão hòa và quy mô nhỏ hơn MWG với chỉ 584 cửa hàng). Hướng đi mới được doanh nghiệp triển khai như liên kết với Nguyễn Kim bán điện máy chưa chứng minh được hiệu quả.

Việc FRT hợp tác với Fado giúp khách hàng Việt Nam mua hàng trên Amazon góp phần thúc đẩy doanh thu Online (tăng trưởng 59,3% doanh thu Online trong 9 tháng, đạt 2.974 tỷ đồng), nhưng quy mô hiện vẫn còn khá nhỏ và khó có thể giúp doanh nghiệp cải thiện biên lợi nhuận.

Điểm sáng của FRT lúc này có lẽ đến từ chuỗi nhà thuốc Long Châu khi thị trường thuốc tại Việt Nam vẫn còn rất phân mảnh, mang lại cơ hội cho các doanh nghiệp lớn nhập cuộc.

Tính đến 9 tháng đầu năm 2019, số lượng nhà thuốc Long Châu là 50, và FRT đã hoàn tất việc ký hợp đồng nhà thêm với 20 địa điểm để mở nhà thuốc Long Châu. Vì vậy kế hoạch có 70 nhà thuốc Long Châu trong năm 2019 sẽ hoàn tất trong năm 2019.

Theo thông tin tại buổi gặp mặt nhà đầu tư mới đây, Long Châu dự kiến sẽ bùng nổ trong năm 2020 và 2021, khi số cửa hàng thuốc tăng vọt lên lần lượt là 270 và 470. Với số cửa hàng tăng mạnh, sẽ ngày càng đóng vai trò quan trọng, dự tính đem về cho FRT 500 tỷ đồng trong năm 2019 (chiếm tỷ trọng 2,8% trong cơ cấu doanh thu), 1.900 tỷ đồng trong năm 2020 (chiếm tỷ trọng 9,3%) và 4.400 tỷ đồng trong năm 2021 (chiếm tỷ trọng 18,4%).

Dù có nhiều thuận lợi, nhưng hướng đi chủ lực của FRT với chuỗi nhà thuốc Long Châu có thể sẽ gặp phải cạnh tranh từ các chuỗi nhà thuốc khác như An Khang (MWG), FinFa, Pharmacity…Bên cạnh đó, việc mở rộng chuỗi dược phẩm sẽ gặp thách thức không nhỏ từ yếu tố con người (dược sĩ có trình độ). Điều này có thể khiến giới đầu tư thận trọng hơn trong việc định giá FRT.

Trí Thức Trẻ