Tại sao FED và các ngân hàng trung ương đang mất dần sự tự tin?

Cục dữ trữ liên bang Mỹ (FED) đã trở thành một ông lớn đầy vị thế tại Phố Wall từ cách đây 10 năm. Họ từng giải cứu nền kinh tế Mỹ thoát khỏi cuộc khủng hoảng tài chính cũng như thực hiện hàng loạt chính sách nới lỏng tiền tệ để thúc đẩy kinh tế.

- 21-09-2017Fed giữ nguyên lãi suất, sẽ bắt đầu thu hẹp tài sản vào tháng 10

- 07-09-2017Phó Chủ tịch Fed đệ đơn xin từ chức

- 17-08-2017Fed chưa vội tăng lãi suất vào tháng 9 tới?

Trong cuộc họp tại thủ đô Washington cùng với Quỹ tiền tệ quốc tế (IMF), các quan chức của FED dường như mất đi sự tự tin của mình khi những mô hình kinh tế theo lý thuyết của họ không còn chính xác. Nhiều chuyên gia cũng bắt đầu nghi ngờ liệu những quan chức này có còn hiểu tác dụng của những công cụ lãi suất và tài chính của FED lên nền kinh tế nữa hay không.

Nói cách khác, những nhà điều hành chính sách tiền tệ tại Mỹ nhận ra rằng họ không còn hiểu được nền kinh tế theo bất kỳ lý thuyết nào nữa và những động thái của FED có thể gây nên những tác động không mong muốn cho thị trường.

Trước đây, những nghi ngờ về sự thao túng quyền lực của FED với nền kinh tế Mỹ đã được nêu ra nhưng chưa bao giờ tác dụng của FED lại bị nghi ngờ. Thậm chí Tổng thống Mỹ Donald Trump khi mới đắc cử cũng không muốn gây xáo trộn trong hội đồng điều hành FED và chấp nhận giữ nguyên vị trí Chủ tịch đối với bà Janet Yellen.

Cựu thống đốc ngân hàng trung ương Anh và đang là giám đốc Viện Peterson, ông Adam Posen nhận định nếu Mỹ không thể đạt được mức lạm phát như kỳ vọng trong khi mức lương không tăng trưởng thì nền chính trị của nước này khó lòng ổn định.

Tất cả chỉ vì lạm phát

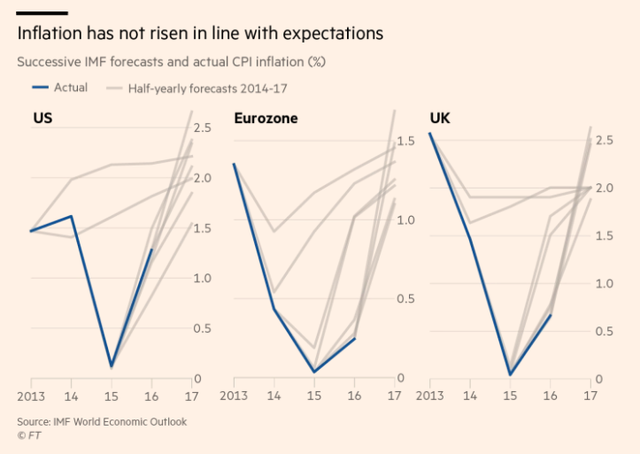

Nguyên nhân cốt lõi của tình trạng trên là tỷ lệ lạm phát, của Mỹ hay của một số nước phát triển như Nhật Bản không tăng theo các quy luật trong kinh tế học. Kể từ sau cuộc khủng hoảng năm 2008, các nhà kinh tế luôn lo lắng tình trạng giảm phát sẽ xảy ra khi chính phủ nhiều nước thực hiện nới lỏng chính sách tiền tệ nhưng tỷ lệ lạm phát không tăng. Hệ quả là dù nền kinh tế có dấu hiệu hồi phục ở nhiều nước, đặc biệt là Mỹ nhưng lạm phát lại không đạt mức mong muốn, qua đó ảnh hưởng đến các quyết định của FED và những ngân hàng trung ương khác.

Số liệu của IMF cho thấy tỷ lệ thất nghiệp tại các nền kinh tế phát triển đã hạ từ gần 9% năm 2009 xuống dưới 6% hiện nay nhưng mức tăng lương chỉ loanh quanh 2%, tạo nên những kết quả gây khó hiểu cho các nhà hoạch định chính sách.

Tồi tệ hơn, chính Chủ tịch Yellen và Thống đốc ngân hàng trung ương Anh Mark Carney cũng phải thừa nhận rằng sự chú ý thái quá cùng hiểu biết sai lầm của thị trường về mục tiêu lạm phát và các phát biểu của những cơ quan này đã khiến họ khó làm việc hơn.

Nói đơn giản hơn, kinh tế học hành vi đang ảnh hưởng lớn đến thị trường và khiến FED hay các ngân hàng trung ương trở nên bị động. Những lý thuyết trước đây về kinh tế học hiện không còn chính xác khi so sánh với thực tế.

Lạm phát thực tế và dự đoán của IMF tại Mỹ, Eurozone và Anh

Lý thuyết kinh tế học

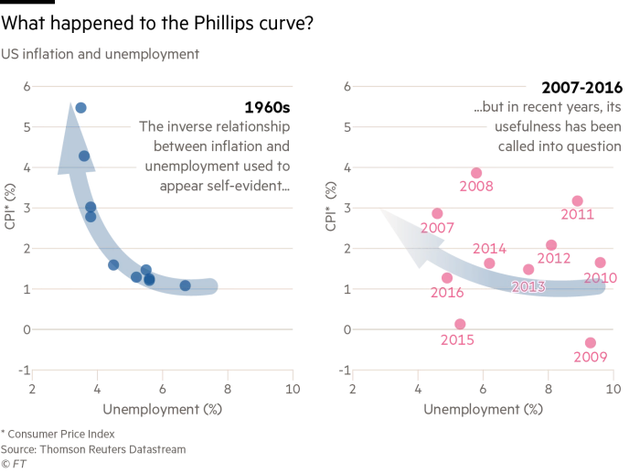

Những mô hình lý thuyết về kinh tế thường khá phức tạp, nhưng chúng có những luận điểm khá logic. Xét trên yếu tố lạm phát, các chuyên gia thường sử dụng mô hình đường cong Phillips.

Theo đó, mô hình này có thể đo lường bằng tỷ lệ thất nghiệp, tốc độ tăng trưởng hay những yếu tố khác. Tuy nhiên, lý thuyết này cho rằng nếu nền kinh tế tăng trưởng tốt, tỷ lệ thất nghiệp giảm xuống dưới ngưỡng dài hạn nhất định hoặc nếu tăng trưởng của nền kinh tế bền vững hơn mức nào đó thì tỷ lệ lạm phát sẽ đi lên.

Dựa trên quan điểm trên, nhiều ngân hàng trung ương đã định mức lạm phát mục tiêu 2% là điểm then chốt để thay đổi hoặc ra những quyết định quan trọng đối với thị trường bởi họ cho rằng đây là con số hợp lý chứng tỏ nền kinh tế đã thực sự hồi phục.

Thị trường và các nhà đầu tư cũng công nhận luận điểm này và cho rằng FED sẽ làm mọi thứ có thể để đạt mức lạm phát mục tiêu trước khi có những bước đi mới. Điểm trọng tâm của mô hình này là giữ cho nền kinh tế tăng trưởng tốt với mức lạm phát tiêu chuẩn, qua đó bình ổn thị trường đi lên bền vững.

Vai trò của các ngân hàng trung ương trong mô hình này là điều tiết lãi suất ngắn hạn. Nếu lãi suất thấp, người dân và các công ty sẽ vay mượn thêm tiền để chi tiêu và đầu tư thay vì tiết kiệm, qua đó thúc đẩy nền kinh tế cũng như làm tăng lạm phát.

Nếu lãi suất cao, nhu cầu vay tiền sẽ hạ, ngân hàng sẽ hút tiền từ thị trường trở về và giảm lạm phát.

Tuy nhiên, điều trớ trêu là FED và các ngân hàng trung ương đã làm đúng theo bài bản nhưng những gì diễn ra trên thị trường lại không theo ý muốn của họ.

Tỷ lệ thất nghiệp ở Nhật Bản đã giảm xuống mức của thập niên 1970-1980 trong khi lãi suất ở mức gần 0% và khó giảm thêm được nữa. Tại Anh, tỷ lệ thất nghiệp mặc dù không tăng kể từ năm 2010 nhưng mức tăng lương lại trì trệ ở 2%/năm.

Tại Mỹ, tỷ lệ lạm phát vẫn không đạt được như ý muốn trong khi mức tăng lương của lao động nước này khá chậm, khiến FED phải dè chừng khi quyết định có tăng lãi suất hay không.

Mối tương quan giữa lạm phát và tỷ lệ thất nghiệp hiện nay không còn giống như thập niên 1960

Rõ ràng, lý thuyết kinh tế đã tồn tại trong 30 năm qua đang gặp vấn đề khi ứng dụng trên thực tế nhưng các nhà hoạch định chính sách vẫn chưa thể đưa ra một lời giải thích nào hoàn toàn hợp lý. Tuy vậy, những ngân hàng trung ương thay vì ứng biến theo thị trường lại đang cố dùng các lý thuyết kinh tế học để giải thích cho tình hình trên và từ chối có những động thái điều chỉnh.

Chủ tịch Yellen cho rằng một số sản phẩm được tính trong tỷ lệ lạm phát đã có mức giá giảm mạnh nhờ công nghệ phát triển, khiến chỉ số này không đạt được mục tiêu mong muốn. Tương tự như vậy, Ngân hàng trung ương Châu Âu (ECB) cũng loại bỏ một số sản phẩm ra khỏi bảng tính lạm phát, đồng thời cho thấy ngành ngân hàng tại đây đã hoạt động tốt hơn trước làm lý do biện hộ cho tỷ lệ lạm phát thấp.

Bên cạnh đó, một số chuyên gia cho rằng thị trường lao động hiện nay đã thích ứng được với mức lạm phát thấp hơn trước. Ví dụ tại Anh, ngân hàng trung ương nước này (BoE) cho rằng tỷ lệ thất nghiệp ở đây năm 2013 không thể xuống dưới 7% trước khi mức lương và lạm phát tăng trở lại. Đến hiện tại, BoE cho rằng tiêu chuẩn này vào khoảng 4,5%.

Thêm nữa, việc tuyên truyền tỷ lệ lạm phát thần thánh 2% khiến nhiều doanh nghiệp và lao động tin tưởng vào chúng. Hệ quả là các doanh nghiệp không tăng lương nhanh hơn còn nhân viên không đòi thêm tiền bởi họ nghĩ rằng lạm phát chưa đạt mục tiêu, nền kinh tế chưa thực sự hồi phục hoàn toàn.

Chính Chủ tịch Mario Draghi của ECB đã phải hối thúc các công đoàn đàm phán tăng lương cho nhân viên thay vì cứ nhìn vào tỷ lệ lạm phát để khuyến khích lao động cố gắng. Ngân hàng trung ương Nhật Bản (BoJ) cũng đề nghị các công ty ngừng tăng thời gian làm thêm và nâng sản lượng thay vì tăng lương. Chính quyền Tokyo đang vô cùng lo lắng khi tỷ lệ thất nghiệp thấp nhưng mức lương và môi trường làm việc ở Nhật lại không tăng mấy, qua đó ảnh hưởng đến lạm phát.

Đã đến lúc thay đổi?

Trước tình hình đó, các chuyên gia của FED dự đoán rằng có thể tỷ lệ lạm phát tiêu chuẩn đã không còn là 2% nữa mà giảm gần 2/3 trong vòng 5 năm tới xuống 0,75% nhưng số liệu này chỉ mang tính học thuyết. Chủ tịch Yellen đã tuyên bố mức lạm phát tiêu chuẩn mới ở bất kỳ thời điểm nào đều khó dự đoán.

Hiện nay, FED và nhiều ngân hàng trung ương trên thế giới đang đứng trước ngã ba đường khi không biết liệu nền kinh tế đang cần thắt chặt hay nới lỏng chính sách tiền tệ. Càng nguy hiểm hơn, hiện họ không thể xác định được những công cụ tài chính mà mình đang có liệu có hiệu quả hay không.

Trong cuộc họp kỷ niệm của BoE vào tháng 9 vừa qua, giáo sư kinh tế Christina Romer của trường đại học California đã hối thúc các ngân hàng nên cởi mở hơn nữa trong chính sách hơn là dựa dẫm quá nhiều vào lý thuyết.

Theo bà Romer, những cuộc nghiên cứu cần được tiến hành để tìm ra liệu các học thuyết kinh tế cũ có còn thích hợp hay không và các ngân hàng trung ương cần có hành động thay đổi nếu thấy phương pháp cũ không còn chính xác.

"Tình hình hiện nay giống như người Bố lái xe chở cả gia đình lao xuống sườn dốc và nói rằng ông không chắc liệu phanh có hoạt động hay không nhưng hãy cứ tin ở ông", chuyên gia kinh tế Richard Barwell của BNP Paribas trêu đùa.

Thời Đại

CÙNG CHUYÊN MỤC