Thông tin tín dụng chưa đầy đủ, cho vay cá nhân đối mặt với nhiều rủi ro

Thông tin và dữ liệu của khách hàng đi vay hiện nay tại Việt Nam chủ yếu được tổng hợp từ các TCTD và chủ yếu là thông tin tài chính chứ chưa chú trọng thông tin phi tài chính. Đối với các khoản vay cá nhân, điều này lại càng khiến cho việc ra quyết định cho vay và quản lý rủi ro của khoản vay đó khó hơn.

Còn thiếu nhiều thông tin, dữ liệu nguồn bên ngoài

Hiện nay, thông tin đầu vào của một khoản vay đang phụ thuộc rất nhiều vào chủ quan của cán bộ tín dụng. Chính điều này cũng đã tạo nên gánh nặng và áp lực cho mỗi cán bộ tín dụng khi phải tự tìm hiểu thêm thông tin, đồng thời mất nhiều thời gian để kiểm tra tính xác thực của các thông tin này.

Mặc dù các ngân hàng đều có hệ thống chấm điểm tín dụng nội bộ riêng nhưng vẫn chưa đủ vì có những khách hàng chưa từng giao dịch với ngân hàng hoặc một lúc có quan hệ tín dụng với nhiều ngân hàng. Thế nên ngoài dữ liệu của ngân hàng mình thì dữ liệu thông tin tín dụng trên Trung tâm thông tin tín dụng Quốc gia Việt Nam (CIC) được xem là thông tin đầu vào quan trọng được các ngân hàng tham khảo trước khi đưa ra quyết định cho vay vốn.

Song dữ liệu tín dụng của CIC hiện nay vẫn phần lớn là thông tin tổng hợp được từ các ngân hàng thương mại và các tổ chức tín dụng phi ngân hàng, chưa có sự đóng góp nhiều thông tin từ các nguồn khác, đặc biệt là thông tin phi tài chính.

Trong khi đó, cho vay tiêu dùng hướng tới các đối tượng cá nhân đang tăng trưởng rất mạnh trong những năm trở lại đây với tốc độ tăng trưởng bình quân trên 30%/năm. Đặc biệt trong đó là cho vay tín chấp không có tài sản đảm bảo có độ rủi ro rất cao thì sự quan trọng của thông tin, dữ liệu về khách hàng đặc biệt là các thông tin phi tài chính càng trở nên quan trọng hơn bao giờ hết.

Tính đến hết năm 2017, tổng số khách hàng vay được CIC cập nhật vào kho dữ liệu là trên 34,3 triệu, trong đó có trên 700.000 khách hàng doanh nghiệp và trên 33,6 triệu khách hàng cá nhân. Chưa nói đến chất lượng dữ liệu của những khách hàng này nhưng rõ ràng CIC vẫn đang còn thiếu rất nhiều dữ liệu của các pháp nhân, thể nhân khác đối với một đất nước có tới hơn 92 triệu dân.

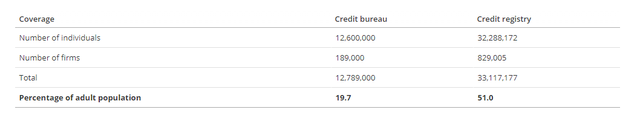

Theo đánh giá của World Bank về độ tiếp cận tín dụng tại Việt Nam, độ phủ thông tin tín dụng và độ sâu của thông tin tín dụng khá cao với chỉ số lần lượt là 7/8 và 51/100, cao hơn nhiều nước trong khu vực.

Độ phủ thông tin tín dụng của Việt Nam - Nguồn: World Bank

Điều đáng nói, tuy đạt chỉ số độ sâu thông tin tín dụng khá cao (7/8) và độ phủ nổi trội hơn so với nhiều nước trong khu vực nhưng vẫn chưa thể chủ quan bởi thông tin tín dụng vẫn chủ yếu đến từ các ngân hàng và thiếu các nguồn thông tin bên ngoài khác do các cá nhân, doanh nghiệp cung cấp. Hơn nữa, rất nhiều nước trên thế giới, độ phủ thông tin tín dụng đã đạt tới 90-100% từ lâu.

Ông Nguyễn Kim Anh, Phó Thống đốc Ngân hàng cũng từng thừa nhận sự hoàn thiện cũng như chất lượng của hệ thống thông tin – dữ liệu đang được coi như một "điểm trừ" với môi trường kinh doanh Việt Nam. Trong khi đó, thông tin tài chính doanh nghiệp có vai trò rất quan trọng trong quản trị rủi ro của hệ thống ngân hàng.

Độ "sạch" của dữ liệu đầu vào

Tại Hội thảo về Quản trị rủi ro tín dụng thương mại và đầu tư, theo ông Nguyễn Quang Thuân – Chủ tịch Hội đồng Quản trị kiêm Tổng Giám đốc Stoxplus, nhiều thông tin hiện nay còn thiếu minh bạch, dữ liệu tài chính và xếp hạn tín dụng còn hạn chế. Độ tin cậy của cơ sở dữ liệu đầu vào ở Việt Nam vẫn còn thấp do cơ sở hạ tầng nguồn dữ liệu quốc gia còn phân tán, môi trường lập báo cáo tài chính chưa hoàn thiện.

Thêm vào đó, đa số các báo cáo tài chính tại Việt Nam thường được chính doanh nghiệp tự lập ra trong quá trình hoạt động. Rất nhiều báo cáo gian lận khiến độ tin cậy thông qua các chỉ số được trình bày trên báo cáo tài chính vẫn còn rất thấp.

Tại Sở giao dịch chứng khoán TP.HCM, chỉ có khoảng 35% các doanh nghiệp niêm yết được kiểm toán bởi 4 công ty kiểm toán hàng đầu thế giới (Big 4), trong khi đó tại Sở giao dịch chứng khoán Hà Nội, tỷ lệ này chỉ khoảng 16%.

Đấy là các doanh nghiệp lớn đã niêm yết trên sàn chứng khoán, còn hàng trăm ngàn doanh nghiệp vừa và nhỏ khác nữa trên khắp cả nước thì không biết có bao nhiêu trong số đó báo cáo tài chính thực sự có chất lượng và đã được kiểm toán.

Còn đối với hoạt động cho vay tiêu dùng cá nhân, tại Hội thảo báo cáo tín dụng phục vụ hoạt động tài chính tiêu dùng, ông Lê Anh Tuấn Trưởng phòng Nghiên cứu phát triển CIC cho biết hiện nay tình trạng gian lận và đánh cắp thông tin người khác để đi vay tiêu dùng rất phổ biến, độ phủ thông tin tín dụng tại Việt Nam còn thấp khiến các tổ chức tín dụng gặp rất nhiều khó khăn khi ra quyết định cho vay.

Trong bối cảnh cho vay tín chấp nở rộ, cạnh tranh càng trở nên gay gắt khiến các tổ chức tài chính đẩy mạnh mảng kinh doanh này thì việc không có được một cơ sở, hệ thống dữ liệu đầy đủ tin cậy sẽ khiến cho các TCTD và công ty tài chính khó quản lý được những rủi ro tiềm ẩn.