Thông tư 13/2018/TT-NHNN – Đâu là các thay đổi và tác động?

Sau một thời gian chuẩn bị khá công phu, Thông tư 13/2018/TT-NHNN quy định về hệ thống kiểm soát hoạt động đã được Ngân hàng Nhà nước ban hành.

Nội dung của Thông tư này bao hàm rất nhiều lĩnh vực như Kiểm soát nội bộ, Tuân thủ, Quản lý rủi ro, Đánh giá mức độ đủ vốn (ICAAP), Kiểm toán nội bộ (“KTNB”),… với hiệu lực thi hành từ ngày 1/1/2019 (riêng quy định về đánh giá mức độ đủ vốn có hiệu lực từ ngày 1/1/2021).

Ông Phạm Đỗ Nhật Vinh, Giám đốc – Dịch vụ Tư vấn Rủi ro ngành Tài chính Ngân hàng, Công ty TNHH Thuế và Tư vấn KPMG đã có những chia sẻ thông qua các buổi tọa đàm giữa KPMG với Cơ quan quản lý, lãnh đạo cao cấp của các ngân hàng trong nước và quốc tế. Những buổi trao đổi chuyên sâu với các Giám đốc Quản lý Rủi ro (“CRO”), lãnh đạo KTNB, các chuyên gia ngành, những băn khoăn về phương thức triển khai, nguồn lực tài chính và nhân sự cần có,…đã được các bên chia sẻ thẳng thắn. Tuy nhiên, điều quan trọng không kém, thậm chí còn quan trọng hơn được đặt ra, đó là các tác động, thay đổi nào sẽ diễn ra trong vài năm tới và sự thay đổi này sẽ định hình, điều chỉnh hoạt động kinh doanh ngân hàng như thế nào.

Thông qua bài viết, chúng tôi xin gửi lời cám ơn sự chia sẻ từ góc nhìn thực tiễn của các ngân hàng. Dựa trên các quan điểm này cùng với hiểu biết sâu sắc trong ngành và những nghiên cứu của KPMG, bài viết xin được đưa ra một số nhìn nhận về những thay đổi có thể diễn ra trong thời gian tới.

Áp lực tăng vốn sẽ vẫn là mối quan tâm hàng đầu

Áp lực tăng vốn chủ sở hữu đã được nhìn thấy trong thời gian gần đây khi ngày hiệu lực của Thông tư 41/2016/TT-NHNN sắp đến gần (1/1/2020). Xu hướng này chắc chắn sẽ tiếp tục được nhìn thấy trong một vài năm tới khi ngoài việc đáp ứng các yêu cầu của Thông tư số 41/2016/TT-NHNN, các ngân hàng tiếp tục cần thêm vốn để bù đắp cho những rủi ro trọng yếu mà thường chúng ta nói đến là rủi ro của Trụ cột II. Khi kết hợp với các yêu cầu an toàn vốn sau khi thực hiện kiểm tra sức chịu đựng (capital stress test), nhu cầu tăng vốn nhằm đảm bảo tỷ lệ tối thiểu 8% là lý do chủ yếu đẩy nhanh kế hoạch tăng vốn của các ngân hàng.

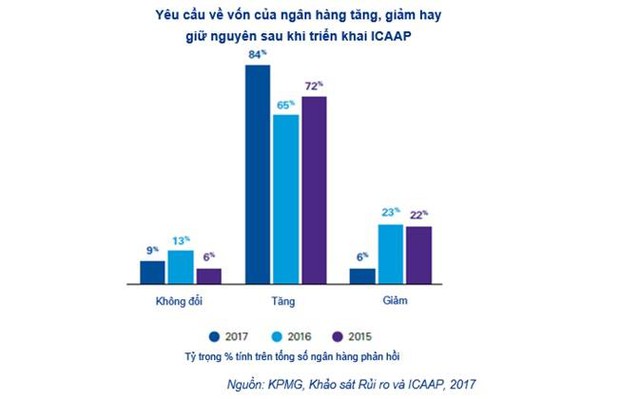

Dự đoán này cũng phù hợp với các kết quả khảo sát toàn cầu của KPMG. Trong một báo cáo gần đây, khi thực hiện khảo sát về yêu cầu vốn của KPMG, hằng năm phần lớn các ngân hàng đều nhận thấy yêu cầu về vốn cần tăng lên sau mỗi lần rà soát định kỳ chương trình an toàn vốn nội bộ (ICAAP) (Hình 1).

Trên thực tế, phần vốn dành cho Trụ cột II ở một số ngân hàng trong khu vực và thế giới có thể chiếm từ 16% đến hơn 20% cơ cấu vốn và chiếm tỷ trọng nhiều hơn tổng phần vốn dành cho rủi ro hoạt động và rủi ro thị trường. Do đó, để duy trì một tỷ lệ an toàn vốn hợp lý, việc tăng vốn sẽ là khó tránh khỏi đối với các ngân hàng có mức đệm an toàn vốn còn đang mỏng.

Thay đổi căn bản nền tảng quản trị ngân hàng, đảm bảo cơ chế “kiểm tra và cân đối” được thực thi

Quản trị công ty nói chung và quản trị ngân hàng nói riêng là rất cần thiết để xây dựng và duy trì sự tín nhiệm và lòng tin của công chúng đối với hệ thống ngân hàng. Trong 5 năm vừa qua, chúng ta cũng chứng kiến những “sự cố” nghiêm trọng trong ngành đã gây ra những hệ lụy và tổn thất lớn đòi hỏi nhiều thời gian và chi phí khắc phục. Những hệ lụy này hoàn toàn có thể khiến thị trường mất niềm tin vào hệ thống và có thể châm ngòi cho việc rút tiền hàng loạt cũng như nguy cơ mất khả năng thanh toán và tê liệt hệ thống. Tình trạng sở hữu chéo, nhập nhằng giữa chức năng giám sát và điều hành là những tác nhân gây ra sự sụp đổ này. Nói cách khác, cơ chế kiểm tra và cân đối (check and balance) đã bị suy giảm và không vận hành trong tổ chức.

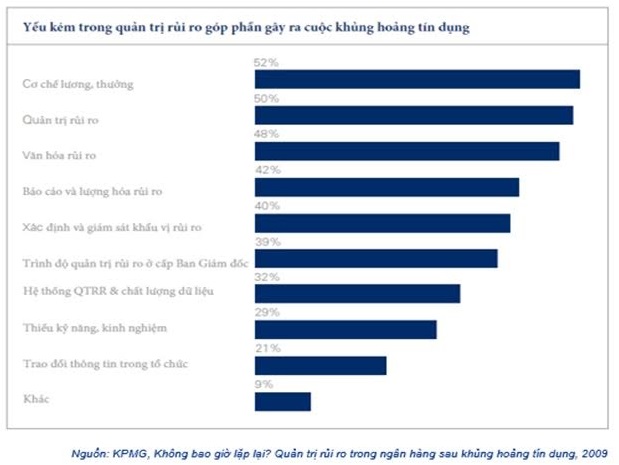

Trong cuộc điều tra sau cuộc khủng hoảng tín dụng toàn cầu, đa số các CRO, chuyên gia về rủi ro và các nhà quản lý cấp cao thừa nhận rằng sự yếu kém trong quản trị rủi ro góp phần gây ra khủng hoảng tín dụng (Hình 2).

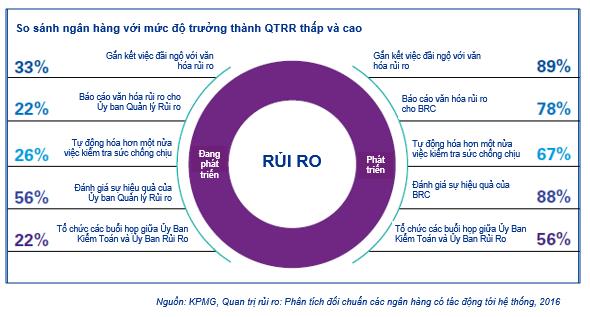

Gần 10 năm sau dó, một nghiên cứu tương tự của KPMG với các ngân hàng có tầm quan trọng cấp hệ thống (SIBs) cũng chỉ ra rằng: các ngân hàng với trình độ phát triển cao thường xuyên có các đánh giá chính thức về hiệu quả hoạt động của Ủy ban Quản lý Rủi ro (“UBQLRR”), các báo cáo về văn hóa rủi ro đều được đệ trình lên UBQLRR; mối quan hệ giữa văn hóa rủi ro và chính sách lương thưởng đãi ngộ được gắn kết hợp lý; việc hợp tác và chia sẻ thông tin giữa KTNB và QTRR diễn ra thường xuyên hơn (Hình 3).

Hầu hết các vấn đề này đã được quy định trong Thông tư 13 với thông điệp chính là thúc đẩy một nền quản trị doanh nghiệp lành mạnh, giảm thiểu tối đa các xung đột lợi ích. Các ủy ban trực thuộc HĐQT và các hội đồng thuộc Ban điều hành cần được xác lập rõ chức năng, nhiệm vụ và các tuyến báo cáo.

Trong các năm tới đây, để đảm bảo đáp ứng yêu cầu của Thông tư 13, khái niệm “hội đồng quản trị điều hành” có thể sẽ vẫn còn tồn tại nhưng mức độ ảnh hưởng sẽ giảm đi rất nhiều và dần nhường chỗ cho khuôn khổ quản trị theo chuẩn mực quốc tế. Mức độ trưởng thành của hệ thống quản trị cũng sẽ được nâng cao hơn. HĐQT tập trung thực hiện đúng vai trò quản trị và chức năng giám sát cần thiết của mình, trong khi Ban điều hành thực hiện công việc hàng ngày dưới sự giám sát của HĐQT và các UB giúp việc.

Quản trị rủi ro (“QTRR”) không đội “2 mũ”, các nhân sự cấp cao không đồng thời thực hiện 2 chức năng “quản trị” và “điều hành” là những điều kiện, nguyên tắc được đưa vào văn bản này nhằm kích hoạt cơ chế kiểm tra và cân đối trong hoạt động ngân hàng. Bên cạnh việc rà soát 2 UB và 3 HĐ được đề cập trong Thông tư, các ngân hàng đang cân nhắc xem xét cơ cấu các hội đồng, ủy ban khác như hội đồng tín dụng, hội đồng xử lý nợ cũng như mối quan hệ và tuyến báo cáo của các bộ phận trong ngân hàng đáp ứng các nguyên tắc của hệ thống kiểm soát nội bộ và mô hình ba vòng phòng vệ.

Quản lý thanh khoản, kế hoạch dự phòng thanh khoản, khuôn khổ QTRR hoạt động và Kế hoạch kinh doanh liên tục sẽ đóng vai trò quan trọng hơn

Thông tư 13 đề cập rất nhiều nguyên tắc quản lý các rủi ro chính mà ngân hàng đối mặt. Mặc dù quản lý rủi ro tín dụng vẫn là 1 cấu phần cơ bản và lớn nhất của các ngân hàng, những vấn đề liên quan đến quản lý rủi ro thanh khoản và rủi ro hoạt động vẫn sẽ được chú trọng nhiều hơn trong tương lai. Những quan sát các ngân hàng Việt Nam của KPMG cũng cho thấy xu hướng đổi mới và nâng cấp hệ thống Quản lý Tài sản có, Tài sản Nợ (ALM) cũng như kiện toàn các công cụ quản trị rủi ro hoạt động là những nội dung sẽ được đẩy mạnh trong các năm tới. Các ngân hàng ngày càng nhận thức rõ ràng hơn về vai trò và giá trị đóng góp từ việc kiểm soát rủi ro thanh khoản và việc thiết lập cơ chế đảm bảo ổn định trong trường hợp khủng hoảng.

Rủi ro hoạt động, rủi ro mô hình và bảo mật dữ liệu, kế hoạch dự phòng đảm bảo kinh doanh liên tục sẽ trở thành những ưu tiên cao hơn trong kế hoạch làm việc của CRO, đặc biệt khi ứng dụng của công nghệ, tự động hóa và ứng dụng các mô hình tính toán vào hoạt động ngân hàng ngày càng sâu rộng. Rất đáng mừng là những vấn đề như vậy đã được đưa vào Thông tư 13.

Thay đổi mối quan hệ của 3C: Hát cùng một nhịp

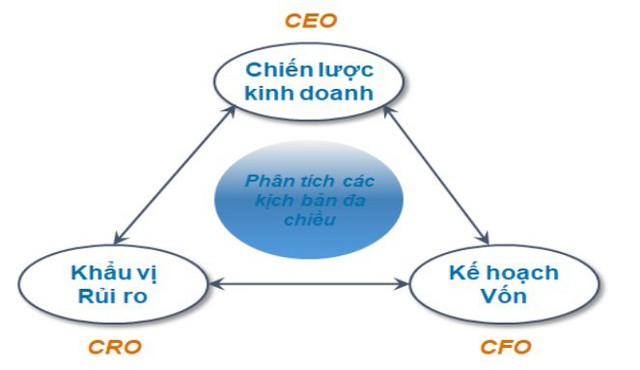

Mối quan hệ giữa CEO (“Giám đốc điều hành” đồng thời là Tổng Giám đốc), CFO (“Giám đốc Tài chính”) và CRO (“Giám đốc Quản lý Rủi ro”) sẽ tiếp tục tiến triển theo hướng tích hợp và gắn kết. “Hát cùng một nhịp” là nói đến mối quan hệ phụ thuộc qua lại và cách thức hợp tác khi xây dựng Khẩu vị rủi ro (“KVRR”), Kế hoạch vốn và kế hoạch kinh doanh của ngân hàng (Hình 4).

Các thay đổi về quy định cơ cấu quản trị, mối quan hệ giữa UBQLRR và Hội đồng ALCO, Hội đồng quản lý vốn sẽ dẫn đến thay đổi quan hệ công việc giữa Tổng giám đốc, Giám đốc tài chính và Giám đốc QTRR.

Hoạt động xây dựng Khẩu vị rủi ro (“KVRR”) hàng năm cần được lồng ghép với hoạt động lập kế hoạch kinh doanh, kế hoạch vốn đảm bảo cho 3 năm liên tiếp. Năng lực dự báo và và khả năng ứng phó trong các hoàn cảnh “What if” sẽ được chú trọng nhiều hơn nhằm đảm bảo “sức khỏe tài chính” của ngân hàng ngay cả trong các kịch bản xấu.

Vai trò của CRO không chỉ dừng ở các hoạt động truyền thống về kiểm soát tuân thủ mà sẽ đóng góp nhiều hơn vào các quyết định chiến lược của ngân hàng như sử dụng phương pháp đo lường lợi nhuận theo rủi ro (Risk Adjusted Return on Capital “RAROC” là 1 ví dụ) để đánh giá, theo dõi hiệu quả kinh doanh và các quyết định kinh doanh hàng ngày.

Trên thực tế, ngay cả khi không có Thông tư 13 thì ở các tổ chức có quy mô tương đối lớn, CRO và CFO bắt đầu nhận ra các bất cập tồn tại xuất phát từ cách thức quản trị đơn lẻ, thiếu gắn kết của hai chức năng quản trị tài chính và quản trị rủi ro. Sự rời rạc dẫn đến những lãng phí về đầu tư giải pháp, bất cập nguồn số liệu và hệ thống báo cáo….

KTNB thay đổi về chất và lượng

Mức độ trưởng thành của KTNB rõ ràng sẽ cần phải theo kịp mức độ trưởng thành của quản trị ngân hàng nói chung và quản trị rủi ro nói riêng. Mặc dù kiểm toán tuân thủ vẫn là một mục tiêu quan trọng, yêu cầu kiểm toán theo định hướng rủi ro sẽ là động lực thúc đẩy các thay đổi về chất và lượng của hoạt động KTNB.

Thay đổi trong phương pháp lập kế hoạch kiểm toán dựa trên những phân tích, đánh giá về rủi ro trọng yếu và các hoạt động quan trọng của ngân hàng sẽ là những nội dung chúng ta chứng kiến trong tương lai.

Tóm lại, theo quan điểm người viết, nếu chỉ cố gắng tuân thủ Thông tư 13 bằng cách “ticking the box” sẽ không đem lại nhiều giá trị mà bị coi là “chi phí tuân thủ”. Sẽ cần thêm thời gian để các nguyên tắc trong Thông tư 13 được vận hành, thẩm thấu vào trong các hoạt động kinh doanh của ngân hàng. Chỉ khi đó những thay đổi và tác động nêu trên sẽ thực sự đem lại hiệu quả và nâng cao hình ảnh, vị thế cạnh tranh của các ngân hàng trong tương lai.