Tiền đang chảy ngược về Ngân hàng Nhà nước

Cùng đó, lãi suất và tỷ giá đang dần trở lại điểm cân bằng sau biến động mang tính mùa vụ dịp Tết Nguyên đán.

- 19-02-2021Nét phác họa đầu tiên bức tranh kinh tế 2021 (Kỳ 3): Chú ý sức khoẻ khu vực tài chính

- 19-02-2021Việt Nam nên làm gì với tiền số ngân hàng trung ương?

- 19-02-2021Bổ sung nhiều nội dung lĩnh vực ngân hàng vào diện “Mật”

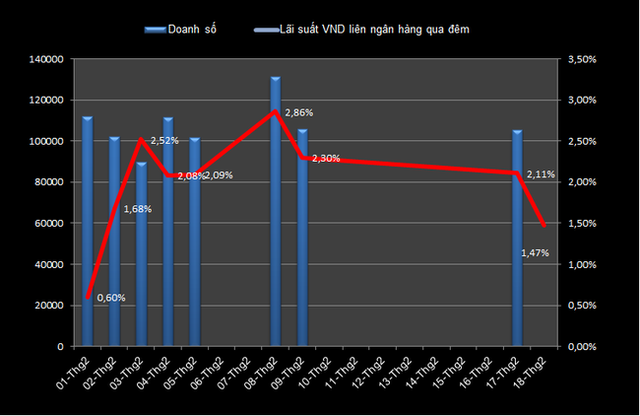

Như thông lệ, nhu cầu thanh khoản thời điểm cận Tết Nguyên đán tăng cao khiến Ngân hàng Nhà nước (NHNN) phải liên tục bơm ròng nhằm đáp ứng nhu cầu của các tổ chức tín dụng. Chỉ tính riêng trong 7 phiên giao dịch cuối cùng trước kỳ nghỉ Tết (đến hết ngày 9/2), Nhà điều hành đã tiến hành bơm ròng 35.157 tỷ đồng để hỗ trợ thanh khoản.

Trong khi đó, hoạt động vay mượn lẫn nhau giữa các nhà băng tăng cao cũng đẩy lãi suất liên ngân hàng tăng mạnh. Kết thúc phiên giao dịch ngày 9/2, lãi suất chào bình quân liên ngân hàng VND đã được đẩy lên tới 2,60% đối với kỳ hạn qua đêm. Đây là mức tăng đột biến so với mức chỉ quanh ngưỡng 0,1% được duy trì suốt một khoảng thời gian dài trước đó.

Tương tự, lãi suất liên ngân hàng đối với các khoản vay kỳ hạn dưới 1 tháng cũng tăng mạnh với kỳ hạn 1 tuần là 2,6%, 2,38% đối với kỳ hạn 2 tuần và 2,3% với kỳ hạn 1 tháng.

Dù vậy, sau khi thị trường hoạt động trở lại sau kỳ nghỉ lễ, nhu cầu thanh khoản đã không còn căng thẳng khiến lãi suất liên ngân hàng liên tục giảm mạnh. Chỉ sau hai phiên giao dịch đầu tiên, lãi suất chào bình quân liên ngân hàng VND ở kỳ hạn qua đêm chỉ còn 1,47%; kỳ hạn 1 tuần còn 1,53%; kỳ hạn 2 tuần là 1,68% và kỳ hạn 1 tháng 1,72% khi kết thúc phiên 18/2.

Trong khi đó, trên thị trường mở, NHNN tiếp tục chào thầu trên kênh cầm cố với kỳ hạn 7 ngày, lãi suất ở mức 2,5%. Tuy nhiên, cả hai phiên vừa qua đều không có phát sinh mượn vốn như trước Tết.

Và trong hai phiên trở lại giao dịch vừa qua, tiền lần lượt chảy ngược về NHNN. Ngày 17/2 có 4.850,4 tỷ đồng và ngày 18/2 có 3.000,9 tỷ đồng chảy về khi các khoản vay cầm cố trên thị trường mở (OMO) đáo hạn. Số dư lưu hành ở kênh này chỉ còn 27.306,6 tỷ đồng. Lượng phải trả này dự kiến sẽ hết vào thứ Ba tuần tới.

Với tỷ giá , thị trường đã chứng kiến đà giảm mạnh của đồng USD trước kỳ nghỉ lễ khi nguồn cung được bổ sung từ dòng kiều hối và giải ngân ngoại tệ của doanh nghiệp, cá nhân để lấy VND cho nhu cầu thanh toán và chỉ trả cận Tết. Tỷ giá liên ngân hàng từng có phiên xuyên thủng mốc 23.000 VND/USD, đóng cửa tại 22.099 VND/USD vào hôm 5/2. Dù vậy, cũng như lãi suất, tỷ giá cũng đang tìm điểm cân bằng trở lại.

Liên quan, chỉ trong một thời gian ngắn qua, NHNN liên tiếp có những điều chỉnh trong giao dịch ngoại tệ với các ngân hàng thương mại. Cụ thể, ngay từ đầu năm nay, NHNN đã đưa ra quyết định ngừng mua ngoại tệ giao ngay, thay vào đó là mua ngoại tệ kỳ hạn 6 tháng có huỷ ngang.

Đến chiều ngày 17/2, nhà điều hành tiếp tục tiến thêm một bước nữa là giảm tần suất mua can thiệp còn 1 tuần 1 lần, thay vì mua hàng ngày như trước đó. Theo giới phân tích, hành động này nhằm thúc đẩy tỷ giá thị trường diễn biến linh hoạt hơn nữa theo các yếu tố thị trường.

Mặt khác, với việc vẫn tiếp tục duy trì mua ngoại tệ dù với tần suất thưa hơn, NHNN vẫn hỗ trợ được cho thị trường ngoại tệ hoạt động ổn định, thông suốt.

BizLive

CÙNG CHUYÊN MỤC

HDBank công bố tài liệu họp ĐHĐCĐ bất thường

17:32 , 12/12/2024