Tiền đang đổ ầm ầm vào nhóm cổ phiếu chứng khoán và “của để dành” của các ông lớn

Dòng tiền len lỏi vào nhóm cổ phiếu chứng khoán, không khoa trương như nhóm bất động sản, hay không ầm ĩ như nhóm cổ phiếu nông nghiệp, nhưng nếu nhìn vào đà tăng của các cổ phiếu chứng khoán, nhà đầu tư không khỏi giật mình.

- 21-04-2017CTCK HSC lãi 95 tỷ đồng quý 1/2017, bán cổ phiếu Vietjet, mua HAG và HSG

- 20-04-2017VNDIRECT báo lãi 223 tỷ đồng trong quý 1/2017 - gấp 8 lần cùng kỳ

- 20-04-2017Lợi nhuận sau thuế quý 1/2017 của SSI (mẹ) tăng gần 64%, đạt 263 tỷ đồng

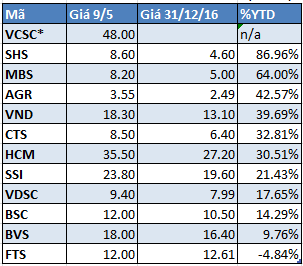

Phiên giao dịch ngày 9/5 trở nên hứng khởi hơn với sự dẫn dắt của nhóm cổ phiếu chứng khoán khi có tới 14/24 cổ phiếu tăng giá trong đó có 4 cổ phiếu tăng trần.

Thực tế cho thấy kể từ năm 2015, mặc dù thị trường khởi sắc từ 537 điểm lên 730 điểm (tăng gần 39% trong hơn 2 năm) song nhóm cổ phiếu chứng khoán hầu hết đều đi ngang hoặc có mức tăng dưới mức tăng của thị trường.

SSI, HCM trong 2 năm qua có mức tăng dưới mức tăng của VN-Index

Tuy nhiên năm 2017 lại là một câu chuyện khác.

Dòng tiền len lỏi vào nhóm cổ phiếu chứng khoán, không khoa trương như nhóm bất động sản, hay không ầm ĩ như nhóm cổ phiếu nông nghiệp, nhưng nếu nhìn vào đà tăng của các cổ phiếu chứng khoán, nhà đầu tư không khỏi giật mình.

SSI đã tăng hơn 21% từ đầu năm lên 23.800 đồng/cp, HCM, CTS tăng hơn 30%, VND tăng gần 40% và chính thức vượt đỉnh 3 năm khi chỉ cách giá trần 100 đồng trong phiên giao dịch hôm nay, đạt hơn 18.300 đồng/cp, các cổ phiếu chứng khoán thị giá thấp có mức tăng lớn hơn như SHS tăng gần 87% từ 4.600 đồng lên 8.600 đồng, MBS tăng từ 5.000 đồng lên 8.200 đồng, hay như AGR tăng 42% lên 3.500 đồng/cp, BVS tăng gần 10%, BSI của chứng khoán BSC tăng 14%, duy nhất FPTS trong nhóm cổ phiếu theo dõi giảm giá.

Hấp dẫn dòng tiền

Theo ông Nguyễn Thế Minh, Phó giám đốc kiêm Trưởng nhóm Phân tích thị trường vốn, Khối khách hàng cá nhân SSI đánh giá, có 4 lí do khiến nhóm cổ phiếu chứng khoán sẽ thu hút dòng tiền trong năm 2017 đó là việc thanh khoản thị trường tăng mạnh từ đầu năm, (ii) hàng loạt cổ phiếu vốn hóa lớn lên sàn (iii) thị trường phái sinh chính thức đi vào hoạt động từ tháng 6/2017 và cuối cùng là việc áp dụng phương pháp kế toán theo giá trị thị trường sẽ tác động tích cực lên các CTCK có nhiều khoản tự doanh như SSI, HCM, VND…

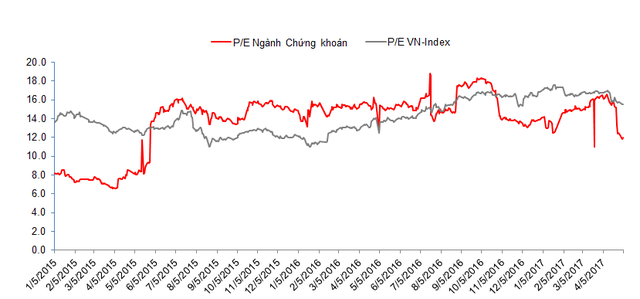

Số liệu của SSI Retail Research cho thấy PE của ngành chứng khoán vẫn thấp hơn PE chung toàn thị trường

Số liệu của NDH cho thấy tổng giá trị giao dịch trên sàn HOSE từ đầu năm 2017 tính đến hết phiên giao dịch ngày 8/5/2016 đạt 276.715,58 tỷ đồng, tăng 51,7% so với cùng kỳ năm 2016. Trong khi đó trên sàn Hà Nội, giá trị giao dịch trung bình mỗi phiên tháng 4 của HNX đạt 639 tỷ đồng/phiên (tăng 24% so với bình quân năm 2016), sàn Hose bình quân mỗi phiên giao dịch 3.900 tỷ tăng 62% bình quân năm 2016.

Miếng bánh đang dần được mở rộng ra, trong khi đó, top 10 CTCK có thị phần giao dịch lớn nhất gần như không đổi. Người ta vẫn thấy SSI nằm ở top 1 với thị phần hơn 13% trên hai sàn, HSC đạt 11,2% cả hai sàn trong năm 2016 và đặt kế hoạch tăng lên 12,3% năm 2017, VCSC, VND, BVSC trong top 5 sàn Hose, SHS, MBS, ACBS trong top 6 sàn Hà Nội.

Giao dịch môi giới là một phần, doanh thu lớn nhất các CTCK thu về là hàng nghìn tỷ đồng cho vay margin với biên lợi nhuận ròng có thể lên đến 4%.

Của để dành

Nhưng tác động lớn nhất và rõ rệt nhất khiến dòng tiền đổ vào các công ty chứng khoán là nhờ Thông tư 334 sửa đổi, bổ sung thay thế Thông tư 210 về cách hạch toán lợi nhuận của CTCK. Theo đó, thay vì trước đây phải thực hiện bán ra mới được hạch toán lợi nhuận thì bây giờ, các khoản đầu tư tự doanh được đánh giá lại theo giá trị hợp lý (mark to market) và được hạch toán vào lợi nhuận sau thuế của CTCK cho dù chưa bán ra.

Theo đó, khoản đầu tư của CTCK sẽ được phân loại thành (i) tài sản tài chính ghi nhận thông qua lãi lỗ (FVTPL) và (ii) tài sản tài chính sẵn sàng để bán (AFS). Cả hai khoản đầu tư này đều được đánh giá theo giá trị hợp lý nhưng duy nhất khoản chênh lệch của FVTPL được hạch toán trên báo cáo kết quả kinh doanh trên khoản mục “Chênh lệch tăng/giảm về đánh giá lại các tài sản tài chính FVTPL” trong khi khoản chênh lệch AFS chỉ được đánh giá lại trên bảng cân đối kế toán và được thể hiện trong khoản mục “chênh lệch đánh giá tại tài sản tài chính AFS” thuộc phần Thu nhập toàn diện khác (không tính vào lợi nhuận sau thuế).

Nhà đầu tư có thể hiểu một cách đơn giản rằng, AFS giống như “của để dành” của các CTCK, biết là lãi nhưng không ghi nhận vào doanh thu và lợi nhuận, còn FVTPL thì được hạch toán ngay trong kì.

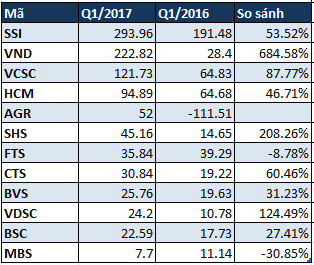

Tất nhiên, vẫn còn những tranh cãi quanh việc đóng thuế như thế nào đối với các khoản FVTPL chưa bán ra và điều này cần hướng dẫn của Bộ Tài chính nhưng nhà đầu tư đã có thể thấy kết quả đáng ghi nhận của các CTCK trong quý 1/2017.

Lợi nhuận sau thuế quý 1 của các CTCK niêm yết (VCSC chuẩn bị lên sàn)

Nhưng con số này chưa phản ánh hết những gì CTCK đang có.

NDH