Tiền lớn tạo biến động lãi suất “hình cây thông”, Ngân hàng Nhà nước đỡ nhẹ

Lãi suất VND liên tiếp giảm mạnh, và Ngân hàng Nhà nước đỡ nhẹ phía dưới như một tín hiệu tìm cân bằng.

- 14-08-2022Vẫn còn áp lực tăng lãi suất cho vay

- 12-08-2022Lãi suất liên ngân hàng giảm chóng mặt

- 12-08-2022Lãi suất liên ngân hàng đứt gãy, hệ thống gần như không cần hỗ trợ nguồn

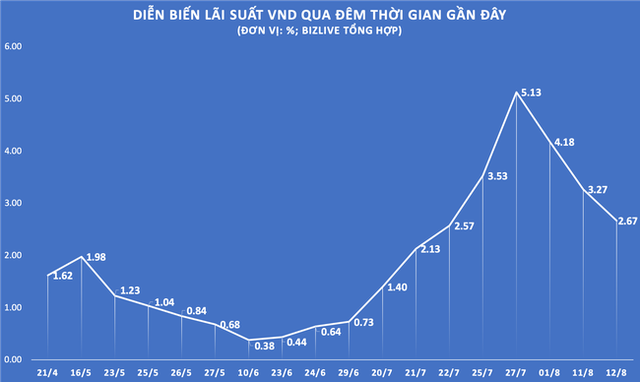

Thị trường liên ngân hàng vừa chứng kiến một tuần biến động rất mạnh của lãi suất VND. Nếu như tuần cuối tháng 7 là diễn biến leo thang đột biến, thì tuần qua là đà rơi cắm xuống để tạo “hình cây thông”.

Ở quãng biến động trên, gần một tháng qua, lãi suất VND qua đêm từ dưới 1%/năm liên tiếp vọt thẳng lên trên 5%/năm, rồi dần hạ nền quanh 4% trước khi lao thẳng xuống còn quanh 2,7%/năm ngày 12/8.

Xuyên suốt quá trình này, bên cạnh bối cảnh và tác động dồn đẩy từ các đợt tăng lãi suất của Cục Dự trữ Liên bang Mỹ (Fed), sự can thiệp của Ngân hàng Nhà nước có sức nặng ảnh hưởng. Lãi suất liên ngân hàng được cơ quan này lai dắt đến một cân đối mới, dù trải qua một quãng đầy biến động như trên.

Ở cạnh đổ dốc của “hình cây thông” tuần qua, thị trường ghi nhận nguồn tiền lớn đã đổ dồn trở lại hệ thống ngân hàng. Nhưng trước hết cân đối tiền vào - ra hệ thống qua cổng Ngân hàng Nhà nước đã có phần trung hòa tuần đầu tháng 8.

Cụ thể, trước diễn biến lãi suất VND tăng đột biến và leo thang quá mạnh trên thị trường liên ngân hàng, Ngân hàng Nhà nước đã vội vàng bơm dồn dập quy mô lớn trên thị trường mở (OMO) để hạ nhiệt. Có hơn 50.000 tỷ đồng bơm cứu trợ đợt này lần lượt đáo hạn phải trả lại Ngân hàng Nhà nước tuần đầu tháng 8, song có lượng tiền lớn cơ quan này hút về trước đó qua tín phiếu phải trả lại thị trường cũng hơn 50.000 tỷ đồng; cân đối theo đó gần ngang bằng.

Bước sang tuần thứ hai tháng 8, lượng tín phiếu hút bớt tiền về trước đó tiếp tục đáo hạn và chảy ròng ra thị trường. Đến phiên cuối tuần qua (12/8) có thêm 13.250 tỷ đồng từ nguồn này chảy ra. Tính chung, sau đợt cao điểm Nhà điều hành hút về hơn 170.000 tỷ đồng qua phát hành tín phiếu, đã có tới hơn 140.000 tỷ đồng đã trả lại thị trường.

Do trước đó Ngân hàng Nhà nước có những phiên phát hành tín phiếu kỳ hạn dài, lên tới 56 ngày, nên một lượng tiền đáng kể còn lại vẫn đang “nhốt tạm”, theo lịch thì đến 12/9 tới mới tiếp tục lần lượt đáo hạn.

Ngắn hạn thị trường đã hấp thụ và phản ánh xong những tác động từ bên ngoài (Fed tăng lãi suất), cũng như qua cân đối của Ngân hàng Nhà nước. Điểm quan trọng là tỷ giá USD/VND đã thực sự êm trong gần một tháng qua. Trong khi “nút thắt” tăng trưởng tín dụng đầu ra vẫn chưa thực sự nới, tiền lớn qua đáo hạn tín phiếu góp phần tạo cạnh bên của “hình cây thông” nói trên.

Nhưng, Ngân hàng Nhà nước một lần nữa có mặt, như một tín hiệu tìm cân bằng sau khi lãi suất VND liên ngân hàng giảm quá mạnh.

Cuối tuần qua (12/8), một lần nữa Ngân hàng Nhà nước lại phát hành tín phiếu hút bớt tiền về. 9.700 tỷ đồng đã được hút bớt qua đây, nhưng kỳ hạn gần như tối thiểu chỉ với 7 ngày. Lãi suất tín phiếu “đóng” ở 2,6%/năm.

Lãi suất tín phiếu có vai trò quan trọng trong gián tiếp cân lãi suất liên ngân hàng. Nếu lãi suất liên ngân hàng rơi quá sâu thì các thành viên dư vốn có thể gửi về Ngân hàng Nhà nước qua mua tín phiếu để có lãi suất tốt hơn.

Theo đó, thời gian tới, hoạt động hút bớt tiền về của Ngân hàng Nhà nước nếu tiếp tục thể hiện thì lãi suất tín phiếu có thể sẽ là một “chốt chặn” đối với lãi suất liên ngân hàng, như một dụng ý tránh để điểm hoán đổi lãi suất VND – USD bị âm sâu trở lại như giai đoạn cách đây hơn một tháng mà có thể góp phần gây bất lợi cho tỷ giá.

Mặt khác, có phần liên quan, nếu Ngân hàng Nhà nước sớm tiến hành nới chỉ tiêu tăng trưởng tín dụng cho các ngân hàng thương mại, như Thống đốc Nguyễn Thị Hồng gợi mở tại hội nghị Thủ tướng với doanh nghiệp ngày 11/8 vừa qua, dòng chảy đầu ra “thoáng” hơn một chút cũng có ảnh hưởng đến lãi suất trên các thị trường.

Bizlive

CÙNG CHUYÊN MỤC

HDBank công bố tài liệu họp ĐHĐCĐ bất thường

17:32 , 12/12/2024