Tiết lộ chiến lược phát triển chuỗi giá trị Nông trại-Thực phẩm-Gia đình, PAN group được HSC tăng định giá

HSC điều chỉnh tăng P/E dự phóng theo giá trị hợp lý lên 23 lần để phản ánh chiến lược tăng trưởng mạnh mẽ. Nguyên do điều chỉnh tăng P/E dự phóng là do khi trao đổi với lãnh đạo Tập đoàn, HSC nhận thấy PAN khá quyết liệt trong kế hoạch tăng trưởng, mở rộng giá trị.

Theo báo cáo Công ty chứng khoán HSC vừa công bố, HSC đã nâng đánh giá cổ phiếu PAN từ mức Kém khả quan lên Nắm giữ. Việc nâng đánh giá này được thực hiện sau khi Chứng khoán HSC gặp gỡ ban lãnh đạo The PAN Group và được chia sẻ về chiến lược phát triển mới.

Theo HSC, PAN group sẽ thực hiện chiến lược phát triển chuỗi giá trị Nông trại – Thực phẩm – Gia đình và rất quyết liệt trong việc thực hiện chiến lược này. PAN định hướng trở thành doanh nghiệp đầu ngành nông nghiệp & thực phẩm, cung cấp sản phẩm sạch, an toàn và có thể truy xuất nguồn gốc. Cách làm này sẽ giúp PAN gần hơn với đối tượng khách hàng ngày càng chú trọng vấn đề an toàn thực phẩm.

Để làm được điều này, nhiều năm qua PAN đã thực hiện các thương vụ M&A các doanh nghiệp lớn, uy tín trông ngành đồng thời sử dụng nền tảng sẵn từ sản xuất cho đến hệ thống phân phối tại các công ty thành viên. PAN cũngđã thể hiện quyết tâm trong việc tiếp tục thực hiện các thương vụ M&A trong ngành nông nghiệp và thực phẩm để mở rộng danh mục sản phẩm.

Theo HSC, mô hình của PAN là trong hầu hết các trường hợp, sau khi M&A, PAN sẽ hỗ trợ nâng cao hiệu quả hoạt động của các công ty thành viên thông qua: áp dụng công nghệ hiện đại để nâng cao năng suất, giảm giá thành sản phẩm, thay đổi danh mục sản phẩm theo hướng tăng tỷ trọng sản phẩm có tỷ suất lợi nhuận cao; và/hoặc cắt giảm chi phí bán hàng & quản lý. Điểm khác biệt của PAN so với nhiều doanh nghiệp khác đó là sau mỗi thương vụ M&A, PAN giữ lại ban điều hành hiện hữu của các công ty được mua lại đồng thời cử đại diện vào HĐQT và/hoặc Ban Kiểm soát. Cách làm này giúp PAN xây dựng được sự cân bằng hợp lý và từ đó có thể quản lý tốt toàn bộ tập đoàn mà không phải tham gia quá sát sao vào hoạt động hàng ngày của các công ty con.

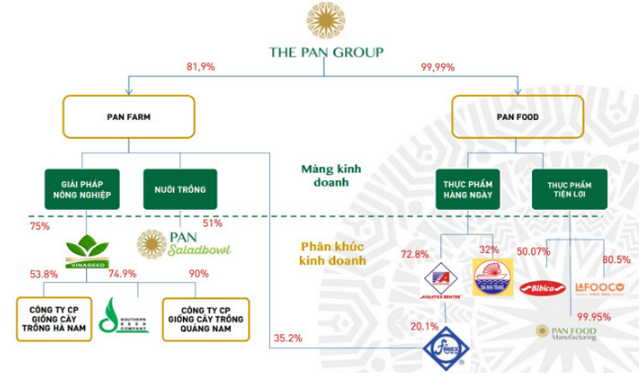

Sau nhiều năm M&A, hiện tại, PAN đã xây dựng được cho mình những lĩnh vực cốt lõi như canh tác nông nghiệp, thực phẩm, thực phẩm tiện dụng. Cụ thể:

Trong lĩnh vực canh tác nông nghiệp, PAN có CTCP Giống cây trồng Trung ương (NSC), CTCP Giống cây trồng Miền Nam (SSC), CTCP Giống cây trồng Hà Tây và CTCP Giống cây trồng Quảng Nam. Những công ty này đều là doanh nghiệp đầu ngành giống cây trồng. Tốc độ tăng trưởng cao, đặc biệt như NSC tăng trưởng với tốc độ gộp bình quân năm là 23,7%. Ngoài ra, PAN sở hữu CTCP Salad Bowl (PSB) là doanh nghiệp trồng và xuất khẩu hoa trên diện tích nhà kính 8ha. PSB giao khoán cho nông dân trồng hoa tại huyện Lâm Hà, tỉnh Lâm Đồng. PAN Salad Bowl nhắm tới thị trường hoa cao cấp với giá bán khá cao. Hiện nay PSB đang xuất khẩu hoa sang thị trường Nhật Bản hàng tuần.

Trong lĩnh vực thực phẩm, PAN sở hữu 3 doanh nghiệp cung cấp Thực phẩm tiêu dùng hàng ngày gồm Aquatex Bến Tre (ABT) là nhà cung cấp ngao lớn nhất tại Việt Nam; FMC là doanh nghiệp xuất khẩu tôm lớn thứ 3 tại Việt Nam và CTCP Thủy sản 584 Nha Trang là doanh nghiệp nổi tiếng về sản xuất nước mắm truyền thống.

Trong mảng thực phẩm tiện dụng, PAN hiện đã sở hữu chi phối các doanh nghiệp như Lafoco (LAF) là doanh nghiệp xuất khẩu hạt điều lớn nhất Việt Nam; Bibica (BBC) là doanh nghiệp bánh kẹo quy mô trung bình với 8% thị phần thị trường bánh kẹo và 130.000 điểm bán hàng; CTCP Chế biến thực phẩm PAN, có nhà máy tại Long An với vốn đầu tư cho đến nay là 430 tỷ đồng. Nhà máy này đã đi vào hoạt động được vài tháng và đã đưa một số sản phẩm mới ra thị trường như bánh quy Bon Ami và bánh kem sữa tươi Rosio.

Chưa dừng lại ở quy mô trên, PAN sẽ tiếp tục xem xét khả năng thực hiện các thương vụ M&A mới hoặc tăng sở hữu tại các doanh nghiệp hiện tại để tăng danh mục sản phẩm. Mục tiêu lớn của PAN là hoàn thiện được chuỗi giá trị Nông trại – Thực phẩm – Gia đình.

Chính bởi những yếu tố đó, HSC cho rằng kế hoạch doanh thu thuần chỉ tăng trưởng 115% lên 8.786 tỷ đồng; LNTT tăng trưởng 15,5% đạt 626 tỷ đồng; LNST tăng 7,3% lên 538 tỷ đồng; LNST của cổ đông công ty mẹ giảm 21,1% xuống 293 tỷ đồng mà The PAN group dự kiến trình ĐHCĐ sắp tới đây là khá thận trọng. HSC cho rằng, PAN sẽ đạt được mức doanh thu, lợi nhuận cao hơn do thông thường PAN sẽ ghi nhận lợi nhuận đáng kể từ các hoạt động tài chính và/hoặc từ thanh lý một số tài sản.

Theo HSC dự báo, LNST của cổ đông công ty mẹ năm 2018 có thể đạt đến 368 tỷ đồng và doanh thu thuần sẽ tăng trưởng 136% đạt 9.614 tỷ đồng chủ yếu nhờ hợp nhất cả BBC và FMC vào PAN. HSC dự báo LNST của cổ đông công ty mẹ giảm nhẹ 1% là 368 tỷ đồng.

Lý giải nguyên nhân dự báo doanh thu tăng mạnh 134%, HSC cho biết, công ty dự báo dựa trên những giả định là doanh thu của NSC tăng 15% lên 1.739 tỷ đồng, doanh thu của ABT tăng 5,3% lên 403 tỷ đồng, doanh thu thuần của LAF không đổi 1.300 tỷ đồng, doanh thu của Bibica tăng trưởng 5,5% lên 1.365 tỷ đồng và doanh thu của FMC tăng trưởng mạnh 40% lên 4.584 tỷ đồng.

Về lợi nhuận, HSC giải định dựa trên giả định tỷ suất lãi gộp đạt 16,8% và PAN sẽ giảm được chi phí bán hàng và quản lý/doanh thu về 10,7% so với mức 17,2% của năm 2017. Dù không còn được ghi nhận các khoản lợi nhuận không thường xuyên khiến doanh thu tài chính giảm 83,3% về mức 47,3 tỷ đồng nhưng bù lại, HSC nhận định PAN sẽ ghi nhận khoảng 50 tỷ đồng từ thanh lý một số tài sản trong khoản mục lợi nhuận khác.

HSC điều chỉnh tăng P/E dự phóng theo giá trị hợp lý lên 23 lần để phản ánh chiến lược tăng trưởng mạnh mẽ. Nguyên do điều chỉnh tăng P/E dự phóng là do khi trao đổi với lãnh đạo Tập đoàn, HSC nhận thấy PAN khá quyết liệt trong kế hoạch tăng trưởng, mở rộng giá trị thông qua tăng trưởng nội tại và có thể là từ các hoạt động M&A trong tương lai. Cân nhắc yếu tố này, HSC đã quyết định tăng định giá PE theo giá trị hợp lý từ 19 lần lên 23 lần nhằm phản ánh tiềm năng tăng trưởng của Tập đoàn. Theo đó, HSC đã nâng đánh giá của PAN từ Kém khả quan lên Nắm giữ dựa trên ước tính giá trị hợp lý cao hơn là 70.486 đồng/CP.

Cũng theo HSC, việc hợp nhất BBC và FMC vào PAN trong năm 2018 sẽ giúp tăng gấp đôi doanh thu và lợi nhuận của Tập đoàn (nếu không tính khoản lợi nhuận không thường xuyên trong năm 2017). Do vậy, nếu trong năm nay PAN có thể hoàn thành (các) thương vụ M&A mới, doanh thu và lợi nhuận của Tập đoàn sẽ tăng vọt. Với chiến lược đề ra, PAN sẽ có thể đẩy mạnh tăng trưởng doanh thu và lợi nhuận đáng kể.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Vikki thu hút trải nghiệm số khác biệt tại Flavor x HOZO Festival 2024

19:30 , 14/12/2024