Tundra: “Có vài điểm cho thấy mùa hè này sẽ không ảm đạm như năm ngoái, cơ hội cho nhà đầu tư giá trị đang mở ra”

Theo Tundra, mặc dù thị trường đang ở trong giai đoạn thấp điểm, thiếu vắng tin hỗ trợ nhưng có một vài điểm cho thấy rằng mùa hè này có thể không ảm đạm như năm ngoái.

Tundra Vietnam Fund, quỹ đầu tư đến từ Thụy Điển chuyên đón đầu các cơ hội nâng hạng thị trường vừa công bố báo cáo hoạt động tháng 4.

Theo đó, trong tháng 4/2019, NAV/shares (tính theo USD) của Tundra Vietnam Fund giảm 2,3% so với tháng trước xuống còn 21,28 USD, nhưng so với đầu năm vẫn tăng trưởng 7,9%.

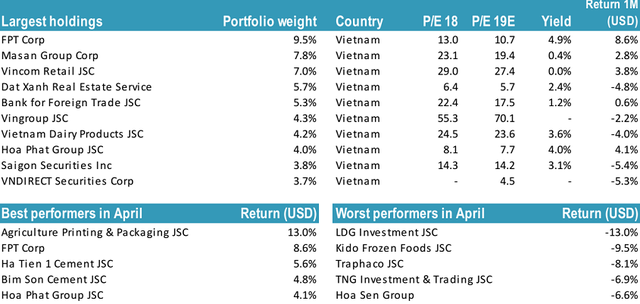

Tổng tài sản Tundra Vietnam Fund hiện đạt 87,1 triệu USD, trong đó bao gồm 5% tiền mặt và 95% cổ phiếu. Trong danh mục Tundra Vietnam Fund, FPT đang là cổ phiếu chiếm tỷ trọng lớn nhất với 9,5%, tiếp theo lần lượt là MSN (7,8%), VRE (7%), DXG (5,7%), VCB (5,3%)…

Những khoản đầu tư mang lại tỷ suất lợi nhuận lớn nhất trong tháng qua của Tundra Vietnam Fund gồm có INN (+13%), FPT (+8,6%), HT1 (+5,6%), BCC (+4,8%), HPG (+4,1%). Ngược lại, LDG là khoản đầu tư có hiệu quả kém nhất với -13%.

KQKD nhóm dầu khí dự kiến cải thiện trong nửa cuối năm 2019

Thị trường Việt Nam tiếp tục xu hướng điều chỉnh trong tháng 4. Thanh khoản giảm xuống mức bình quân 164,5 triệu USD/phiên. Trong khi khối ngoại tiếp tục mua ròng với giá trị 30,6 triệu USD trong tháng qua.

Theo Tundra, mùa ĐHCĐ đã gần kết thúc và thị trường bước vào mùa hè với sự thiếu vắng thông tin hỗ trợ. Bên cạnh đó, tâm lý "Sell in May" cũng khiến giới đầu tư thận trọng hơn và có xu hướng cắt giảm vị thế cổ phiếu để giảm thiểu rủi ro.

Tundra cho rằng nhờ giá dầu hồi phục, hầu hết các công ty trong lĩnh vực dầu khí đang có sự cải thiện cả về khối lượng công việc lẫn tỷ suất lợi nhuận so với cùng kỳ năm trước. Lợi nhuận ngành dầu khí dự kiến sẽ cải thiện hơn trong nửa cuối năm nay.

Trong khi đó, nhóm CTCK đang trải qua giai đoạn khó khăn vì thanh khoản thị trường khá yếu so với mức tăng đột biến quý 1/2018. Nguồn thu nhập chính từ phí môi giới và lãi vay margin đã giảm rất nhiều.

Hiệu suất cổ phiếu ngân hàng cũng yếu trong tháng. Mặc dù tăng trưởng thu nhập rong quý 1/2019 tốt nhưng các ngân hàng đang đẩy mạnh quá trình đáp ứng yêu cầu của Basel 2. Do đó, hầu hết các ngân hàng sẽ cần tăng vốn trong năm nay bằng cách phát hành cho cổ đông hiện hữu hoặc đối tác chiến lược. Thị trường đã có phản ứng tiêu cực ro lo ngại rủi ro pha loãng.

Tháng 5 có nhiều điểm tích cực, cơ hội cho nhà đầu tư giá trị, dài hạn mua vào

Theo Tundra, mặc dù thị trường đang ở trong giai đoạn thấp điểm, thiếu vắng tin hỗ trợ nhưng có một vài điểm cho thấy rằng mùa hè này có thể không ảm đạm như năm ngoái.

Trước hết, thị trường không tăng quá nóng trong năm nay. Do sự thận trọng của nhà đầu tư cá nhân, chỉ số VN-Index đã hạ nhiệt từ cuối tháng 3. Thanh khoản thấp và không có dấu hiệu đầu cơ quá mức. Thứ 2, dư nợ cho vay margin đang ở mức thấp hơn trung bình (giảm khoảng 40% so với mức cao nhất năm ngoái), điều này cho thấy áp lực bán mạnh là khó có thể diễn ra.

Tuy nhiên, do sự thận trọng từ các nhà đầu tư cá nhân đã đưa thị trường xuống mức thấp trong ngắn hạn, điều này mở ra cho các nhà đầu tư giá trị/dài hạn mức giá hợp lý để mua vào.

Trong tháng, các chỉ số vĩ mô vẫn vẽ nên một bức tranh tích cực. PMI tháng 4 đạt mức cao nhất trong 4 tháng với 52,5 điểm (từ mức 51,9 điểm trong tháng 3) nhờ sự gia tăng các đơn hàng và công việc mới, điều này cho thấy sự mở rộng liên tục của ngành sản xuất.

CPI tháng 4 tăng 2,9% so với cùng kỳ do tác động của tăng giá xăng và điện. FDI cam kết thực hiện trong 4 tháng đầu năm tăng 81% đạt 14,59 tỷ USD, trong đó giải ngân là 5,7 tỷ USD (Tăng 7,5%). Xuất khẩu trong 4 tháng đầu năm đạt 78,76 tỷ USD (tăng 5,8%) và thặng dư thương mại đạt 0,7 tỷ USD.