VCSC: Bancassurance sẽ thúc đẩy thu nhập ngoài lãi của ACB

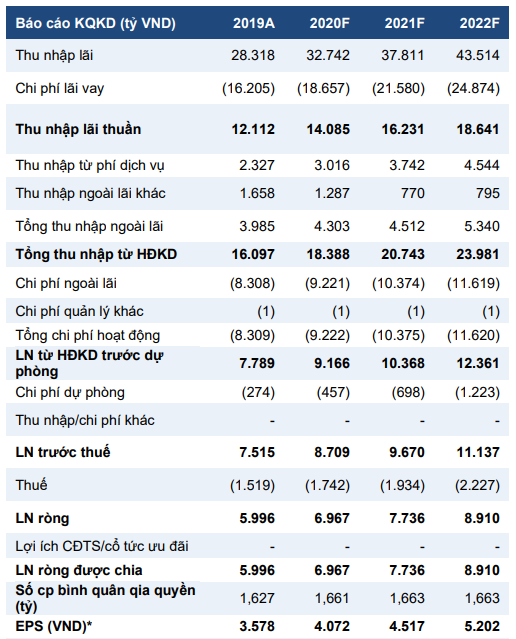

ACB có thể tiếp tục tăng trưởng dư nợ vay bán lẻ và SME với tốc độ kép 15,5%. VCSC cho rằng tỷ lệ CASA của ACB sẽ cải thiện. Lợi nhuận trước thuế ACB được dự báo tăng 17% trong năm 2020.

- 26-02-2020ACB tung gói tín dụng 25.000 tỷ cho vay hỗ trợ khách hàng bị ảnh hưởng Covid-19

- 20-02-2020VIB, VPBank, Techcombank, ACB có nhiều tiềm năng nhất được nới room ngoại lên 49% theo EVFTA?

- 19-02-2020ACB sẽ họp ĐHĐCĐ thường niên vào ngày 7/4, trình cổ đông phương án chia cổ tức bằng cổ phiếu

Chứng khoán Bản Việt (VCSC) có báo cáo cập nhật về ACB ( HNX: ACB ). CTCK nhận định hỗ trợ các doanh nghiệp vừa và nhỏ (SME) tiếp tục là trọng tâm trong thời gian tới, củng cố cơ sở tiền gửi không kỳ hạn (CASA) của ngân hàng.

VCSC kỳ vọng ACB sẽ tiếp tục tập trung tăng trưởng dư nợ vay bán lẻ và SME với tốc độ kép (CAGR) 2019-2022 đạt 15,5%. Bất kỳ mức tăng nào trong lợi suất cho vay bán lẻ sẽ bù trừ cho lợi suất thấp hơn ở cho vay doanh nghiệp SME. Do đó, CTCK cho rằng NIM sẽ dao động xung quanh mốc 3,57% trong giai đoạn 2020-2022.

Dài hạn, tỷ lệ CASA sẽ cải thiện và thu nhập phí ròng sẽ giảm phụ thuộc vào mảng bán lẻ. Trong năm 2019, ACB ghi nhận mức tăng mạnh 161 điểm cơ bản lên 19,1% trong tỷ lệ CASA, xếp sau Vietcombank, MB và Techcombank.

VCSC kỳ vọng mức tăng trung bình 55 điểm cơ bản trong tỷ lệ CASA và CAGR 28,7% trong thu nhập phí ròng trong vòng 2 năm tới.

Nguồn: VCSC.

Các khoản nợ xấu đã xử lý ngoại bảng liên quan đến VAMC và nhóm 6 công ty hiện đi đúng hướng để thu hồi toàn bộ trong năm 2020. Trong bối cảnh ACB không tích cực xóa nợ nội bảng, VCSC cho rằng số dư nhỏ các tài sản có vấn đề sẽ vẫn duy trì trong tài sản ngoại bảng trong các năm tới. Do đó, thu nhập từ thu hồi nợ xấu ngoại bảng được dự báo sẽ đóng góp không nhiều cho lợi nhuận ngoài lãi từ năm 2021, trong khi bancasurrance sẽ bắt đầu tăng tốc trong năm 2020.Bancassurrance sẽ thay thế thu nhập từ thu hồi nợ đã xử lý trở thành yếu tố dẫn dắt chính cho lợi nhuận ngoài lãi.

Tỷ lệ chi phí trên thu nhập (CIR) sẽ duy trì ở mức hiện tại trong trung hạn. Các chi phí liên quan đến nhân viên và tài sản chiếm 65% chi phí hoạt động của ACB trong năm 2019, được dự báo sẽ tiếp tục ghi nhận cao trong giai đoạn 2020-2024. Các khoản đầu tư liên tục của ACB vào kế hoạch số hóa giai đoạn 2019-2024 được ước tính sẽ tốn khoảng 30-35 triệu USD hàng năm.

Ngân hàng mong muốn duy trì chế độ lương thưởng cạnh ttranh dành cho cán bộ nhân viên (CBNV). Do đó, VCSC dự báo tỷ lệ CIR sẽ duy trì xung quanh mốc 50% giai đoạn 2020- 2021 trước khi giảm dần từ năm 2022.

Mặt khác, VCSC cũng đề cập một số rủi ro, trong đó cạnh tranh có thể tạo thêm các áp lực trong thu hút tỷ lệ CAS. Các biến động vĩ mô ngành ngân hàng sẽ ảnh hưởng đến chi phí tín dụng trong bối cảnh ACB tập trung chủ yếu vào ngân hàng bán lẻ.

NDH