Vì sao biên lợi nhuận cho vay của ngân hàng vẫn tăng dù liên tục chạy đua lãi suất huy động?

Bất chấp lãi suất huy động tăng mạnh, biên lợi nhuận cho vay của các ngân hàng trong quý III vẫn mở rộng, lên vùng cao nhất nhiều năm trở lại đây.

- 05-12-2022Từ tháng 12, thêm 1 ngân hàng tăng mạnh lãi suất huy động, kỳ hạn 6 tháng có thể nhận 10,5%/năm

- 05-12-2022Ngân hàng nỗ lực giữ mặt bằng lãi suất ổn định

- 05-12-2022Đến lượt ACB giảm mạnh lãi suất cho vay, áp dụng từ ngày 6/12 đến hết tháng 1/2023

Trong quý III vừa qua, ngành ngân hàng đã chịu nhiều áp lực khi nguồn vốn huy động suy yếu khiến trạng thái thanh khoản trở nên căng thẳng và mặt bằng lãi suất tăng lên. Cụ thể, lãi suất liên ngân hàng và lợi suất trái phiếu chính phủ tăng mạnh. Đối với lãi suất huy động trên thị trường 1, tỉnh đến tháng 11/2022, lãi suất huy động đã tăng 2% ở các ngân hàng quốc doanh lớn và tăng 3-4% ở các ngân hàng tư nhân nhỏ.

Dù vậy, tỷ lệ thu nhập lãi cận biên (NIM) của toàn ngành không những không giảm mà có xu hướng tăng. Theo dữ liệu thống kê của Wichart (Platform truy xuất và trực quan hóa dữ liệu tài chính thuộc WiGroup), NIM toàn ngành ngân hàng trong quý III đã tăng lên vùng cao nhất nhiều năm là 3,58%, từ mức 3,42% của quý II nhờ tỷ lệ lợi tức trên tài sản sinh lãi (YEA) tăng nhanh hơn tỷ lệ chi phí vốn huy động (COF).

WiGroup cho rằng, việc lãi suất huy động tại các ngân hàng tăng lên vẫn chưa phản ánh hoạt động kinh doanh của ngành ngân hàng do độ trễ của kỳ hạn huy động và thời điểm tăng lãi suất mạnh nhất lại rơi vào tháng 10. Điều này sẽ là yếu tố tác động tiêu cực đến chi phí huy động vốn của các ngân hàng và có thể làm giảm chỉ số NIM của ngành trong giai đoạn tới.

Nguồn: Wichart

Còn theo Chứng khoán ACB (ACBS), xu hướng tăng lãi suất bắt đầu có tác động rõ nét hơn đến chi phí vốn và lợi suất tải sản của các ngân hàng trong quý III/2022. Nhìn chung,NIM của các ngân hàng vẫn được giữ ở mức ổn định do lãi suất cho vay tăng khá tương đồng với lãi suất huy động.

Về tổng thể, NIM đã phục hồi mạnh so với thời điểm dịch bệnh quý III năm ngoài và đóng góp lớn vào mức tăng trưởng lợi nhuận 55,7% so với cùng kỳ của các ngân hàng.

Ngân hàng nào có khả năng chống chọi tốt nhất với áp lực NIM thu hẹp?

Theo ACBS, tình trạng khát vốn của các doanh nghiệp dự báo sẽ tiếp tục căng thẳng do kênh huy động từ trái phiếu doanh nghiệp hiện đang bị tắc nghẽn. Do đó, các doanh nghiệp sẽ phải phụ thuộc vào nguồn vốn tín dụng ngân hàng. Nhu cầu tín dụng ở mức cao trong khi hạn mức tín dụng vẫn bị kiểm soát bởi NHNN sẽ tiếp tục gây áp lực lên lãi suất cho vay,

Do đó, NIM của ngành ngân hàng có thể được giữ ở mức tương đối ổn định. Tuy nhiên, nhóm phân tích dự báo NIM của ngành ngân hàng sẽ giảm nhẹ trong quý IV/2022 do kỳ điều chỉnh lãi suất cho vay thường sẽ chậm hơn khoảng 1 quý so với lãi suất huy động, trước khi phục hồi về mức cũ kể từ quý I/2023.

ACBS cũng dự báo NIM sẽ có phân hóa giữa các ngân hàng cho vay ròng và vay ròng trên thị trường liên ngân. Trong đó, lãi suất liên ngân hàng tăng sẽ tác động tiêu cực đến tỷ lệ thu nhập lãi cận biên (NIM) của các ngân hàng vay ròng liên ngân hàng như Techcombank, VPBank, HDBank, TPBank, MSB và LienVietPostBank. Trong khi NIM của Vietcombank, BIDV, VietinBank, MB, ACB và Sacombank sẽ ít bị ảnh hưởng bởi yếu tố này.

Ngoài ra, việc giảm lãi suất cho vay trong 2 tháng cuối năm 2022 để hỗ trợ nền kinh tế của Vietcombank và HDBank cũng sẽ tác động tiêu cực lên NIM của các ngân hàng này trong quý IV/2022, mặc dù vậy, những sự hỗ trợ này chỉ mang tính ngắn hạn.

Trong bối cảnh chi phí huy động tăng, Chứng khoán BIDV đánh giá các ngân hàng có mức huy động tiền gửi không kỳ hạn (CASA) lớn sẽ giúp giảm áp lực. Một số ngân hàng có lợi thế về tỷ lệ CASA cao (hơn 30%), tỷ lệ cho vay/huy động (LDR) thấp sẽ giúp cho các ngân hàng này có chi phí vốn thấp, từ đó giúp gia tăng khả năng chống chịu tốt trước xu hướng chi phí huy động tăng và duy trì NIM ở mức tốt hơn các ngân hàng còn lại.

Với việc tăng lãi suất điều hành trong tháng 9/2022, BSC cho rằng NIM sẽ chịu áp lực giảm trong ngắn hạn khi lãi suất huy động đang có xu hướng tăng trong khi đó dư địa tăng trưởng tín dụng sẽ bị hạn chế, tuy nhiên mức giảm NIM cũng sẽ tương đối phân hóa giữa các ngân hàng với nhau phụ thuộc vào tỷ lệ CASA, tỷ lệ LDR, tỷ lệ nguồn vốn ngắn hạn cho vay trung hạn và dài hạn.

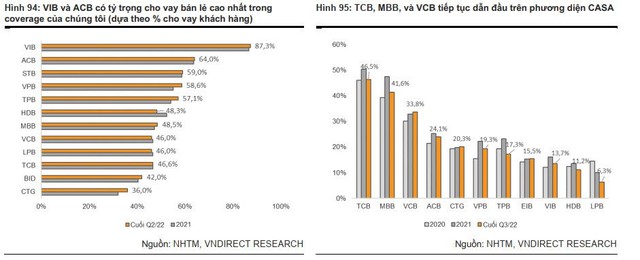

Tương tự, Chứng khoán VnDirect dự báo những ngân hàng có tỷ trọng cho vay bán lẻ và tỷ lệ CASA cao sẽ có khả năng chống chọi với việc NIM bị thu hẹp.

Hiện VIB và ACB là hai ngân hàng có tỷ trọng bán lẻ cao nhất trong danh sách nghiên cứu của nhóm phân tích lần lượt ở mức 87% và 64%. Trong khi VietinBank, VPBank, TPBank, và MB cũng là những cái tên đáng chú ý khi đã thành công trong việc nâng tỷ trọng bán lẻ trong năm nay.

Trên phương diện CASA, Techcombank, MB và Vietcombank là những ngân hàng có tỷ lệ CASA tốt nhất hệ thống. Vietcombank đặc biệt gây ấn tượng khi đã là một trong số ít ngân hàng cải thiện được tỷ lệ CASA từ đầu năm, với động lực chính đến từ chính sách “zero-fee” ngân hàng đã triển khai từ đầu năm nay.

Nhịp sống Thị trường

- HDBank: Lơi nhuận 2023 đạt 13.017 tỷ đồng, ROE 24,2%, phát hành báo cáo bền vững 2024

- The Asia Banker đánh giá xếp hạng sức mạnh tài chính các ngân hàng Việt

- Moody’s giữ nguyên xếp hạng tín nhiệm của LPBank

- Đâu là vấn đề khiến các ngân hàng lo lắng nhất trong năm 2023?

- Vì sao nhiều ngân hàng đẩy mạnh tăng vốn điều lệ?

CÙNG CHUYÊN MỤC

Mạo danh Công ty mua bán nợ Việt Nam để lừa đảo "thu hồi vốn"

20:48 , 26/04/2024