Warren Buffett sở hữu 'công thức' bí mật 5 năm mới có 1 lần: Đầu tư 'trăm trận trăm thắng', nắm giữ danh mục với tỷ suất sinh lời gần 4.000.000%

Warren Buffett chia sẻ: "Lợi nhuận của Berkshire là kết quả của khoảng hơn 10 quyết định thực sự đúng đắn. Cứ 5 năm lại có 1 quyết định như vậy."

- 05-05-2023Cổ phiếu 3 ngân hàng của Mỹ giảm kỷ lục vì liên tục bị bán tháo: Vì đâu nên nỗi?

- 04-05-2023Đầu tư kiểu 'ngồi mát ăn bát vàng' như Warren Buffett: Không mua thêm cổ phiếu cũng 'bỏ túi' gần 6 tỷ đô, đến hạn chỉ cần rút tiền ra tiêu

Warren Buffett sở hữu một “công thức” đặc biệt cho sự thành công của mình. Bức thư gửi cổ đông hàng năm của ông là cơ hội để ông nhìn lại những gì mình đã làm trong năm vừa qua.

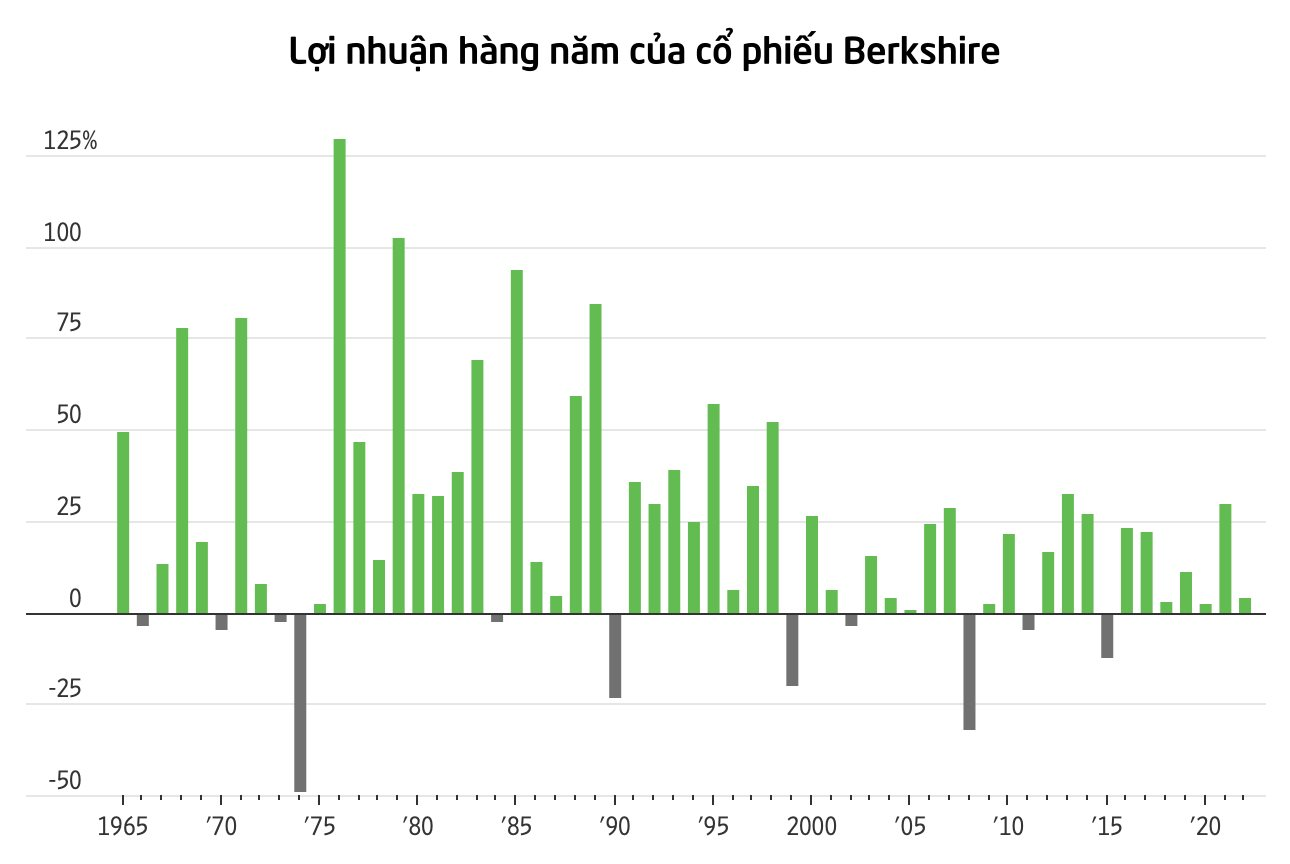

Và năm nay, ông cũng hồi tưởng lại trải nghiệm trong suốt 58 năm qua và đúc kết sự nghiệp chỉ bằng 2 con số. Đầu tiên, đó là lợi nhuận của Berkshire trong khoảng thời gian này đạt 3.787.464%.

Con số thứ 2 thì nhỏ hơn nhưng lại không kém phần ấn tượng. Buffett từng chia sẻ: “Lợi nhuận của Berkshire là kết quả của khoảng hơn 10 quyết định thực sự đúng đắn. Cứ 5 năm lại có 1 quyết định như vậy.”

Điều quan trọng là, thành tựu không phải là việc đưa ra mọi quyết định đúng đắn mà là đưa ra quyết định đúng đắn một cách phi thường. Trên thực tế, chính Buffett nói rằng hầu hết các khoản đầu tư của ông đều ở mức “kịch giới hạn” hoặc chỉ là bình thường. Song, trung bình 1 quyết định thực sự đúng đắn của ông cứ sau 5 năm lại cho ra mức lợi nhuận “khủng” là 3.787.464%.

Thông thường, nội dung trong những bức thư gửi cổ đông của ông rất sâu sắc, nhiều ý nghĩa và đơn giản. Hầu hết các nhà đầu tư đánh bại thị trường đều muốn quên đi những lần họ mắc sai lầm. Tuy nhiên, Buffett lại không ngần ngại khi nhắc nhở nhà đầu tư về những sai lầm và suy nghĩ về những thất bại của mình.

Khi giải thích về những thành tích đáng nể của mình, Buffett thường rất khiêm tốn. Ông tìm kiếm những cơ hội được coi là có “mức giá hợp lý” với các công ty lớn, có những con người trung thực, lợi thế cạnh tranh và “điều kiện kinh tế dễ hiểu, lâu dài và hấp dẫn”. Ông cũng tin tưởng vào điều kỳ diệu của lãi kép, vào nước Mỹ và việc thực hiện các ý tưởng cơ bản.

Buffett cũng nhắn nhủ nhà đầu tư rằng, hãy tưởng tượng họ đang cầm một tấm thẻ bấm lỗ có 20 lỗ, đại diện cho tổng số các khoản đầu tư họ có thể thực hiện trong suốt cuộc đời. Nếu bạn biết mình bị giới hạn bởi 20 lỗ, bạn sẽ tối đa hoá cơ hội thực hiện mỗi khoản đầu tư đó. Bạn cần sự kiên nhẫn, lựac họn kỹ càng và chỉ hành động dựa theo niềm tin mạnh mẽ nhất của mình. Theo ông, đó là cách hiệu quả để suy nghĩ về việc đưa ra quyết định.

Tuy nhiên, những gì Buffett chia sẻ trong bức thư gần đây nhất là chưa đến 20 quyết định đã tạo ra sự khác biệt cho ông.

Vậy đâu là một trong những quyết định ấn tượng của Buffett?

Vị huyền thoại đầu tư từng đề cập về một số khoản đầu tư giá trị nhất của mình, từ việc mua cổ phiếu của các doanh nghiệp chia cổ tức như Coca-Cola và American Express cho đến việc tìm được một cộng sự ăn ý như ông Charlie Munger.

Thậm chí, các cổ đông của Berkshire còn tranh luận về những quyết định tốt nhất của Buffett.

Chẳng hạn như lợi nhuận từ Amex (khoản đầu tư 1,3 tỷ USD hiện trị giá 23 tỷ USD), hay Coca-Cola (1,3 tỷ USD hiện là 25 tỷ USD), còn người cộng sự như ông Munger là “khoản đầu tư” không thể tính được bằng con số.

Một thương vụ thực hiện năm 1967 với hãng bảo hiểm National Indemnity đã mang đến cho Berkshire một khởi đầu mới và từ đó “tiền lại đẻ ra tiền”. 5 năm sau, thương vụ với See’s Candies trị giá 25 triệu USD đã mang về cho tập đoàn hơn 2 tỷ USD, đặc biệt là nhờ gần 10.000 kg đậu phộng giòn và sô cô la được bán tại cuộc họp của Berkshire vào năm ngoái.

Sản phẩm của See's Cadies được bán tại cuộc họp cổ đông của Berkshire.

Ngoài ra, khoản đầu tư năm 1999 với công ty hiện được gọi là Berkshire Hathaway Energy cũng mang về khoản doanh thu khổng lồ và “đi kèm” người kế nhiệm của Buffett là Greg Abel. Không dễ để đưa ra những con số chính xác về giá trị các thương vụ mua lại của Buffett, nhưng đó rõ ràng là chiến thuật đặc trưng mà ông thực hiện.

David Kass, giáo sư ngành tài chính tại Trường Kinh doanh thuộc Đại học Maryland, chỉ ra nhiều thương vụ đầu tư đình đám hơn nữa, từ lĩnh vực đường sắt (Burlington Northern) cho đến hãng bán đồ cạo râu (Gillette).

Tuy nhiên, đứng đầu là một lĩnh vực được ông coi là “mối tình kinh doanh đầu tiên”, chính là lĩnh vực bảo hiểm. Khoản đầu tư của ông vào hãng bảo hiểm Geico “nhen nhóm” từ năm 1951 đã khơi dậy niềm đam mê của Buffett với lĩnh vực này. Ông mua national Indemnity sau khi nghe một người bạn nói rằng công ty này đang được rao bán và ông viết một hợp đồng dài 2 trang để mua lại từ 1 người bạn khác. Thoả thuận được chốt chỉ trong 15 phút.

Lawrence Cunningham, tác giả cuốn sách “The Essays of Warren Buffett”, nhận định đó là quyết định phân bổ vốn hiệu quả nhất trong lịch sử và là hình ảnh thu nhỏ của Buffett.

Khoản đặt cược lớn của ông vào Bank of America vào năm 2011 cũng là một thương vụ kinh điển khác. Tham lam khi người khác sợ hãi đồng nghĩa với việc Buffett có được một khoản đầu tư “hời” với những điều kiện cực kỳ có lợi. Ông quyết định mua 5 tỷ USD cổ phiếu ưu đãi, trong đó bao gồm 700 triệu cổ phiếu phổ thông và với mức giá hấp dẫn là 7,14 USD, trong khi giá giao dịch hiện tại là khoảng 28 USD.

Nhiều quyết định ấn tượng trong sự nghiệp của ông không phải là đầu tư vào doanh nghiệp nào, mà là con người. Trong số đó không thể kể đến “khoản đầu tư vô giá” mang tên Charlie Munger và việc chiêu mộ chuyên gia bảo hiểm Ajit Jain vào năm 1985.

Ngoài ra, việc Berkshire mua cổ phiếu Apple với giá chiết khấu vào năm 2016 là một quyết định bất ngờ vì ông vốn không thích các công ty công nghệ. Số cổ phần 1 tỷ USD nay đã tăng vọt lên 150 tỷ USD và chiếm tỷ trọng lớn nhất trong danh mục của tập đoàn này.

Nhìn chung, Buffett đầu tư vào “đúng người” và họ cũng có những khoản đầu tư tuyệt vời mà vị tỷ phú không tự mình thực hiện. Rõ ràng rằng, một quyết định thực sự đúng đắn đã dẫn đến một quyết định hiệu quả khác.

Tham khảo WSJ

Nhịp sống thị trường