Các quỹ EM tăng nắm giữ cổ phiếu Việt Nam lên kỷ lục

Cứ 5 quỹ quản lý thị trường mới nổi (EM) thì có một quỹ nắm giữ chứng khoán Việt Nam.Số quỹ EM nắm giữ cổ phiếu Việt Nam gấp 3 lần so với đầu năm 2014.Kinh tế vĩ mô ổn định là động lực khiến ngày càng nhiều quỹ đầu tư tìm đến Việt Nam kể từ năm 2011. Quỹ hạn chế đầu tư vào cổ phiếu Việt Nam do giới hạn sở hữu nước ngoài và rủi ro Mỹ áp thuế.

Số lượng quỹ đầu tư vào chứng khoán Việt Nam gấp 3 lần đầu 2014

Việt Nam không nằm trong chỉ số MSCI EM, được phần lớn nhà đầu tư theo dõi. Các quỹ thường không đầu tư các cổ phiếu và hạn chế rót vốn vào những quốc gia không nằm trong danh mục theo dõi.

Tuy nhiên, có 19,7% quỹ chứng khoán thị trường mới nổi hiện nắm giữ cổ phiếu Việt Nam, gấp 3 lần so với đầu năm 2014, theo số liệu từ Copley Fund Research, công ty theo dõi 193 quỹ đầu tư với tổng tài sản quản lý đạt 350 tỷ USD.

19,7% quỹ chứng khoán thị trường mới nổi hiện nắm giữ chứng khoán Việt Nam. Ảnh: Financial Times. |

Các quỹ tăng mua là dấu hiệu cho thấy giới đầu tư nước ngoài ngày càng quan tâm với cổ phiếu Việt Nam, quốc gia lâu nay vẫn được xem là bên hưởng lợi trong cuộc chiến thương mại Mỹ - Trung.

“Dưới góc độ là môt nhà đầu tư, một trong những bên hưởng lợi từ căng thẳng Mỹ - Trung là Việt Nam”, ông Steven Holden, Giám đốc điều hành Copley Fund Research, cho biết.

Roddy Snell, quản lý quỹ Baillie Gifford Pacific Fund, cho biết tỷ trọng cổ phiếu của Việt Nam trong quỹ này hiện là 11,3%. Baillie Gifford đầu tư vào Việt Nam bởi đây là quốc gia có tăng trưởng cơ cấu tốt nhất trong khối châu Á - Thái Bình Dương trừ Nhật Bản, thậm chí trong khối thị trường mới nổi.

“Quốc gia này có dân số trẻ, vị trí tuyệt vời, nguồn lao động rẻ - có thể bằng một nửa hoặc ít hơn Trung Quốc – và chính trị ổn định. Những yếu tố này giúp Việt Nam trở thành một trung tâm sản xuất – xuất khẩu tuyệt vời”, ông Snell nhận định.

Theo Jorry Noeddekaer, trưởng bộ phạn EM và châu Á tại Polar Capital, quỹ này đang đầu tư vào Việt Nam với tỷ trọng là 4,2%. Ông Noeddekaer cho rằng Việt Nam có dân số trẻ và được đào tạo bài bản, tạo nên nguồn nhân lực mạnh mẽ so với nhiều nền kinh tế mới mới nổi ở giai đoạn đầu hoặc thị trường cận biên khác.

"Hơn nữa, tỷ lệ nữ trong lực lượng lao động cao, nguồn tài nguyên dồi dào và hệ thống hạ tầng tương đối tốt. Việt Nam rõ ràng đang mở cửa cho doanh nghiệp”.

Tỷ trọng của Việt Nam trong các quỹ cao hơn 4 quốc gia sắp tham gia vào MSCI EM

Tỷ trọng trung bình của cổ phiếu Việt Nam tại các quỹ đầu tư vào EM nổi hiện là 0,26%, theo số liệu của Copley. Đây không phải là con số lớn nhưng việc các quỹ EM đặt cược vào một thị trường mới nổi hay cận biên (FM) không nằm trong chỉ số MSCI EM là điều bất thường.

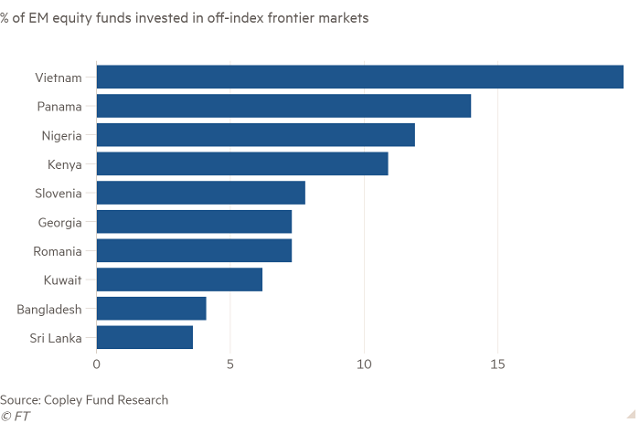

Nhiều quỹ từ lâu đã nắm giữ cổ phiếu của các công ty đa quốc gia được niêm yết tại các thị trường phát triển với tỷ trọng lớn, như Unilever, HSBC, Nestlé và Samsonite. Trong số các quốc gia không thuộc vào rổ MSCI EM nhưng được các quỹ EM đầu tư, Việt Nam có tỷ trọng lớn nhất, cao hơn 4 quốc gia khác sẽ vào chỉ số này vào tháng 5/2020 (Nigeria, Kenya, Romania và Kuwait).

Tỷ trọng của Việt Nam tại các quỹ EM gấp 2,5 lần so với Arab Saudi, cao hơn Séc và Pakistan. Đây đều là 3 quốc gia được tham gia vào rổ chỉ số MSCI EM.

|

Trong số các quốc gia không được đưa vào rổ MSCI EM nhưng được các quỹ thị trường mới nổi đầu tư, Việt Nam có tỷ trọng lớn nhất. Ảnh: Financial Times. |

Kinh tế vĩ mô ổn định là động lực khiến ngày càng nhiều quỹ đầu tư tìm đến Việt Nam kể từ năm 2011. Tuy nhiên, ưu thế khác biệt của Việt Nam là quốc gia này đã thành công trong việc thu hút các công ty sản xuất lớn của nước ngoài. Xu hướng này có thể được đẩy nhanh hơn trong bối cảnh Mỹ mạnh tay tăng thuế với hàng hóa Trung Quốc.

“Hầu hết EM trong suốt quá trình phát triển đều không bật lên được. Chỉ Hàn Quốc, Đài Loan (Trung Quốc), Trung Quốc phát triển được thành một trung tâm sản xuất – xuất khẩu hùng mạnh, còn lại đều phụ thuộc vào các hàng hóa có tính biến động cao. Việt Nam hiện là quốc gia duy nhất có nền tảng sản xuất – xuất khẩu như vậy. Phần lớn EM đều ghi nhận lĩnh vực sản xuất suy yếu vào thời điểm hiện tại, nhưng riêng Việt Nam lại đang bùng nổ”, ông Snell của quỹ Baillie Gifford cho biết. Với mạng lưới hạ tầng và nhà cung cấp ngày càng mở rộng, Việt Nam thu hút thêm nhiều doanh nghiệp mới đến đồng thời giữ được chân những doanh nghiệp hiện có.

“Chúng tôi cho rằng Việt Nam sẽ làm nên câu chuyện tuyệt vời hơn nữa trong 10, 20, 30 năm tới”, ông Snell nhận định. Ông ví Việt Nam như thỏi nam châm sẽ hút lấy cơ hội sản xuất 2.000 tỷ USD sẽ rời bỏ Trung Quốc trong 20 năm tới.

Lĩnh vực nào được các quỹ chú ý?

Các quỹ nhảy vào lĩnh vực mà họ tin rằng sẽ hưởng lợi từ tăng trưởng kinh tế, chi tiêu tiêu dùng và đầu tư.

Ông Noeddekaer của Polar Capital ưu tiên cổ phiếu Vincom Retail, hay cổ phiếu bất động sản như Vinhomes và Kinh Bắc, và cổ phiếu tài chính như Techcombank. Trong số 11 cổ phiếu Việt Nam mà quỹ Baillie Gifford đang nắm giữ, chỉ có một công ty xuất khẩu là Vĩnh Hoàn chuyên về cá tra. Quỹ của ông Snell cũng hứng thú với các cổ phiếu tài chính như MBBank, VPBank và HDBank.

“Việt Nam có hệ thống ngân hàng tương đối tiềm năng. Nợ vay, đặc biệt là vay tiêu dùng, trên GDP không quá cao nên chúng tôi cho rằng vẫn có cơ hội lớn ở lĩnh vực này”, ông nói. Ngoài ra, quỹ của Snell cũng đặt cược vào Vingroup và Hòa Phát.

Theo đánh giá của ông Snell, Việt Nam có những doanh nghiệp tuyệt vời với định giá khá rẻ, có thể thấp hơn 40 – 50% so với các nước khác tại châu Á nếu xét cùng một tốc độ tăng trưởng. Hơn nữa, thanh khoản thấp từng là nỗi ám ảnh của Sở giao dịch Chứng khoán TP HCM đến nay cũng không còn là lo ngại lớn, đạt khoảng 300 triệu USD/ngày.

Tuy nhiên, vẫn tồn tại một số trở ngại như giới hạn sở hữu nước ngoài. Với quy định này, nhà đầu tư nước ngoài thường phải trả giá cao hơn so với giá niêm yết trên sàn nếu muốn mua các cổ phiếu hết room từ nhà đầu tư ngoại khác. Mặc dù nhà đầu tư có thể thu lại khoản này khi bán cổ phiếu, nhược điểm là giá trị tài sản thực của quỹ đó sẽ bị ảnh hưởng vào thời điểm mua. Đây cũng là lý do chính khiến Việt Nam đến nay vẫn chưa được vào rổ chỉ số MSCI EM.

“Đó là một trong những lý do chính chúng tôi không đầu tư nhiều vào chứng khoán Việt Nam. Chúng tôi muốn mua cổ phiếu của Thế Giới Di Động nhưng chênh lệch hiện tại là 30%”, ông Snell nói.

Một rủi ro mới xuất hiện khác là thặng dư thương mại giữa Việt Nam và Mỹ ngày càng lớn và cuối cùng có thể dẫn tới việc áp thuế. Tháng 7, Bộ Thương mại Mỹ áp thuế hơn 400% đối với thép nhập khẩu từ Việt Nam có nguồn gốc từ Hàn Quốc và Đài Loan (Trung Quốc). Việt Nam hiện là quốc gia có thặng dư thương mại song phương lớn thứ 5 với Mỹ, sau Trung Quốc, Mexico, Nhật Bản và Đức.

Sau động thái này, Chính phủ Việt Nam bắt đầu triển khai các biện pháp nhằm ngăn chặn các công ty nhập khẩu hàng hóa từ Trung Quốc và dán nhãn “Made in Vietnam” để trốn thuế. Ngoài ra, Việt Nam cũng cam kết tăng nhập khẩu hàng hóa Mỹ như than, khí đốt tự nhiên, thịt, trái cây và các nông sản khác.

“Ông Trump là người không thể đoán trước. Tôi nghĩ bất kỳ quốc gia nào cũng sẽ bị ảnh hưởng nhưng họ có thể không nhắm tới cũng như mạnh tay với Việt Nam”, ông Snell đánh giá. Một phần vì Mỹ không thể thu hút được nhóm sản xuất giá rẻ mà Việt Nam đang có lợi thế dù sử dụng đòn thuế, do lương cơ bản tại Mỹ khá cao.

Ông Holden cũng lạc quan về tương lai của Việt Nam và cho rằng quốc gia này cuối cùng sẽ được thêm vào rổ chỉ số MSCI EM.

“Mặc dù vẫn nằm trong MSCI Frontier Markets Index, Việt Nam có thể được thêm vào danh sách theo dõi của MSCI và nâng lên thành EM vào một thời điểm nào đó. Nếu điều này xảy ra, các quỹ sẽ tiếp tục tăng phân bổ tài sản vào chứng khoán Việt Nam”, ông nói.

NDH